|

|

市場調査レポート

商品コード

1764336

自動車用LEDの世界市場(2025年)- 照明とディスプレイ製品動向2025 Global Automotive LED Market- Lighting and Display Product Trend |

||||||

|

|||||||

| 自動車用LEDの世界市場(2025年)- 照明とディスプレイ製品動向 |

|

出版日: 2025年06月30日

発行: TrendForce

ページ情報: 英文 196 Page PDF plus Two Excels

納期: 即日から翌営業日

|

全表示

- 概要

- 目次

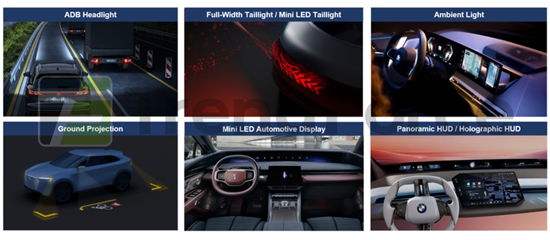

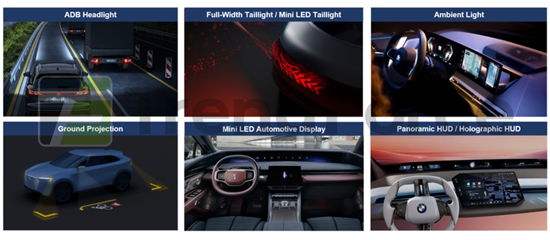

自動車用LEDの世界市場(2025年)- 照明とディスプレイ製品動向によると、世界経済の不確実性が依然として続いていることから、2025年には自動車用LEDの価格下落圧力がさらに強まる見通しです。しかし、同社が自動車用LEDメーカーの受注状況を分析した結果、2025年下半期には自動車生産が再び回復すると予測されています。さらに、2026年モデルに高度な技術が継続的に導入されることで、2025年には自動車用LED市場規模が34億5100万米ドル、自動車用照明市場規模が357億2900万米ドルに成長すると予測されています。

車載照明は今後、パーソナライゼーション、コミュニケーションディスプレイ、

運転支援、安全性向上に集中する

自動車用照明とディスプレイの市場動向

1.ヘッドライト

ADBヘッドライトは、高性能LEDの独立制御により、ドライバーの夜間視界を広げ、障害物を発見した際に反応する時間を増やし、より良い道路照明を実現します。まぶしさを感じさせないハイビームは、先行車や対向車のドライバーの不快感を軽減し、歩行者がヘッドライトに眩惑されるのを防ぎます。TrendForceの分析によると、世界経済の不確実性が高まっているため、ADBヘッドライト市場の普及率の伸びは鈍化しているが、それでも2029年には21.6%に達する可能性があります。

ADBヘッドライトにはMicro/Mini LEDピクセル化モジュールがますます使用されるようになっており、ピクセルの独立したデジタル制御によって照射面積を調整し、運転の安全性を高めることができます。SamsungのPixCell LED(COB技術)を利用したMini LEDピクセルモジュールは、Tesla Model 3/YとNIO ES6に搭載され、成功を収めています。また、Volkswagen、Porsche、SAICVolkswagen、NIO、Opel、Audiは、2025年にMicro LEDヘッドライト・ソリューションを採用する自動車メーカーをリードしています。

ADBヘッドライトは、小型発光面(LES)、高輝度、高コントラストを重視した時代のトレンドです。TrendForceによると、自動車メーカーはMicro LED ADBヘッドライトに平均2万画素を要求しています。今後のMicro LEDピクセルアレイの製品動向は、3,000~4,000ピクセルを使用する低ピクセル製品と、7万~10万ピクセルを使用するプレミアム製品の2つの方向に向かって発展する機会があります。OEMはヘッドライト1個当たり10万画素を目標に掲げています。そのため、ams OSRAMと日亜は、自動車メーカーの要求と目標に応えるため、Micro LEDピクセルアレイのピクセル数を継続的に増やしていく予定です。

2.テールライト

自動車照明のパーソナライゼーション、コミュニケーションディスプレイ、ドライバーアシスト、安全性向上の動向は、Mini LEDテールライト(リア)とRGB Mini LEDコミュニケーションディスプレイ(フロント)を生み出しました。これらの製品は、IM Motors、GWM(SAR Mecha Dragon)、Changan(NEVO CD07)の車両に搭載されています。TrendForceの分析によると、現在の主流設計は主にP3-P4ディスプレイを搭載し、コストと消費電力を考慮して100W仕様となっています。

ams OSRAMはALIYOS技術を革新的に開発し、スリムで柔軟な透明箔上に配置された目立たない金属ワイヤーでMini LEDを接続しています。ALIYOSは、Mini LEDアレイの配置に大きな柔軟性を提供します。また、個別にアドレス指定可能なユニットとしてあらゆる形状を形成することができ、ブロックベースの光制御を実現するため、スタイリング、メッセージング、警告のためにシンボル、言葉、画像、抽象的な絵を動的に表示することができます。ams OSRAMは、世界中の主要な自動車部品メーカーおよびOEMと協力し、自動車の内装および外装照明における新たな可能性を追求しています。

3.装飾照明

TrendForceの分析によると、装飾照明には、アンビエントライト、グリルランプ、フルワイドフロントストリップ、ADSマーカーランプなどが含まれます。装飾照明の市場規模は、2024年から2029年までのCAGRが28%で、2029年までに3億1,100万米ドルに跳ね上がる可能性が高いです。特に、インテリジェントアンビエントLED市場の2024~2029年のCAGRは、なんと69%になります。

インテリジェントアンビエントライトは、内蔵ドライバICで駆動するRGB LEDを搭載しています。ISELEDアライアンスの認証を受けたインテリジェントアンビエントライト以外にも、ams OSRAMとDominantがオープンシステムプロトコル(OSP)を搭載したインテリジェントアンビエントライトを相次いで発売しています。ams OSRAMのインテリジェントアンビエントライトは、ZEEKR MIX(2024)モデルに搭載されており、欧米の自動車メーカーに採用される見込みです。

自動車メーカーは、RGB LEDソリューションに加え、読書灯、ルーフライト、メイクアップミラー、フットルーム照明に、高演色性(CRI 95以上)、色温度調整可能(2,700~6,500K)を特徴とする白色LEDソリューションを採用する意向です。SunLike技術を採用したソウル半導体の周囲白色LED製品は、業界をリードしています。この製品は、Volvo Polestar 3/EX90への組み込みに成功しています。その1W周囲白色LEDは、最大100 lmの明るさ(CRI 95以上)を達成しています。

4.小型LED車載ディスプレイ

HDR、ローカルディミング、広色域、曲面スクリーン設計の動向を受けて、自動車メーカーは2024年に車載用Mini LEDディスプレイの採用を開始し、これにはNIO、General Motors、Li Auto、BYD、Ford、Geely、Stellantisが含まれます。Xiaomi、BMW、Mercedes-Benz、HKMC、BAIC、GWM、Sonyは、2025年から2029年の間にMini LEDディスプレイを搭載した自動車を発売すると予想されています。また、パノラマHUDやホログラフィックHUDは、コントラスト比を高めるためにMini LED技術を採用し始め、車載ディスプレイ市場の成長モメンタムを促進すると予想されます。

自動車用照明市場の規模と自動車用ランプメーカーの収益実績

TrendForceによると、NEVに牽引され、2024年の世界自動車販売台数は8,855万台に達し、NEV普及率は25%に達します。しかし、自動車用照明メーカーが価格圧力、在庫枯渇、為替変動などの影響を受けたため、自動車用照明市場額は346億5,800万米ドルとわずかに減少しました。2024年、自動車照明の上位10社は、Koito、Valeo、Forvia Hella、Marelli、Stanley、SL Corporation、Xingyu、HASCO Vision、ZKW、OPmobilityでした。

自動車用LEDメーカーの収益実績

2024年の自動車用LEDメーカー上位5社は、ams OSRAM、Nichia、Lumileds、Seoul Semiconductor、Dominantです。ams OSRAMは、製品の安定した品質、卓越した発光効率、お買い得感により、世界の高級車メーカーやNEVメーカーに選ばれるサプライヤーとなっています。ソウル半導体の販売実績は、主に韓国と中国での受注増加によるものでした。また、中国、欧州、韓国での需要増加により、Everlightは2024年に車載用LEDの売上高が40%以上急増しました。Brightekは自動車市場用途に特化し、コミュニケーションと没入体験のための光センシングをターゲットとし、顧客に統合的な付加価値サービスを提供することを目指しています。

TrendForceは、自動車用LED市場の開拓を7つの観点から分析しています:

- (1)車載照明とディスプレイの製品動向

- (2)車載照明市場の規模と用途

- (3)車載照明メーカーの収益と製品戦略

- (4)自動車用ランプ価格

- (5)車載用LED市場の需要(製品用途と地域別市場価値)

- (6)自動車用LED参入企業の収益実績と製品戦略

- (7)自動車用ドライバーICの市場規模と製品動向

このようにして、読者に車載用LED市場のマーケティング力学の全体像を提供します。

目次

第1章 自動車照明製品の動向

- 自動車照明製品のトレンド

- ヘッドライト製品トレンド

- ヘッドライト製品トレンド-ADBヘッドライトvs.小口径ヘッドライト

- LEDヘッドライト/ADBヘッドライト普及率分析、2025年~2029年

- ADBヘッドライト- 利点と規制分析

- ADBヘッドライト- マトリックスLED/DLP/マイクロLEDテクノロジーの概要

- ADBヘッドライト- マトリックスLED/DLP/マイクロLED技術分析

- ADBヘッドライト- マトリックスLED/DLP/マイクロLED技術トレンド、2025年~2029年

- ADBヘッドライトLED市場-LED vs.マイクロ/ミニLEDモジュール、2025年~2029年

- ADBヘッドライト-Samsung PixCell LEDテクノロジー分析

- ADBヘッドライト-100ピクセルミニLEDモジュールの価格とコスト予測

- ADBヘッドライト- テスラ/ヘラSSL 100ヘッドライトの価格と費用予測

- ADBヘッドライト- マイクロLEDピクセルアレイ仕様分析

- ADBヘッドライト- マイクロLEDピクセルアレイ技術分析

- ADBヘッドライト- 物質移動装置分析

- ADBヘッドライト- マイクロLEDピクセルアレイの価格とコスト予測

- ADBヘッドライト- マイクロLEDヘッドライトの価格とコスト予測

- ADBヘッドライト- マイクロLEDヘッドライト市場用途分析

- マイクロLED ADBヘッドライト- Volkswagen/Porsche、2023年~2024年

- マイクロLED ADBヘッドライトのケーススタディの概要とサプライチェーン

- マイクロLED ADBヘッドライトの機能分析

- LEDヘッドライト価格分析、2025年

- レーザーヘッドライト- 製品設計とサプライチェーン

- LEDテールライト製品トレンド

- フル幅テールライトの価格とコスト予測-0.2W SMD LED

- フル幅テールライトの価格とコスト予測-1515 LED

- ミニLEDテールライト-ALIYOS

- ミニLEDテールライトの価格の適正価格とコスト予測

- OLEDライクなLEDテールランプ製品トレンド

- アンビエントライト製品トレンド- ダイナミックビジュアル照明

- (インテリジェント)アンビエントライト- 長所と短所の分析

- (インテリジェント)アンビエントライト- デザインアーキテクチャの概要

- (インテリジェント)アンビエントライト- デザインアーキテクチャソリューション

- インテリジェントアンビエントライト- オープンシステムプロトコル(OSP)vs. ISELED

- インテリジェントアンビエントライト- ケーススタディ分析

- アンビエントライトホワイト製品トレンド

- アンビエントライト-市場情勢分析

- グリルランプ/フロント全幅ストライプ製品トレンド

- グリルランプ/ フロント全幅ストライプ製品デザイン

- 自動運転システムマーカーランプ製品動向

- 地上投影製品のトレンド

- (インテリジェント)アンビエントライトLED/装飾ライトLED市場、2025年~2029年

第2章 車載ディスプレイ製品の動向

- スマートコックピットのトレンド

- スマートコックピット- 今日から未来へ

- 車載ディスプレイ技術の概要

- 車載ディスプレイパネル出荷量と普及率、2025~2029年

- 自動車用バックライトLED市場価値分析、2025年~2029年

- LCD(エッジ型/直下型)とOLED車載ディスプレイの仕様比較

- ミニLED車載ディスプレイ- 仕様とサプライチェーン、2022年

- ミニLED車載ディスプレイ- 仕様とサプライチェーン、2023年

- ミニLED車載ディスプレイ- 仕様とサプライチェーン、2024年

- COB/COG/POG技術分析

- ミニLED車載ディスプレイのスケジュールと仕様、2022年~2029年

- NIO ET7/ET5/ES7車載ディスプレイ- 仕様とコスト分析

- キャデラックLYRIQ車載ディスプレイ- 仕様とコスト分析

- ビュイック・エレクトラE5車載ディスプレイ- 仕様とコスト分析

- キャデラックセレスティックオートモーティブディスプレイ- 仕様とコスト分析

- Zeekr 7X車載ディスプレイ- 仕様とコスト分析

- Zeekr 009車載ディスプレイ- 仕様とコスト分析

- HKMC自動車用ディスプレイ- 仕様とコスト分析、2026年

- 車載ディスプレイコスト分析- エッジ型/ 直下型、2025年

- ミニLED車載ディスプレイ- ダイレクト/スキャンドライバICの長所と短所分析

- OLED車載ディスプレイのスケジュールと仕様、2022年~2025年

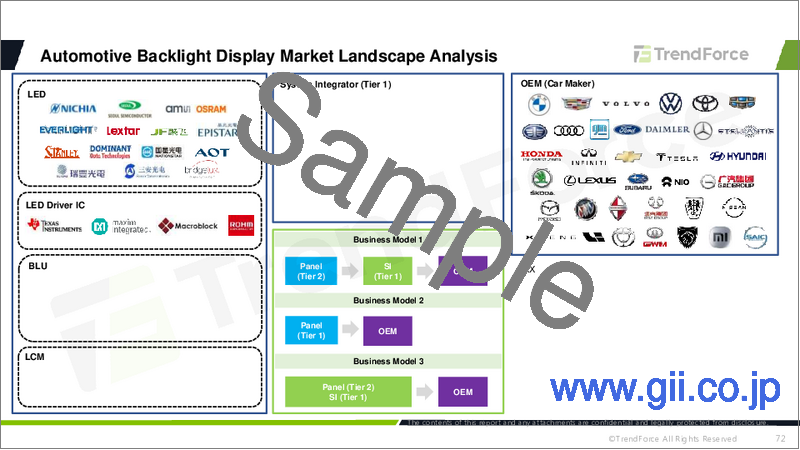

- 車載用バックライトディスプレイ市場情勢分析

- HUD市場出荷- 製品別・地域別市場分析、2025年~2029年

- HUD参入企業出荷数/市場シェア分析、2024年

- HUD製品仕様分析

- AR-HUD技術分析

- AR-HUD OEMサプライチェーンと製品仕様分析

- HUD製品価格分析、2025年

- パノラマHUDとホログラフィックHUD

- HUD市場情勢分析

- マイクロLED透明ディスプレイ

- マイクロLED車載ディスプレイ用途の概要

- マイクロLED車載用透明ディスプレイのコスト分析、2025年

- マイクロLED車載ディスプレイ市場情勢分析

第3章 自動車用照明市場の規模と参入企業の収益実績

- 自動車用照明市場情勢分析

- 自動車照明市場規模- 用途分析、2025年~2029年

- 自動車照明メーカーの市場シェア分析、2022年~2024年

- 自動車照明メーカーの収益ランキング上位15社、2022年~2024年

- 自動車照明業界のM&A分析

- 自動車用ランプメーカー15社の収益と製品戦略

- 中国の自動車用ランプ/モジュール工場

第4章 自動車用LED企業の収益と戦略

- 世界の自動車用LEDの参入企業リスト

- 車載用LEDの参入企業市場シェア分析、2023年~2024年

- 自動車用LEDの参入企業収益トップ10ランキング、2022年~2024年

- 年自動車用LEDの参入企業収益トップ10-照明とバックライト、2023年~2024年

- 18社の自動車用LEDメーカーの収益- 照明とバックライト、2024年

- トップ6自動車用LED照明メーカーの収益予測- 照明製品分析、2024年

- 世界トップ5のヘッドライトLED企業の収益分析、2023年

- 世界トップ5のヘッドライトLED企業の収益分析、2024年

- 自動車照明用LED参入企業ランキング- 中国/ アジア/EMEA/アメリカ、2023年

- 自動車照明用LED参入企業ランキング- 中国/ アジア/EMEA/アメリカ、2024年

- 18社の自動車用LEDメーカーの収益と製品戦略

第5章 車載用LEDドライバIC市場と製品分析

- 自動車用LEDドライバーIC市場価値分析、2025年~2029年

- Texas Instruments

- Macroblock

- Chipone

- Xm-Plus

- 車載用LEDドライバICの仕様と価格分析

[エクセル]

- 1.自動車市場出荷- 地域市場分析

- 2.2025年~2029年の自動車用LED市場の価値、量、普及率- 製品分析

- 3.2024年~2025年の自動車用LED市場の価値、量、普及率- 製品/地域市場分析

- 4.自動車用照明/自動車用LED参入企業の収益実績

- 5.自動車用ランプ/自動車用LED市場価格分析

According to TrendForce "2025 Global Automotive LED Market- Lighting and Display Product Trend, towards 2025", due to the ongoing uncertainty in the overall economy, greater downward pricing pressure is anticipated in 2025. However, according to TrendForce's analysis on automotive LED manufacturers' orders on hand, car production is expected to recover again in 2H25. Additionally, with advanced technologies continuing to be incorporated into car models of 2026, the automotive LED and automotive lighting market value is forecasted to grow to USD 3.451 billion and USD 35.729 billion in 2025.

Automotive Lighting Will Concentrate on Personalization, Communication Display,

Driver Assistance, and Safety Upgrading in the Future

Automotive Lighting and Display Market Trend

1. Headlights

Through independent control of high-performance LEDs, the ADB headlights help expand drivers' nighttime field of view, giving them more time to react when seeing an obstacle and achieving better road lighting. Glare-free high beams help reduce discomfort for drivers of vehicles ahead, those of opposing vehicles, and prevent pedestrians from being dazzled by headlights. As TrendForce analyzes, increasing global economic uncertainty has slowed the growth of the ADB headlight market penetration rate, but still has the potential to reach 21.6% by 2029.

As Micro/Mini LED pixelated module is increasingly used for ADB headlights, the area of illumination can be adjusted for better driving safety through independent digital control of pixels. Mini LED pixelated modules utilized by Samsung's PixCell LED (COB technology) have been successfully implemented in the Tesla Model 3 / Y and the NIO ES6. In addition, Volkswagen, Porsche, SAIC Volkswagen, NIO, Opel, and Audi have been leading car makers in adopting Micro LED headlight solutions in 2025.

ADB headlights are the trend of the times, with an emphasis on a small light emitting surface (LES), high brightness, and high contrast. According to TrendForce, automakers require an average pixel count of 20,000 for Micro LED ADB headlights. The future product trend of Micro LED pixel arrays will have the opportunity to develop towards two polarizations: one is low-pixel products, using 3,000-4,000-pixels; the other is premium products, using 70,000-100,000-pixels. OEMs have set a target of 100,000 pixels per headlight. Therefore, ams OSRAM and Nichia plan to continually increase the pixel count of its Micro LED pixel array to meet automaker demands and goals.

2. Taillights

The increasing trend towards personalization, communication display, driver assistance, and safety upgrading for automotive lighting has given rise to Mini LED taillights (rear) and RGB Mini LED communication displays (front). These products have been installed in the vehicles of IM Motors, GWM (SAR Mecha Dragon), and Changan (NEVO CD07). According to TrendForce's analysis, current mainstream designs mainly incorporate P3-P4 displays and a 100W specification for cost and power consumption concerns.

ams OSRAM has innovatively developed its ALIYOS technology, connecting Mini LEDs with unnoticeable metal wires that are arranged on a slim, flexible, and transparent foil. ALIYOS offers great flexibility for the arrangement of Mini LED arrays. It can also form any shape as individually addressable units, achieving block-based light control, hence the ability to display symbols, words, images, and abstract pictures dynamically for styling, messaging, and warning. ams OSRAM is working with leading Tier 1 automotive suppliers and OEMs worldwide to explore new possibilities in both interior and exterior automotive lighting.

3. Decorative Lighting

As TrendForce analyzes, decorative lights include ambient lights, grill lamps, full-width front strips, and ADS marker lamps. The decorative light market scale is likely to jump to USD 311 million by 2029, with a 28% CAGR from 2024 to 2029. Specifically, the 2024-2029 CAGR for the intelligent ambient LED market will be a whopping 69%.

Intelligent ambient lights are equipped with RGB LEDs powered by built-in driver ICs. Beyond the intelligent ambient lights certified by the ISELED Alliance, ams OSRAM and Dominant have successively launched intelligent ambient lights with the Open System Protocol (OSP). The microcontroller can send commands to lighting units individually and obtain their status, enabling high-precision color calibration and temperature compensation. ams OSRAM's intelligent ambient lights are installed on the ZEEKR MIX (2024) model and is expected to be adopted by European and American automakers.

In addition to RGB LED solutions, automakers intend to adopt white LED solutions featuring high color rendering (CRI greater than or equal to 95), and adjustable color temperature (2,700-6,500K) for reading lights, roof lights, make-up mirrors, and foot room illumination. Seoul Semiconductor's ambient white LED product featuring SunLike technology leads the industry. The product has been successfully integrated into Volvo Polestar 3 / EX90. Its 1W ambient white LED achieves a brightness of up to 100 lm (CRI greater than or equal to 95).

4. Mini LED Automotive Displays

Following the trend towards HDR, local dimming, wide color gamut, and curved screen design, car manufacturers began adopting automotive Mini LED displays in 2024, including NIO, General Motors, Li Auto, BYD, Ford, Geely, and Stellantis. Xiaomi, BMW, Mercedes-Benz, HKMC, BAIC, GWM, and Sony are expected to release vehicles equipped with Mini LED displays between 2025 and 2029. Additionally, panoramic HUDs and holographic HUDs will start adopting Mini LED technology to enhance contrast ratio, which is expected to drive growth momentum for the automotive display market.

Automotive Lighting Market Scale and Automotive Lamp Player Revenue Performance

According to TrendForce, driven by NEVs, global car sales in 2024 hit 88.55 million units, with the NEV penetration rate reaching 25%. However, as automotive lighting manufacturers were affected by pricing pressure, inventory depletion, and exchange rate fluctuations, the automotive lighting market value slightly dropped to USD 34.658 billion. In 2024, the top ten automotive lighting players were Koito, Valeo, Forvia Hella, Marelli, Stanley, SL Corporation, Xingyu, HASCO Vision, ZKW, and OPmobility.

Automotive LED Player Revenue Performance

The top five automotive LED manufacturers in 2024 include ams OSRAM, Nichia, Lumileds, Seoul Semiconductor, and Dominant. Thanks to the stable quality, exceptional luminous efficacy, and good value of its products, ams OSRAM has become the preferred supplier for premium vehicle and NEV manufacturers worldwide. Seoul Semiconductor's sales performance was mainly benefited from order increases in Korea and China. In addition, thanks to the rising demand in China, Europe, and South Korea, Everlight saw its automotive LED revenue surge more than 40% in 2024. Brightek specializes in automotive market applications and has regarded light sensing for communication and immersive experiences as its target, aiming to offer integrated value-added services for its customers.

TrendForce has analyzed developments in the automotive LED market from seven perspectives:

- 1) automotive lighting and display product trends,

- 2) automotive lighting market scale and applications,

- 3) automotive lighting player revenue and product strategies,

- 4) automotive lamp prices,

- 5) automotive LED market demand (product applications and regional market value), and

- 6) automotive LED player revenue performance and product strategies.

- 7) automotive driver IC market scale and product trend.

In this way, we provide readers with a comprehensive picture of marketing dynamics in the automotive LED market.

Table of Contents

Chapter 1. Automotive Lighting Product Trend

- Automotive Lighting Product Trend

- Headlight Product Trend

- Headlight Product Trend- ADB Headlight vs. Small Aperture

- 2025-2029 LED Headlight / ADB Headlight- Penetration Rate Analysis

- ADB Headlight- Advantage and Regulation Analysis

- ADB Headlight- Matrix LED / DLP / Micro LED Technology Overview

- ADB Headlight- Matrix LED / DLP / Micro LED Technology Analysis

- 2025-2029 ADB Headlight- Matrix LED / DLP / Micro LED Technology Trend

- 2025-2029 ADB Headlight LED Market- LED vs. Micro/Mini LED Module

- ADB Headlight- Samsung PixCell LED Technology Analysis

- ADB Headlight- 100-Pixel Mini LED Module Price and Cost Estimates

- ADB Headlight- Tesla / Hella SSL 100 Headlight Price and Cost Estimates

- ADB Headlight- Micro LED Pixel Array Specification Analysis

- ADB Headlight- Micro LED Pixel Array Technology Analysis

- ADB Headlight- Mass Transfer Equipment Analysis

- ADB Headlight- Micro LED Pixel Array Price and Cost Estimates

- ADB Headlight- Micro LED Headlight Price and Cost Estimates

- ADB Headlight- Micro LED Headlight Market Application Analysis

- 2023-2024 Micro LED ADB Headlight- Volkswagen / Porsche

- Micro LED ADB Headlight Case Study Overview and Supply Chain

- Micro LED ADB Headlight Function Analysis

- 2025 LED Headlight Price Analysis

- Laser Headlight- Product Design and Supply Chain

- LED Taillight Product Trend

- Full-Width Taillight Price and Cost Estimates- 0.2W SMD LED

- Full-Width Taillight Price and Cost Estimates- 1515 LED

- Mini LED Taillight- ALIYOS

- Mini LED Taillight Price Sweet Spot and Cost Estimates

- OLED-Like LED Taillight Product Trend

- Ambient Light Product Trend- Dynamic Visual Lighting

- (Intelligent) Ambient Light- Pros-Cons Analysis

- (Intelligent) Ambient Light- Design Architecture Overview

- (Intelligent) Ambient Light- Design Architecture Solutions

- Intelligent Ambient Light- Open System Protocol (OSP) vs. ISELED

- Intelligent Ambient Light- Case Study Analysis

- Ambient Light White Product Trend

- Ambient Light- Market Landscape Analysis

- Grille Lamp / Full-Width Front Stripe Product Trend

- Grille Lamp / Full-Width Front Stripe Product Design

- Autonomous Driving System Marker Lamp Product Trend

- Ground Projection Product Trend

- 2025-2029 (Intelligent) Ambient Light LED / Decorative Light LED Markets

Chapter 2. Automotive Display Product Trend

- Smart Cockpit Trend

- Smart Cockpit- From Today to the Future

- Automotive Display Technology Overview

- 2025-2029 Automotive Display Panel Shipment and Penetration Rate

- 2025-2029 Automotive Backlight LED Market Value Analysis

- LCD (Edge / Direct-Type) vs. OLED Automotive Display Specification

- 2022 Mini LED Automotive Display- Specification vs. Supply Chain

- 2023 Mini LED Automotive Display- Specification vs. Supply Chain

- 2024 Mini LED Automotive Display- Specification vs. Supply Chain

- COB / COG / POG Technology Analysis

- 2022-2029 Mini LED Automotive Display Schedule and Specification

- NIO ET7 / ET5 / ES7 Automotive Display- Specification and Cost Analysis

- Cadillac LYRIQ Automotive Display- Specification and Cost Analysis

- Buick Electra E5 Automotive Display- Specification and Cost Analysis

- Cadillac Celestiq Automotive Display- Specification and Cost Analysis

- Zeekr 7X Automotive Display- Specification and Cost Analysis

- Zeekr 009 Automotive Display- Specification and Cost Analysis

- 2026 HKMC Automotive Display- Specification and Cost Analysis

- 2025 Automotive Display Cost Analysis- Edge / Direct-Type

- Mini LED Automotive Display- Direct / Scan Driver IC Pros-Cons Analysis

- 2022-2025 OLED Automotive Display Schedule and Specification

- Automotive Backlight Display Market Landscape Analysis

- 2025-2029 HUD Market Shipment- Product vs. Regional Market Analysis

- 2024 HUD Player Shipment / Market Share Analysis

- HUD Product Specification Analysis

- AR-HUD Technology Analysis

- AR-HUD OEM Supply Chain and Product Specification Analysis

- 2025 HUD Product Price Analysis

- Panoramic HUD vs. Holographic HUD

- HUD Market Landscape Analysis

- Micro LED Transparent Display

- Micro LED Automotive Display Application Overview

- 2025 Micro LED Automotive Transparent Display Cost Analysis

- Micro LED Automotive Display Market Landscape Analysis

Chapter 3. Automotive Lighting Market Scale and Player Revenue Performance

- Automotive Lighting Market Landscape Analysis

- 2025-2029 Automotive Lighting Market Scale- Application Analysis

- 2022-2024 Automotive Lighting Player Market Share Analysis

- 2022-2024 Top 15 Automotive Lighting Player Revenue Ranking

- Automotive Lighting Industry M&A Analysis

- 15 Automotive Lamp Manufacturers Revenue and Product Strategies

- Automotive Lamp / Module Factories in China

Chapter 4. Automotive LED Player Revenue and Strategies

- Global Automotive LED Player List

- 2023-2024 Automotive LED Player Market Share Analysis

- 2022-2024 Top 10 Automotive LED Player Revenue Ranking

- 2023-2024 Top 10 Automotive LED Player Revenue- Lighting vs. Backlight

- 2024 18 Automotive LED Players' Revenue- Lighting vs. Backlight

- 2024 Top 6 Automotive LED Player Revenue- Lighting Product Analysis

- 2023 Global Top 5 Headlight LED Player Revenue Analysis

- 2024 Global Top 5 Headlight LED Player Revenue Analysis

- 2023 Auto Lighting LED Player Ranking- China / Asia / EMEA / Americas

- 2024 Auto Lighting LED Player Ranking- China / Asia / EMEA / Americas

- 18 Automotive LED Manufacturers Revenue and Product Strategies

Chapter 5. Automotive LED Driver IC Market and Product Analysis

- 2025-2029 Automotive LED Driver IC Market Value Analysis

- Texas Instruments

- Macroblock

- Chipone

- Xm-Plus

- Automotive LED Driver IC Specification and Price Analysis

[EXCEL]

- 1. Car Market Shipment- Regional Market Analysis

- 2. 2025-2029 Automotive LED Market Value, Volume and Penetration- Product Analysis

- 3. 2024-2025 Automotive LED Market Value, Volume and Penetration- Product / Regional Market Analysis

- 4. Automotive Lighting / Automotive LED Player Revenue Performance

- 5. Automotive Lamp / Automotive LED Market Price Analysis