|

市場調査レポート

商品コード

1692047

米国の赤身肉- 市場シェア分析、産業動向、統計、成長予測(2025年~2030年)United States Red Meat - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国の赤身肉- 市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 218 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

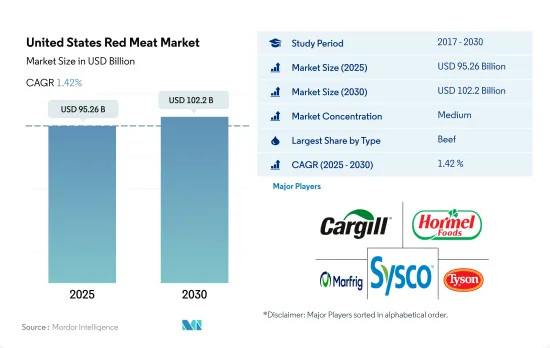

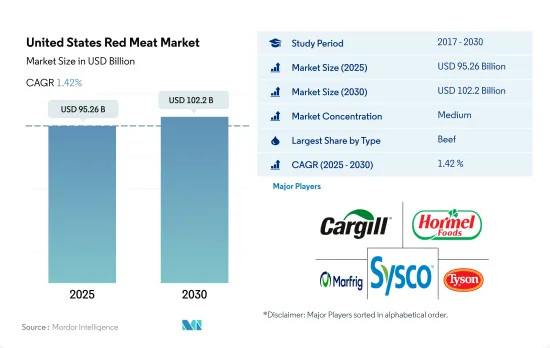

米国の赤身肉市場規模は2025年に952億6,000万米ドルと推定・予測され、2030年には1,022億米ドルに達し、予測期間(2025年~2030年)のCAGRは1.42%で成長すると予測されています。

高い生産量と文化的伝統がアメリカ人の食生活における牛肉嗜好を後押し

- 牛肉は最も消費される赤身肉です。2021年には、牛肉は2020年から金額ベースで最も高い成長率を観測し、市場で10.34%を記録しました。牛肉は伝統的なアメリカ人の食生活において重要な位置を占めています。ハンバーグ、ステーキ、ミートローフなどの人気料理には、牛肉が主な材料として使われることが多いです。テキサス州の牧場主は、ロングホーン牛をヘレフォード種やアンガス種と交配させ、東部諸州で需要の高い牛肉を生産しています。

- カリフォルニア州、フロリダ州、ニュージャージー州、ニューヨーク州、テキサス州の中で、テキサス州民が牛肉製品に最も支出し、2019年から2021年の間に26~28%のシェアを占めました。これは、同州の牛肉生産量の増加によるものです。畜産業は年間130億米ドル以上をテキサス州経済に提供しています。ネバダ州のハンバーガー消費量は他州より多いです。

- 豚肉は赤身肉の第2位であるが、これは主にランチョン・ミート、ソーセージ、ハム、ベーコンなどの豚肉加工品の消費が増加しているためです。このため、豚肉加工品は予測期間中に1.20%のCAGRで推移すると予測されています。米国農務省(USDA)は、豚肉などの食肉加工施設を全米に拡大するために4,300万米ドル以上を投資しました。2022年3月現在、アイオワ州には約2,300万頭の豚の在庫があり、国内トップの養豚生産地となっています。

- ここ数年、羊肉の市場における金額シェアは大きく伸びています。米国では年間約3億ポンドの羊肉が販売されており、その大部分はオーストラリアとニュージーランドから輸入されています。米国で羊の生産が減少している主な理由は、羊毛と羊肉の需要の減少です。米国では520万頭の羊と羊肉が飼育されており、テキサス州とカリフォルニア州が生産量トップです。

米国の赤身肉市場動向

国内生産の増加とアジア諸国からの輸出増加が市場成長の原動力

- 米国の食肉生産者は技術主導型であり、飼料ベースの飼料を戦略的に補うことで、タンパク質、ビタミン、ミネラルの動物要求を満たすのに役立っています。米国は世界最大の牛肉生産国のひとつであり、2022年のシェアは30%近くに達します。2022年の牛肉生産量は1,289万トンで、2021年から15万トン増加しました。米国の牛肉生産上位の州は、オハイオ州、テキサス州、オクラホマ州、ミズーリ州です。オハイオ州は全米でもトップクラスの牛肉生産州で、2022年には約290万頭の牛がと殺されました。オハイオ州の牛肉生産量も2022年には2021年比で2%増加しました。

- 米国では主に高品質の穀物肥育牛肉が生産されています。牛肉農場と牧場は米国の農場の30%以上を占めています。米国の牛肉産業は、子牛の経営と牛の飼養という2つのセクターに分かれています。子牛の経営は、子牛を育てるために肉牛の群れを維持することが中心です。牛の飼養部門は、様々な生産手段のために牛を準備することに重点を置いています。肉牛は米国の全州で飼育されています。2023年1月現在、米国の肉牛頭数は約2,890万頭で、昨年より4%減少しています。

- 米国における牛肉生産は、アジアからの米国産牛肉に対する需要の高まりにより、今後数年間で増加すると予想されています。2021年、米国は過去5年間で初めて、食用肉をオーストラリアよりも中国に送り、日本や韓国といった重要な輸出市場でも現在リードしています。米国のアジア向け冷凍牛肉輸出は成長し、2017年から2022年にかけて金額ベースでCAGR 9.90%を記録しました。米国は、継続的なサプライチェーンの問題、輸送の問題、特に西海岸における国産品の潤沢な供給に苦慮しました。

飼料コストの上昇と牛の生産量減少が価格上昇につながる

- 牛肉価格は2017年から2022年にかけて40%の伸びを示しました。小売需要の増加が牛肉の卸売需要のニーズを押し上げました。と畜場が閉鎖されたため供給が減少し、全体的なと殺頭数が減少したため、牛肉価格の上昇につながりました。そのため、生鮮/チルドおよび冷凍牛肉への注目が高まりました。しかし、畜産農家は食肉価格が高いにもかかわらず、家畜の価格は低くありました。2022年末の牛と子牛の頭数は約8,930万頭で、前年より3%減少しました。牛肉需要は比較的安定しており、肥育場への去勢牛・未経産牛の供給は限られているため、牛肉価格はパッカー需要による下支えを受けると予想されます。

- 米国では、牛肉価格は2022年から2023年にかけて15%上昇し、2025年まで高止まりすると予測されました。この予測は、今夏、牛の取引の大部分に影響を及ぼし、多くの生産者がと畜のために牛群を早期に売却することを促した深刻な干ばつによるもので、2023年の牛群規模に影響を与えると思われます。2022年11月、米国48州の59.3%、米国の49.59%が干ばつに見舞われ、飼料コストを引き上げて飼料生産に影響を与えました。子牛生産者にとって飼料費は最大の経営コストであり、経営コストの75%を占める。

- 牛肉価格を安定させ、供給バランスを整えるためには、今後、当局の介入が必要になるかもしれないです。米国農務省が過去のように一定の規制要件を緩和すれば、企業は食肉工場での生産量を増やさなければならないです。例えば、2020年4月、米国農務省食品安全検査局は、需要の増加に伴い米国食肉供給を補うため、牛肉加工工場が加工速度を速めることを一時的に許可しました。

米国の赤身肉産業の概要

米国の赤身肉市場は適度に統合されており、上位5社で47.97%を占めています。この市場の主要企業は以下の通り。 Cargill Inc., Hormel Foods Corporation, Marfrig Global Foods S.A., Sysco Corporation and Tyson Foods Inc.(sorted alphabetically).

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月のアナリスト・サポート

目次

第1章 エグゼクティブサマリーと主な調査結果

第2章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第3章 主要産業動向

- 価格動向

- 牛肉

- マトン

- 豚肉

- 生産動向

- 牛肉

- マトン

- 豚肉

- 規制の枠組み

- 米国

- バリューチェーンと流通チャネル分析

第4章 市場セグメンテーション

- タイプ

- 牛肉

- マトン

- 豚肉

- その他の食肉

- 形態

- 缶詰

- 生鮮・冷蔵

- 冷凍

- 加工

- 流通チャネル

- オフ・トレード

- コンビニエンスストア

- オンライン・チャネル

- スーパーマーケットとハイパーマーケット

- その他

- オン・トレード

- オフ・トレード

第5章 競合情勢

- 主要な戦略動向

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Cargill Inc.

- Conagra Brands Inc.

- Hormel Foods Corporation

- JBS SA

- Marfrig Global Foods S.A.

- NH Foods Ltd

- OSI Group

- Sysco Corporation

- The Clemens Family Corporation

- The Kraft Heinz Company

- Tyson Foods Inc.

- Vion Group

- WH Group Limited

第6章 CEOへの主な戦略的質問

第7章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク

- 世界のバリューチェーン分析

- 市場力学(DROs)

- 情報源と参考文献

- 図表一覧

- 主要洞察

- データパック

- 用語集

The United States Red Meat Market size is estimated at 95.26 billion USD in 2025, and is expected to reach 102.2 billion USD by 2030, growing at a CAGR of 1.42% during the forecast period (2025-2030).

High production and cultural tradition propels the beef preference in the American diet

- Beef is the most consumed red meat. In 2021, beef observed the highest growth rate by value from 2020, registering 10.34% in the market. Beef is a significant part of the traditional American diet. Popular dishes like hamburgers, steaks, and meatloaf often feature beef as the main ingredient. Texas ranchers breed their Longhorn cattle with Hereford and Angus to produce beef that is highly demanded in the Eastern states.

- Among California, Florida, New Jersey, New York, and Texas, Texans spent the most on beef products, accounting for a 26-28% share during 2019-2021. This was driven by higher beef production in the state. The cattle industry offers more than USD 13 billion annually to the Texan economy. Hamburger consumption in Nevada is higher than in most other states.

- Pork is the second-largest type of red meat, primarily due to the increasing consumption of processed pork, such as luncheon meat, sausage, ham, and bacon. Thus, processed pork is projected to record the fastest CAGR of 1.20% during the forecast period. The U.S. Department of Agriculture (USDA) invested more than USD 43 million in meat processing facilities, such as pork, for expansion throughout the country. As of March 2022, Iowa had an inventory of about 23 million pigs, making it the top producer of swine in the country.

- Over the years, the value share of mutton in the market has grown significantly. Approximately 300 million pounds of lamb are sold annually in the United States, with the majority of the product imported from Australia and New Zealand. The major reason for the decline of sheep production in the US is the decline in wool and lamb meat demand. There are 5.2 million heads of sheep and lamb in the US, with Texas and California leading in terms of production.

United States Red Meat Market Trends

Increased domestic production and rising exports from asian countries is driving the market growth

- Meat producers in the United States are technology-driven, which helps in strategically supplementing forage-based diets to fulfill animal requirements for protein, vitamins, or minerals. The US is one of the largest beef producers in the entire world, with a share of nearly 30% in 2022. The country produced 12.89 million metric tons of beef in 2022, up 0.15 million metric tons from 2021. The top beef-producing states in the US are Ohio, Texas, Oklahoma, and Missouri. Ohio is ranked among the top beef-producing states throughout the nation and had around 2.9 million cattle slaughtered in 2022. Ohio's beef production also increased by 2% in 2022 compared to 2021.

- The US primarily produces high-quality, grain-fed beef. Beef farms and ranches represent over 30% of US farms. The US beef industry is divided into two sectors, namely cow-calf operations and cattle feeding. The focus of the cow-calf operation is to maintain a herd of beef cattle to raise calves. The cattle feeding sector focuses on preparing cattle for various means of production. Beef cattle are raised in all the states of the United States. As of January 2023, there were around 28.9 million beef cattle in the United States, down 4% from last year.

- Beef production in the US is anticipated to grow in the coming years due to the growing demand for American beef from Asia. In 2021, for the first time in the last five years, the United States sent more edible meat to China than Australia, and it currently leads in important export markets like Japan and South Korea. The US frozen beef exports to Asia grew, registering a CAGR of 9.90% by value from 2017 to 2022. The US struggled with ongoing supply chain issues, transportation problems, and ample supplies of domestic products, especially on its West Coast.

Rise in feed cost and lower production of cattle lead to a rise in prices

- The price of beef witnessed a 40% growth from 2017 to 2022. Rising retail demand boosted the need for the wholesale demand for beef. The supply fell as slaughterhouses were shut, and overall slaughter declined, leading to higher beef prices. Therefore, there was a higher focus on fresh/chilled and frozen beef. However, livestock producers earned low prices for their animals despite the high price of meat. The number of cattle and calves at the end of 2022 was around 89.3 million, which was a decline of 3% from the previous year. Cattle prices are expected to receive support from packer demand due to the relatively stable demand for beef and limited supplies of steers and heifers in feedlots.

- In the United States, beef prices were predicted to rise by 15% from 2022 to 2023 and stay high until 2025. This projection is influenced by a severe drought that affected most of the cattle trade this summer and prompted many producers to sell their herds early for slaughter, which will impact the herd size for 2023. In November 2022, 59.3% of the lower 48 states and 49.59% of the US were in a drought, impacting feed production by raising the cost of feed. Feed expenses are the largest operating cost for cow-calf producers, comprising 75% of the operational costs.

- Intervention from authorities may be required in the future to stabilize beef prices and create a supply balance. Companies must increase their production in meat plants to higher volumes, provided the USDA relaxes certain regulatory requirements as it has done in the past. For instance, in April 2020, the USDA's Food Safety Inspection Service temporarily permitted beef processing plants to accelerate processing speeds to supplement the US meat supply as demand increased.

United States Red Meat Industry Overview

The United States Red Meat Market is moderately consolidated, with the top five companies occupying 47.97%. The major players in this market are Cargill Inc., Hormel Foods Corporation, Marfrig Global Foods S.A., Sysco Corporation and Tyson Foods Inc. (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 INTRODUCTION

- 2.1 Study Assumptions & Market Definition

- 2.2 Scope of the Study

- 2.3 Research Methodology

3 KEY INDUSTRY TRENDS

- 3.1 Price Trends

- 3.1.1 Beef

- 3.1.2 Mutton

- 3.1.3 Pork

- 3.2 Production Trends

- 3.2.1 Beef

- 3.2.2 Mutton

- 3.2.3 Pork

- 3.3 Regulatory Framework

- 3.3.1 United States

- 3.4 Value Chain & Distribution Channel Analysis

4 MARKET SEGMENTATION (includes market size in Value in USD, Forecasts up to 2030 and analysis of growth prospects)

- 4.1 Type

- 4.1.1 Beef

- 4.1.2 Mutton

- 4.1.3 Pork

- 4.1.4 Other Meat

- 4.2 Form

- 4.2.1 Canned

- 4.2.2 Fresh / Chilled

- 4.2.3 Frozen

- 4.2.4 Processed

- 4.3 Distribution Channel

- 4.3.1 Off-Trade

- 4.3.1.1 Convenience Stores

- 4.3.1.2 Online Channel

- 4.3.1.3 Supermarkets and Hypermarkets

- 4.3.1.4 Others

- 4.3.2 On-Trade

- 4.3.1 Off-Trade

5 COMPETITIVE LANDSCAPE

- 5.1 Key Strategic Moves

- 5.2 Market Share Analysis

- 5.3 Company Landscape

- 5.4 Company Profiles (includes Global level Overview, Market level overview, Core Business Segments, Financials, Headcount, Key Information, Market Rank, Market Share, Products and Services, and analysis of Recent Developments)

- 5.4.1 Cargill Inc.

- 5.4.2 Conagra Brands Inc.

- 5.4.3 Hormel Foods Corporation

- 5.4.4 JBS SA

- 5.4.5 Marfrig Global Foods S.A.

- 5.4.6 NH Foods Ltd

- 5.4.7 OSI Group

- 5.4.8 Sysco Corporation

- 5.4.9 The Clemens Family Corporation

- 5.4.10 The Kraft Heinz Company

- 5.4.11 Tyson Foods Inc.

- 5.4.12 Vion Group

- 5.4.13 WH Group Limited

6 KEY STRATEGIC QUESTIONS FOR MEAT INDUSTRY CEOS

7 APPENDIX

- 7.1 Global Overview

- 7.1.1 Overview

- 7.1.2 Porter's Five Forces Framework

- 7.1.3 Global Value Chain Analysis

- 7.1.4 Market Dynamics (DROs)

- 7.2 Sources & References

- 7.3 List of Tables & Figures

- 7.4 Primary Insights

- 7.5 Data Pack

- 7.6 Glossary of Terms