|

市場調査レポート

商品コード

1852018

フィリピンの貨物および物流:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Philippines Freight And Logistics - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| フィリピンの貨物および物流:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年08月21日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

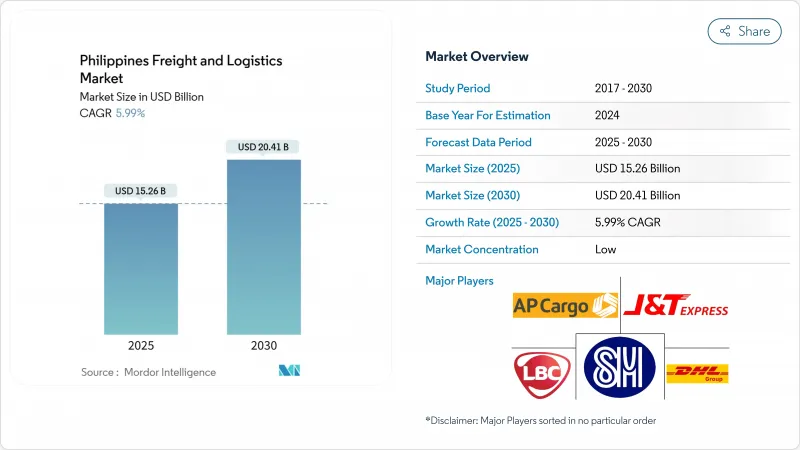

フィリピンの貨物および物流の市場規模は2025年に152億6,000万米ドル、2030年には204億1,000万米ドルに拡大すると予測され、CAGR(2025~2030年)は5.99%です。

8兆8,000億PHP(1,581億9,000万米ドル)の"Build, Better, More "プログラム、外国人所有権の自由化、eコマース需要の増加が、この拡大に拍車をかけています。道路貨物がネットワークの基幹であることに変わりはないが、港湾の自動化や航空貨物のアップグレードにより、モーダルな意思決定が再構築されつつあります。外国投資家は、グローバルな専門知識とローカルなリーチを組み合わせたジョイント・ベンチャーを通じて参入し、倉庫管理、貨物輸送、ラストマイル・デリバリーにおけるテクノロジー導入を加速させています。世界銀行による7億5,000万米ドルの融資を含む政府主導のデジタル接続政策は、物理的インフラを補完し、小規模事業者がプラットフォーム・ビジネスモデルを採用することを可能にしています。

フィリピンの貨物および物流市場動向と洞察

インフラ「Build, Better, More」プログラムによる道路・港湾容量の増強

8兆8,000億PHP(1,581億9,000万米ドル)のフラッグシップ・パイプラインは、11,945kmの道路プロジェクトを完了し、さらに15,769kmを建設中で、ルソン島の所要時間を最大50%短縮し、バタンガス、マニラ、クラーク、スービックを統一回廊で結んでいます。道路、港湾、鉄道の調和されたアップグレードは、輸送時間の短縮、サプライチェーンのスケジューリングの厳格化、トラックの回転率の向上を約束します。投資家は、先行者利益を確保するため、新しい高速道路付近の物流ハブの建設を急ピッチで進めています。コントラクト・ロジスティクス・プロバイダーは、高速道路マップに沿ったネットワーク設計を行い、後方輸送の空車距離を削減しています。複合一貫輸送のノードが出現するにつれ、トラック輸送と内航海運を統合する事業者は、単一輸送のライバルよりもコスト面で優位に立っています。

港湾の近代化と自動化PPP(例:MICT)による船舶のターンアラウンドタイム削減

マニラ・インターナショナル・コンテナ・ターミナル(MICT)は、N4 3.4オペレーティング・システムと150億PHP(2億6,964万米ドル)相当のヤード改修を施し、バース時間を35%短縮し、マニラの2023年の処理能力を506万TEUに引き上げました。迅速な通関により、降船料が削減され、荷主の在庫バッファが減少します。フォワーダーは予約ツールにリアルタイムの港湾データを組み込み、輸出業者が混雑を最小限に抑えた航路を選択できるようにしています。設備の自動化により、ゲートの開門時間が延長され、夜間のドレージ輸送をサポートし、日中の交通を緩和することで、厳しい納期をこなすラストワンマイルフリートにもメリットがあります。

未発達の鉄道貨物ネットワークが複合一貫輸送の効率を制限

1,354億フィリピンペソ(24億3,000万米ドル)の運輸予算にもかかわらず、貨物鉄道は依然としてごくわずかであり、そのうち2024年の鉄道輸送に充てられているのはわずか11億7,000万フィリピンペソ(2,103万米ドル)である。重工業は、バルク貨物をトラックにシフトしなければならないため、スケールメリットを失う。世界銀行は、物流コストは同地域の同業他社より20~30%高いと指摘しています。民間のコンソーシアムは、経済ゾーンと港を結ぶ貨物専用鉄道を評価しているが、土地取得のハードルは依然として高いです。道路ー鉄道コンテナの実験を行っている事業者は、コリドーが着工すれば、先行者利益を得ることができます。

セグメント分析

卸売・小売業は2024年の売上高の30.79%を占め、CAGR(2025~2030年)は6.59%と予測されます。製造業は、半導体の後工程工場、パーソナルケア製造、予測可能な原材料の流入に依存する飲料ラインの拡大に関連しています。建設業はインフラ整備を吸収し、粗骨材、鉄鋼、セメントの需要を押し上げました。農業、漁業、林業は、コールドチェーンのアップグレードにより、賞味期限が延び、農家からの収益が向上し、成長が期待されます。

小売業者も工場も、リアルタイムの在庫スナップショットや調整された補充を求めるようになり、ロジスティクス・パートナーはIoTセンサーやAPIゲートウェイを組み込むようになっています。CREATE MORE税制優遇措置に基づくマースクのフルフィルメントセンターへの投資は、海上から倉庫までの統合サービスがいかに多国籍メーカーに支持されているかを示しています。石油・ガス、鉱業は、特殊な大型リグと危険物コンプライアンスを必要とし、急成長している「その他」の帯域、ヘルスケア、教育、リバース・ロジスティクスは、フィリピンの貨物および物流市場内の高付加価値、高サービスのニッチに精通したオペレーターに機会を創出します。

貨物輸送は2024年の総売上の63.34%を占め、フィリピンの貨物および物流市場の基幹としての役割を強調しています。トラック輸送、内航海運、航空貨物、パイプラインは、7,600を超える島々における国のサプライチェーンの継続性を支えています。宅配便・エクスプレス・小包(CEP)分野は、ソーシャルコマース販売業者やマーケットプレース大手が全国への翌日配達を約束しているため、現在では縮小しているもの、2025年から2030年にかけて6.89%のCAGRを記録しています。倉庫・保管部門と貨物輸送部門は、川上の生産と川下の小売を同期させる重要なリンクを形成しています。

CEP内部の勢いは競争境界線を引き直しつつあります。純粋な小包会社はデジタル・ウォレットを統合し、伝統的な3PLはシェアを守るためにクラウドソーシングのライダーモデルを採用しています。倉庫業者はロボットを導入し、医薬品や農産物のテナントを誘致するために多温度ゾーンを建設します。フォワーダーは港湾の自動化や外資との提携を活用し、通関仲介にキッティングやリバース・ロジスティクスなどの付加価値サービスをバンドルします。これらのシフトを総合すると、フィリピンの貨物および物流市場において、エコシステムがサイロ化された実行ではなく、エンド・ツー・エンドのオーケストレーションに向かっていることが確認できます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 人口動態

- 経済活動別GDP分布

- 経済活動別GDP成長率

- インフレ

- 経済パフォーマンスとプロファイル

- Eコマース業界の動向

- 製造業の動向

- 輸送・保管セクターのGDP

- 輸出動向

- 輸入動向

- 燃料価格

- 物流パフォーマンス

- モーダルシェア

- 運賃価格動向

- 貨物トン数の動向

- インフラ

- 規制の枠組み(道路と鉄道)

- 規制の枠組み(海上・航空)

- バリューチェーンと流通チャネルの分析

- 市場促進要因

- インフラ"Build Build 2 "プログラムによる道路・港湾容量の増強

- 水産・農産物輸出のためのコールドチェーン能力の拡大

- 港湾の近代化と自動化PPP(MICTなど)による船舶のターンアラウンドタイムの短縮

- 外国人所有の自由化(公共サービス法改正)3PLへのFDI誘致

- ルソン都市圏で急増するB2C電子商取引、翌日配送が可能に

- 成長する製造業セクターが産業ロジスティクス需要を牽引

- 市場抑制要因

- 未発達の鉄道貨物ネットワークが複合一貫輸送の効率化を阻む

- マニラ首都圏の深刻な道路渋滞がラストワンマイルコストを押し上げる

- デジタル化が遅れている中小企業主体の細分化されたセクター

- 高い台風・地震リスクによるサプライチェーンの混乱

- 市場における技術革新

- ポーターのファイブフォース分析

- 買い手の交渉力

- 供給企業の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- エンドユーザー産業

- 農業、漁業、林業

- 建設

- 製造業

- 石油・ガス,鉱業・採石業

- 卸売・小売業

- その他

- 物流機能

- クーリエ、エクスプレス、小包(CEP)

- 仕向地別

- 国内

- 国際

- 貨物フォワーディング

- 輸送形態別

- 航空

- 海上・内水面輸送

- その他

- 貨物輸送

- 輸送形態別

- 航空

- パイプライン

- 道路

- 海上・内水面輸送

- 倉庫保管

- 温度管理別

- 温度管理なし

- 温度管理

- その他のサービス

- クーリエ、エクスプレス、小包(CEP)

第6章 競合情勢

- 市場集中度

- 主要な戦略的動きs

- 市場シェア分析

- 企業プロファイル

- A.P. Moller-Maersk

- AAI Worldwide Logistics

- AP Cargo

- Ayala Corporation(Including Airfreight 2100, Inc.)

- CMA CGM Group(Including CEVA Logistics)

- DHL Group

- DSV A/S(Including DB Schenker)

- Fast Logistics

- FedEx

- J&T Express(Including PH Global Jet Express, Inc.)

- JRS Business Corporation

- Kuehne+Nagel

- LBC Express Holdings, Inc.

- LF Global Logistics Solutions, Inc.

- Mitsui O.S.K. Lines, Ltd.

- Ninja Van Group(Including Ninja Van Philippines)

- NYK(Nippon Yusen Kaisha)Line

- Orient Freight

- Royal Cargo

- SM Investments Corporation(Including 2GO Group, Inc.)

- United Parcel Service of America, Inc.(UPS)