|

市場調査レポート

商品コード

1940624

アフリカのフードサービス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Africa Foodservice - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| アフリカのフードサービス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 182 Pages

納期: 2~3営業日

|

概要

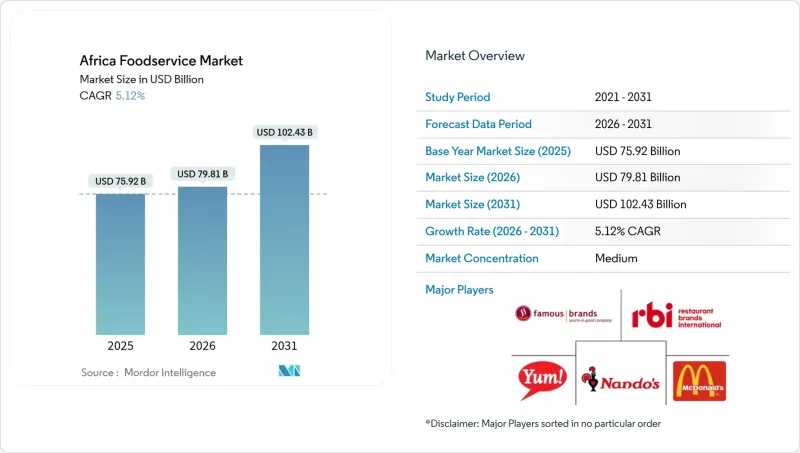

アフリカのフードサービス市場は、2025年の759億2,000万米ドルから2026年には798億1,000万米ドルへ成長し、2026年から2031年にかけてCAGR5.12%で推移し、2031年までに1,024億3,000万米ドルに達すると予測されています。

アフリカのフードサービス市場は、都市化、若年層人口、技術進歩を原動力として急速に拡大しております。都市部への移住と多忙なライフスタイルにより、クイックサービスレストラン(QSR)やクラウドキッチンといった便利な飲食オプションへの需要が高まっております。世界銀行によれば、2024年時点でアフリカの都市化率は約45.5%に達しております。拡大する中産階級の可処分所得増加は、頻繁な外食や多様で質の高い食事へのアクセスをさらに可能にしております。スマートフォンやフードデリバリーアプリを含む技術導入が市場を変革中です。例えば2025年1月、KFCは南アフリカでデータ通信コスト削減とアクセシビリティ向上のためWhatsApp注文システムを導入いたしました。2025年4月のクラウドキッチンコンベンションが示すように、クラウドキッチンの台頭は業界の効率化への移行を反映しております。より健康的かつ高品質な選択肢を求める消費者の嗜好の変化が、メニューの革新を推進しています。例えば、フードサービス・インディア社が2025年3月に発売したラマダン特別メニュー「ハリーム・グレインベース」などが挙げられます。さらに、観光・ホスピタリティ産業の成長も市場を支えており、マクドナルドなどの国際ブランドや、フェイマス・ブランズ・リミテッド、ヴィーダ・エ・カフェなどの地元企業が、この進化する環境を活用するために事業拡大を進めています。

アフリカのフードサービス市場の動向と洞察

急速な都市部中産階級の拡大と可処分所得の増加

都市部における中産階級の急速な拡大とそれに伴う可処分所得の増加は、アフリカのフードサービス市場の成長を牽引する主要な要因であり、大陸全体の消費パターンを変容させています。より多くの人々が都市部へ移住するにつれ、生活リズムの加速化により、クイックサービスレストラン(QSR)やオンラインデリバリーサービスといった便利な飲食ソリューションへの依存度が高まっています。この変化は、中産階級が増加し、余暇の食事や多様な食体験により多くの自由裁量所得を割り当てる傾向と一致しています。OECD-FAO農業見通し2024-2033は、都市化が食料システムの変革と、アフリカを含む世界の加工食品・多様な食品への需要をいかに牽引しているかを強調しています。民間企業はイノベーションで対応しており、例えばマクドナルドはアプリベースのピックアップシステムを拡大し、第三者プラットフォームへの依存度を低減するとともに、利便性と効率性への需要に応えています。こうした事例は、購買力の向上と、アクセスしやすく多様なフードサービスオプションの急成長との関連性を示しています。

モバイル注文・配達プラットフォームの普及が店舗外販売を加速

モバイル注文・配達プラットフォームは、スマートフォン普及と利便性への需要拡大を背景に、アフリカのフードサービス市場を急速に変革しています。都市部の消費者がデジタル注文を利用するようになるにつれ、飲食習慣は従来の店内飲食から配達・テイクアウトサービスへと移行しつつあります。例えば、GSMA(Global System for Mobile Communications Association)は、2025年までにサハラ以南アフリカにおけるモバイル普及率が50%に達すると予測しています。さらに、レストランとアグリゲーター(仲介プラットフォーム)との戦略的提携が業界成長を後押ししており、ジュミア・フーズ、ウーバーイーツ、ボルトフーズ、グローボといった主要プレイヤーがナイジェリア、ケニア、南アフリカなどの主要市場で主導的な役割を果たしています。

分断された非公式セクターが食品安全コンプライアンスを複雑化

アフリカにおける非公式フードサービス部門の分断化と大規模な性質は、食品安全基準の遵守を複雑化し、正式な衛生保証を求める消費者を遠ざけることで、市場成長を抑制しています。サハラ以南アフリカにおける食品市場需要の大部分を占めるこの部門は、高い事業回転率、ベンダーの移動性、飲料水や廃棄物処理などのインフラ不足により、正式な規制枠組みの外で運営されています。こうした状況は食品安全に関する知識と実践の不統一を招き、食中毒の発生率上昇の一因となっています。政府や業界団体の情報源もこれらの課題を指摘しており、例えば2025年のNIHによるナミビアの非公式市場調査では、食品安全に関する知識は中程度であるもの、温度管理の不備など実践面では不十分な実態が明らかになりました。同様に、2024年のPMCによる南アフリカの食品安全枠組み分析では、「規制状況の複雑さと断片化」が執行を困難にしている点が指摘されています。2024年1月に開始されたEU資金によるFS4Africaプロジェクトなどの取り組みは、微生物汚染やトレーサビリティの脆弱性といった課題の解決を目指しています。しかしながら、持続的な安全性の懸念と規制の曖昧さが消費者の信頼を制限し、正式な食品サービス事業者が市場全体で統一された安全基準を確立することを妨げています。

セグメント分析

クラウドキッチンは2026年から2031年にかけてCAGR7.42%で拡大すると予測されており、フードサービスの形態の中で最も高い成長率を示しています。これは、事業者がデリバリープラットフォームを活用し、メニューコンセプトをテストできる一方で、主要都市では収益の15~20%を消費する可能性のある路面店賃貸契約に縛られないためです。2025年時点でクイックサービスレストランは市場シェア39.22%を占め、KFC、マクドナルド、ドミノピザなどの国際チェーンが牽引しています。これらの企業は、世界のサプライチェーン規模と、地元競合他社には及ばないマーケティング予算の恩恵を受けています。フルサービスレストランは、アジア、欧州、中東、北米の料理を網羅し、都市部のプロフェッショナル層が体験型飲食を求める中で着実に成長しています。しかしながら、資本集約度と人件費の高さから、クイックサービス形式と比較すると拡張性に制限があります。カフェやバー(専門コーヒーショップやジュースバーを含む)は、モール内のフードコートやオフィス街において、職人技による飲料へのプレミアム価格設定を正当化する人通りを背景に、ニッチ市場を開拓しています。

ヤム!ブランズ社の2024年の年次報告書によれば、同社は2024年に全世界で約2,900店舗のKFCを新規出店しました。特にアフリカは重点成長地域と位置付けられており、2023年度にはバリューセットの販促やモバイル注文システムの導入により既存店売上高が15%増加しました。マクドナルド社2024年の年次報告書によれば、同社は2027年までに全世界で5万店舗の展開を計画しており、アフリカ・中東地域では300~400店舗の新規出店を目標としています。特にドライブスルー形式を重視し、店内飲食の人件費削減と注文処理の迅速化を図っています。ラゴスとナイロビのクラウドキッチンは、ChowdeckやGlovoといったプラットフォームを活用し、単一の厨房から複数のバーチャルブランド(バーガー、寿司、サラダなど)を運営しています。この戦略により、固定費を多様な収益源で償却し、単一料理の需要変動に対するヘッジ効果を得ています。クイックサービス分野におけるベーカリーやアイスクリーム店は、衝動買いの購買心理から恩恵を受けております。特にショッピングモールでは、ご家族が食事代ではなくおやつに自由裁量支出を充てる傾向が顕著であり、この行動パターンはインフレ局面においても持続しております。

チェーン店は2026年から2031年にかけてCAGR7.73%で拡大し、2025年に68.30%の市場シェアを占める独立店舗の成長率を上回ると予測されています。チェーン店は標準化された運営手順、集中調達、デジタルロイヤルティプログラムの恩恵を受けており、独立店舗がこれらを再現するのは困難です。独立店舗は資本要件や規制要件が低いため数的には優勢ですが、分散化が進んでいるため供給企業の交渉力が弱まり、投入コストの急変の影響を受けやすく、利益率が低下する傾向にあります。スパー・コーポレーション(15カ国に726店舗展開)は、2025年度中間決算報告書によりますと、2025年度上半期に南アフリカ国内21店舗、海外12店舗を新規出店いたしました。競合が比較的少なく、ヨハネスブルグやケープタウンに比べて賃料が30~40%低い地方都市を重点的に展開しております。フェイマス・ブランズ社は2024年度上半期に、業績不振店舗47店舗(スティアーズ14店舗、フィッシュアウェイズ11店舗、デボネアーズ5店舗を含む)を閉鎖し、高集客立地とデリバリー最適化フォーマットへの集中を図りました。これは同社の2024年度中間決算報告書に明記されています。

レストラン・ブランズ・インターナショナルは2024年5月、1,017店舗のバーガーキングフランチャイジーであるキャロルズ・レストラン・グループを10億米ドルで買収しました。これは、運営管理が資本投資を正当化できる高成長市場において、所有権取得への転換を示唆するものです。南アフリカでは、約300店舗を展開しブランド価値280億ランド(15億米ドル)を誇るナンダースが、小規模競合他社に先駆けて主要ショッピングモール内の好立地を確保しています。独立系事業者は購買協同組合を結成し、食用油・小麦粉・包装資材などの必需品について一括割引交渉を行うことで、チェーン店とのコスト差を縮小させています(ただし完全解消には至っていません)。デジタル注文も課題です。チェーン店は顧客嗜好の追跡やプロモーション自動化のため独自アプリやCRMシステムに投資する一方、独立系は20~30%の手数料を徴収し顧客関係を掌握する第三者のアグリゲーターに依存しており、この不利な状況は時間の経過とともに悪化する傾向にあります。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 都市部の中産階級の急速な拡大と可処分所得の増加

- モバイル注文・配達プラットフォームの普及が店舗外販売を加速

- ショッピングモール及び正規小売業の核店舗の拡大がフードサービスのスペースを創出

- アフリカ大陸自由貿易圏(AfCFTA)によるアフリカ域内サプライチェーン統合が調達コストを低減

- コールドチェーン投資の急増により生鮮食品の流通範囲が拡大

- 再生可能エネルギーで稼働する厨房が計画停電リスクを軽減

- 都市部の中産階級の急速な拡大と可処分所得の増加

- 市場抑制要因

- 非公式セクターの分断化が食品安全コンプライアンスを複雑化させています

- 食品インフレの高騰による消費者購買力の低下

- 継続的な停電とエネルギー価格の変動性

- デジタル物流および食品安全技術分野における人材不足

- 非公式セクターの分断化が食品安全コンプライアンスを複雑化させています

第5章 主要な業界動向

- 店舗数

- 平均注文金額

- 規制の枠組み

- メニュー分析

第6章 市場規模と成長予測

- フードサービスタイプ別

- カフェとバー

- 料理別

- バーおよびパブ

- カフェ

- ジュース/スムージー/デザートバー

- 専門コーヒー店・茶店

- 料理別

- クラウドキッチン

- フルサービスレストラン

- 料理別

- アジア

- 欧州

- ラテンアメリカ

- 中東

- 北米

- その他のFSR料理

- 料理別

- クイックサービスレストラン

- 料理別

- ベーカリー

- バーガー

- アイスクリーム

- 肉中心の料理

- ピザ

- その他のQSR料理

- 料理別

- カフェとバー

- 店舗別

- チェーン店

- 独立店舗

- 立地別

- レジャー

- 宿泊施設

- 小売り

- 単独

- 旅行

- サービスタイプ別

- 店内飲食

- テイクアウト

- デリバリー

- 地域別

- ナイジェリア

- ガーナ

- エチオピア

- ケニア

- 南アフリカ

- その他アフリカ

第7章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Famous Brands Limited

- Yum!Brands Inc.

- McDonald's Corporation

- Restaurant Brands International

- Nando's Group Holdings

- Spur Corporation Ltd.

- Domino's Pizza Inc.

- Bidfood(Bidvest Foodservice)

- Sodexo SA

- Compass Group PLC

- Food Concepts PLC

- Chowdeck

- Glovo

- Spaza Eats

- Sundry Foods Ltd.

- Eat & Go Ltd.

- Tantalizers PLC

- Sweet Sensation Confectionery Ltd.

- Galito's Holdings

- Pedros Flame-Grilled Chicken