|

市場調査レポート

商品コード

1939134

ベーカリー製品:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Bakery Products - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ベーカリー製品:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

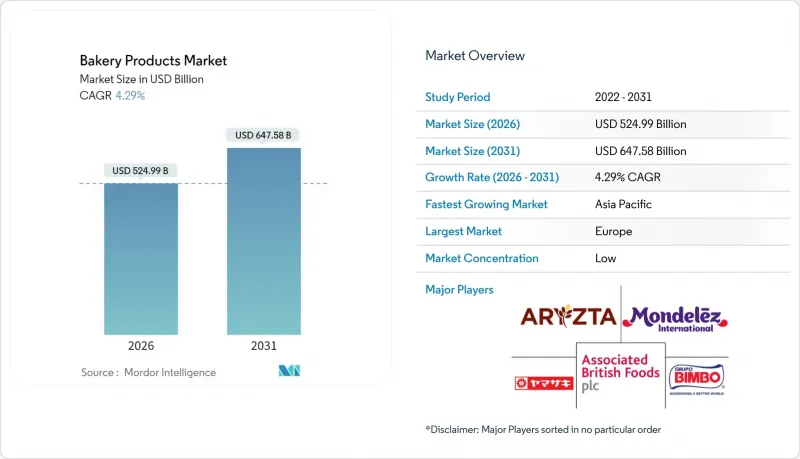

2026年の世界のベーカリー製品市場規模は5,249億9,000万米ドルと推定され、2025年の5,034億米ドルから成長が見込まれます。

2031年の予測では6,475億8,000万米ドルに達し、2026年から2031年にかけてCAGR4.29%で拡大する見通しです。

持続的な成長は、主食としてのパンに対する安定した需要、健康志向のスナックへの急速な需要拡大、そして現代のライフスタイルに合致した便利な小売チャネルへのアクセス拡大に起因しています。アップサイクル食品協会(Upcycled Food Association)の認証を受けたアップサイクル原料は、実験段階から主流製品ラインへと移行しており、環境意識の高い消費者層に共鳴する循環型経済の調達方法への転換を示しています。自動化も生産形態を変革中です。店舗内に設置されたロボット式マイクロベーカリーは、職人のような新鮮さを提供すると同時に、慢性的な労働力不足という課題を緩和します。この課題は、2024年の労働力調査において商業ベーカリーの73%が指摘した問題点です。

世界のベーカリー製品市場の動向と洞察

グルテンフリー・アレルゲンフリー製品が一般市場で支持拡大

規制当局による表示規則の厳格化と、包括的な食生活を求める消費者の需要が、グルテンフリー・アレルゲンフリー商品をニッチな棚からベーカリー商品の中核棚へと押し上げています。2024年にFDAがグルテンフリーと誤表示されたパンを回収した事例は、コンプライアンス違反の代償を浮き彫りにし、専用生産ラインへの投資を加速させました。商業ベーカリーによる2024年のイマジン・ベイキング買収は、専門的な研究開発と独立したアレルゲン管理施設をもたらし、買収企業が高付加価値のフリーフロム分野へ迅速に参入する道を開きました。欧州連合では、改正規制によりアレルゲン表示義務がより明確化され、小売業者は消費者の選択を簡素化する認証製品の棚スペース拡大を促されています。原料サプライヤーが米・オーツ麦・ソルガム粉の大量仕入れ価格を実現したことで単価が低下し、主要ブランドは最小限の価格上昇でフリーフロム商品を展開可能となりました。北米・欧州の小売業者は現在、これらの商品ラインに専用棚を割り当てており、日本やオーストラリアの主要チェーンも同様の取り組みを進めており、包括的なベーカリー商品への持続的な移行を示しています。

持ち運びに便利な分量調整済みベーカリースナック

多忙な都市通勤者は、移動中に食べられる単品マフィン、フィリング入りクロワッサン、高タンパククッキーを好みます。米国製パン業協会(ABA)の2024年ロードマップでは、食品廃棄削減とカロリー意識の高い消費者への訴求を目的に、小型パッケージ商品の販売促進を特に重視。包装技術革新企業は、保存料不使用で7日間柔らかさを保持する高バリアフィルムを開発し、流通期間の拡大を支援しています。アジア太平洋地域のコンビニエンスストアでは、オフィスワーカー向けの温めて食べるパンの売上が二桁成長を記録しています。一方、ソーシャルメディアキャンペーンでは、分量ガイドとQRコード栄養表示パネルを組み合わせることで、健康的なご褒美としての訴求を強化しています。マルチパックのプレミアム価格設定は、材料費の高騰を相殺し、1パックあたりの容量が減少しても利益率を向上させています。

糖質・脂質・添加物に関する健康懸念

肥満率の上昇に伴い、糖分制限に関する公共政策は厳格化しています。EUが2024年にイソマルツロースの健康強調表示を差し止めた決定は、科学的根拠に基づく承認の動向を強化し、マーケターに機能性表示の厳格な審査を迫りました。同時に、FDAの「健康」表示再定義最終規則は、厳格な閾値で添加糖を制限し、味を保ちつつ配合を見直すよう製パン業者に圧力をかけています。カナダの小売業者は、栄養密度に基づいてベーカリー商品のSKUを色分け表示し始めており、自主的な糖分上限値を超える商品は陳列スペースの縮小対象となります。再配合はコスト上昇を招きます:糖分を特殊繊維で代替すると、レシピコストが6~8%増加する可能性があり、特に規模の小さいベーカリーにとっては障壁となります。

セグメント分析

パンは製パン製品市場規模において最大のシェアを占め、2025年には売上高の44.98%を占めました。幅広い認知度、手頃な価格、食事時の汎用性により主導的地位を維持。全粒粉・低GI・高タンパク強化など継続的なレシピ改良により、主要消費層を離反させず、進化する食の理想に対応。規制当局は酒石酸誘導体を15,000mg/kgまで許可し、保存期間中の食感管理を支援。主要メーカーは天然保存料と職人的風味を付与するサワードウ発酵技術も模索中。

朝食用パン類は規模こそ小さいもの、ベーカリー製品市場で最も成長が著しい分野であり、CAGR5.52%が見込まれます。手軽に持ち運べる文化がミニクロワッサンやマフィンの需要を支え、チアシードや亜麻仁、低糖質といった健康志向の工夫により、ブランドは「ご褒美感」と「健康志向」を両立させています。ファリナート社などのサプライヤーは、中小工場の研究開発期間を短縮し製品多様性を促進するため、カスタマイズ可能なクリーンラベルミックスを発売しました。プレミアム化と利便性の相互作用により、モーニンググッズは成長機会を追求する地元のクラフトベーカーと世界のスナック大手双方の注目を集めています。

地域別分析

2025年時点で欧州は32.84%の最大シェアを占め、その背景には強いベーカリー文化、先進的な小売システム、厳格ながらも革新を促す規制環境があります。EU添加物規制の導入や2025年施行の森林破壊ゼロ調達ルールにより、サプライヤーは検証可能なサプライチェーン構築を迫られており、コンプライアンスコストは増加するもの消費者信頼は向上しています。キングスミルとホビスの合併交渉など、M&Aの議論はコスト上昇と持続可能性投資への対応として市場の合理化を示しています。さらに非営利団体WRAPの温室効果ガス排出量50%削減目標は、業界をエコフレンドリーな包装や生産施設における再生可能エネルギー導入へと導いています。アジア太平洋地域は5.62%のCAGRで最も急速に成長しており、都市部の中産階級増加とAPEC食品安全近代化枠組みによる貿易円滑化がこれを支えています。各国政府は栄養政策の見直しを進めており、シンガポールでは2025年までにベーカリー飲料への「ニュートリグレード」適用拡大が計画され、低糖化製品への転換を促進しています。インドネシアとマレーシアにおけるハラール認証の導入は、事務手続きの増加をもたらす一方で、より広範なイスラム教徒消費者市場へのアクセスを可能にしております。また、パンダン風味のスイスロールやキムチ入りバンズといった革新的な商品に見られるように、同地域では現地の味と西洋の味を融合させる動きも進んでいます。

北米は強力なブランド力と高度な自動化により依然として影響力を保持していますが、市場飽和により成長は緩やかです。米国製パン業協会(ABA)の「働きがいのある職場」構想は熟練労働者不足の解消を目指し、州政府の補助金制度は省エネ型オーブンへの設備投資を後押ししています。南米、中東・アフリカは市場シェアこそ小さいもの、都市部人口の増加とコールドチェーン物流の改善により、1桁台半ばの成長を遂げています。オマーンでは、サラーラ・ミルズ社とアティヤブ・フード社の合併計画が、規模拡大と多様なベーカリー拠点の確立を目指す地域の意欲を浮き彫りにしています。こうした地域横断的な動きは、規制、持続可能性、消費者動向に適応するダイナミックな世界ベーカリー市場の姿を映し出しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- グルテンフリー・アレルゲンフリー製品の普及が進み、一般市場での認知度が高まっております

- 携帯用・分量調整済みベーカリースナック

- 新興経済国における可処分所得の増加

- 消費者向け直接配送ベーカリーサービス

- コストと持続可能性の優位性を実現するアップサイクル原料

- 店舗内自動化マイクロベーカリーによる鮮度感の向上

- 市場抑制要因

- 砂糖、脂肪、添加物に関する健康上の懸念

- 小麦及びその他の穀物価格の変動性

- 世界サプライチェーンにおけるカーボンフットプリントの厳格な監視(過小報告)

- 熟練職人パン職人の労働力不足(過小報告)

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手の交渉力/消費者の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- 新規参入業者の脅威

第5章 市場規模と成長予測

- 製品タイプ別

- パン

- ケーキとペイストリー

- ビスケット/クッキー

- モーニンググッズ(ドーナツ、マフィン、クロワッサン)

- その他の製品タイプ

- 流通チャネル別

- スーパーマーケット/ハイパーマーケット

- コンビニエンスストア・食料品店

- 専門ベーカリー店舗

- オンライン小売・D2C

- その他のチャネル

- フォーム

- フレッシュ

- 冷凍

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- その他北米地域

- 欧州

- ドイツ

- 英国

- イタリア

- フランス

- スペイン

- オランダ

- ポーランド

- ベルギー

- スウェーデン

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- オーストラリア

- インドネシア

- 韓国

- タイ

- シンガポール

- その他アジア太平洋地域

- 南米

- ブラジル

- アルゼンチン

- コロンビア

- チリ

- ペルー

- その他南米

- 中東・アフリカ

- 南アフリカ

- サウジアラビア

- アラブ首長国連邦

- ナイジェリア

- エジプト

- モロッコ

- トルコ

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Grupo Bimbo SAB de CV

- Yamazaki Baking Co. Ltd

- Mondelez International Inc.

- Associated British Foods plc

- Aryzta AG

- Kellogg Company

- General Mills Inc.

- Flower Foods Inc.

- Lantmennen Unibake

- Warburtons Ltd

- Britannia Industries Ltd

- Finsbury Food Group plc

- Hostess Brands Inc.

- McKee Foods Corporation

- Yildiz Holding

- Premier Foods plc

- Barilla Group(Mulino Bianco)

- Parle Products Pvt Ltd

- Subulah Group

- Walker's Shortbread Ltd