|

市場調査レポート

商品コード

1934699

米国越境道路貨物輸送:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)United States Cross Border Road Freight Transport - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国越境道路貨物輸送:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

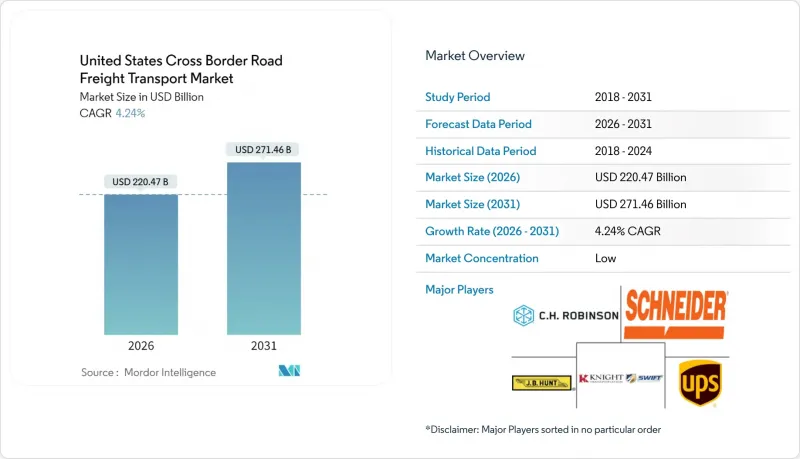

米国における越境道路貨物輸送市場は、2025年の2,115億1,000万米ドルから2026年には2,204億7,000万米ドルへ成長し、2026年から2031年にかけてCAGR4.24%で推移し、2031年までに2,714億6,000万米ドルに達すると予測されています。

USMCA貿易回廊内でのニアショアリング、持続的な電子商取引の拡大、大規模なインフラ整備が需要を後押しする一方、厳格化されたセキュリティプロトコルや労働力不足がネットワークの柔軟性を試す状況です。メキシコは中国を抜いて米国最大の貿易相手国となり、1日あたり30億米ドル以上の商業を輸送する南北トラック輸送ルートが密集しています。一方カナダは炭素価格制度の影響で、重要ながらもコスト高の役割を担い続けています。ドライバー不足は2032年までに16万人規模の不足が予測されるなど深刻化しており、運賃上昇を促すと同時に、設備稼働率と価格設定精度を高める技術導入を加速させています。DSVによるDBシェンカー買収やライダー社の買収攻勢に代表される大手運送会社の統合は、国境を越えた専用車両群における規模の経済を実現しています。一方で、温度管理輸送やEC主導の小口貨物輸送路線では、ニッチ事業者のシェア拡大が進んでいます。州間高速道路45号線および35号線回廊における自動運転トラックの試験運用や、AI搭載の価格設定エンジンは、空走行距離を削減し、24時間365日の長距離輸送能力を補完しており、技術が競争優位性の核心に位置づけられています。

米国越境道路貨物輸送市場の動向と洞察

USMCAとニアショアリングがメキシコ・米国間の貨物急増を促進

USMCAの規定は、メキシコから米国への製造業輸出を促進する1兆3,000億米ドル規模の貿易回廊を創出し、2027年までに460億米ドルの新規投資約束を既に引き出しています。月間トラック越境台数は平均150万台に達し、パンデミック前の流量と比較して166.3%増加。従来の国境インフラを圧倒し、北行きの産業貨物輸送が輸送能力の限界に迫る中、運送業者の価格決定力を高めています。メキシコ側における工業用スペースの需要は2019年以降倍増しており、製造業者が遠隔のアジア供給網よりも近接性を優先していることを裏付けています。自動車OEMメーカーは相乗効果を如実に示しており、メキシコの組立工場に10億米ドルが投資されるごとに、北上する大規模な地域物流需要が発生し、米国向け越境道路貨物輸送市場の成長軌道を強化しています。

メキシコからの自動車部品北行輸送を活発化させるリショアリング

貿易摩擦の中、米国市場へのアクセス維持を目的にアジアの部品メーカーがメキシコに新工場を立地する動きが続き、自動車サプライチェーンの再構築が進んでいます。2024年に上海ユニソンが4億米ドルを投資した事例がこれを象徴しています。こうした新規参入により輸送路のバランスが崩れ、北行きのトレーラーはプレミアムスポットレートを要求する一方、南行き運賃は停滞。資産の再配置を複雑化させるとともに、特定方向における運送業者のマージンを押し上げています。半導体・電池メーカーも同様の展開を見せており、北行きの貨物量をさらに押し上げています。貨物盗難の防止や、米国向け工場と出荷元ドックの連携調整には、リアルタイム可視化プラットフォームが不可欠となり、米国越境道路貨物輸送市場の効率性を維持しています。

ドライバー不足が幹線輸送運賃を押し上げる

労働力不足は2032年までに16万人の欠員に倍増する可能性があります。55歳以上の世代が新規参入者を上回る規模で離職するため、幹線輸送運賃は上昇し、中小運送業者の耐性が損なわれます。FMCSA(連邦自動車安全局)による4,800万米ドル相当の助成金は大型車両運転免許(CDL)の訓練経路を拡大していますが、国境を越える業務には追加のセキュリティクリアランスが必要であり、候補者プールを制限しています。仮免許保持者の営業運転を認める特例措置は、運送事業者がいかに緊急に輸送能力を強化すべきかを示しており、この制約が米国越境道路貨物輸送市場における最大の構造的抑制要因となっております。

セグメント分析

2025年、製造業は米国越境道路貨物輸送市場シェアの32.14%を占めました。これは、専用FTL輸送能力と厳格なジャストインタイムの信頼性を必要とする複雑な自動車・産業サプライチェーンが基盤となっています。OEMメーカーやティアサプライヤーがニアショアリング投資を深化させる中、製造業関連路線の米国越境道路貨物輸送市場規模は着実に拡大すると予測されます。ただし、金属やプラスチックに影響を与える商品価格の変動により、増加幅は緩やかになる見込みです。卸売・小売業の輸送量は、越境ECの浸透による出荷件数増加に伴い、より速いペースで上昇し始めております。消費者向け企業がより頻繁で小ロットの配送を求める中、このセグメントは2026年から2031年にかけてCAGR4.92%を記録すると予測されております。

電子機器、医療機器、農産物などの生鮮品への多様化が進み、輸送品目の構成が豊かになることで、より幅広い機器の種類が必要となり、LTL(小口貨物)および温度管理型サブ市場が強化されます。卸売・小売業者は通関手続きの迅速化のためにブロックチェーンを活用した通関申告を導入し、自動車メーカーは車線最適化のためのデジタルツインモデリングを拡大しています。これらの変化が相まって、製造業の基盤的役割は強化される一方、米国越境道路貨物輸送市場全体において、小売業が運送ネットワーク設計に及ぼす影響力の増大が浮き彫りとなっています。

2025年時点で、非コンテナ貨物は米国越境道路貨物輸送市場の85.05%を占めております。これは、直接トラック輸送に依存するバルク商品や大型自動車部品が牽引した結果です。時間厳守の製造貨物では鉄道の乗り換えを回避するため、鉄道競争力が高まる中でもトラック輸送のモーダル優位性が確固たるものとなっております。

コンテナ貨物分野では、ブロックチェーンを活用した追跡システムが書類エラーを削減し可視性を高めることで、インターモーダルサービスが統合され、2026年から2031年にかけてCAGR4.82%が見込まれます。40フィートコンテナで消費財を輸入する電子小売業者は、米国とメキシコを結ぶ湾岸回廊沿いでトラックと鉄道の積み替え実験を進めており、高速道路の車線混雑緩和に寄与しています。非コンテナ貨物の優位性は2030年まで持続する見込みですが、インターモーダル輸送の浸透が進むことで、米国における越境道路貨物輸送市場で増加するコンテナドレージ収益を獲得するため、運送事業者は資産ポートフォリオの拡大が求められます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 人口統計

- 経済活動別GDP分布

- 経済活動別GDP成長率

- 経済的パフォーマンスとプロファイル

- 電子商取引業界の動向

- 製造業の動向

- 運輸・倉庫業のGDP

- 物流パフォーマンス

- 道路の長さ

- 輸出動向

- 輸入動向

- 燃料価格の動向

- トラック輸送の運営コスト

- 道路貨物輸送量動向

- 道路貨物運賃の動向

- 輸送モード別シェア

- インフレ

- 規制の枠組み

- バリューチェーンと流通チャネル分析

- 市場促進要因

- USMCAとニアショアリングがメキシコ・米国間の貨物輸送急増を促進

- メキシコからの自動車部品北行輸送量増加を促すリショアリング

- 電子商取引の成長が時間指定型越境小口貨物輸送の需要を押し上げる

- CTPAT FASTレーンの拡充による国境遅延の軽減

- 自律走行トラックの実証試験がI-45号線およびI-35号線の貿易ルートで進展

- AI搭載価格設定プラットフォームが市場を静かに再構築

- 市場抑制要因

- ドライバー不足が幹線輸送運賃を押し上げる

- カナダの炭素価格制度が米国運送業者に隠れたコストを増加させている

- 国境警備の強化による予測不能な待機時間の発生

- 山火事関連の通行止めが米国加高速道路ルートを混乱させています

- 市場における技術革新

- ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- エンドユーザー産業

- 農業、漁業、林業

- 建設

- 製造業

- 石油・ガス、鉱業・採石業

- 卸売・小売業

- その他

- トラック積載仕様

- フルトラック積載(FTL)

- 小口貨物(LTL)

- コンテナ輸送

- コンテナ輸送

- 非コンテナ輸送

- 距離

- 長距離輸送

- 短距離輸送

- 貨物の形態

- 液体貨物

- 固体貨物

- 温度管理

- 非温度管理

- 温度管理

第6章 競合情勢

- 市場集中度

- 主要な戦略的動きs

- 市場シェア分析

- 企業プロファイル

- ArcBest Corporation

- ATS(Anderson Trucking Service)

- Bay and Bay Transportation

- C.H. Robinson Worldwide, Inc.

- C.R. England

- Covenant Logistics Group, Inc.

- CRST The Transportation Solution, Inc.

- DHL Group

- DSV A/S(Including DB Schenker)

- Estes Express Lines

- FedEx

- J.B. Hunt Transport, Inc.

- Knight-Swift Transportation Holdings, Inc.(Including Swift Transportation Company)

- Landstar System, Inc.

- Old Dominion Freight Line

- Penske Corporation, Inc.

- R+L Carriers

- Ryder System, Inc.

- Schneider National, Inc.

- United Parcel Service of America, Inc.(UPS)

- Werner Enterprises, Inc.

- XPO, Inc.