|

市場調査レポート

商品コード

1911488

インドネシアの中古車金融:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Indonesia Used Car Financing - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドネシアの中古車金融:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

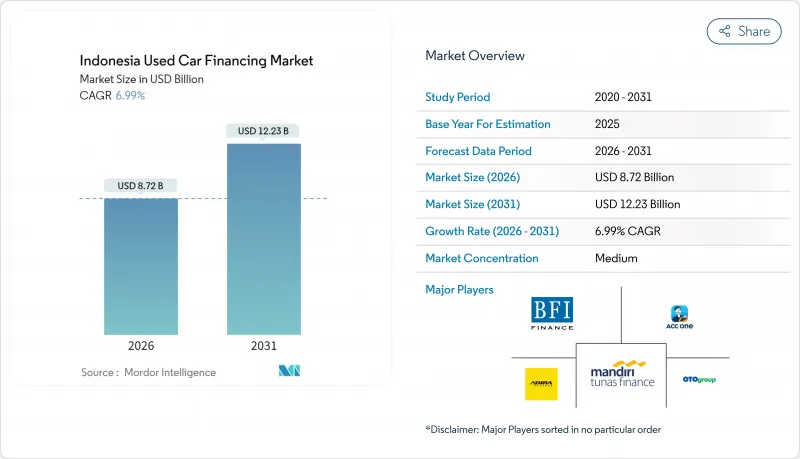

インドネシアの中古車金融市場は、2025年に81億5,000万米ドルと評価され、2026年の87億2,000万米ドルから2031年までに122億3,000万米ドルに達すると予測されています。

予測期間(2026年~2031年)におけるCAGRは6.99%と見込まれています。

この見通しは、新車卸売販売が縮小する中でも強い潜在需要を捉えたものです。中古車向け融資は、より低い購入価格と初期費用の少なさという利点があるためです。デジタル貸付業者は急速に規模を拡大しており、P2P融資残高は前年比27.32%増の75兆6,000億ルピアに達しました。自動車マーケットプレースに組み込まれた金融機能により、審査時間は数分に短縮されています。銀行は取引量では依然として主導的立場を維持していますが、フィンテック企業やメーカー系金融会社は、銀行サービスが行き届いていない地域における融資アクセスを拡大しています。金利上限規制や強制責任保険の強化といった規制強化はコンプライアンスコストを増加させますが、同時に消費者信頼を強化し、ポートフォリオの質向上に寄与する見込みです。外国投資家による統合の動きは、インドネシアの中古車金融市場の長期的収益性に対する確信を示しています。

インドネシア中古車金融市場の動向と洞察

高金利下における新車から中古車への需要シフト

インフレ対策として、インドネシア中央銀行は政策金利を高水準で維持しております。この決定により新車購入の借入コストが増加したため、多くの世帯がより手頃な中古車購入を検討するようになりました。その結果、新車の卸売台数は減少する一方、中古車ローンの承認件数は急増しております。平均的な最低賃金水準において、多くの消費者は支払いスケジュールを延長しており、こうした長期化により分割払いの負担軽減が図られています。BCAの自動車ローンポートフォリオは前年比14.8%増加し、融資付き中古車に対する持続的な需要の高まりを裏付けています。ディーラーは、貸し手のリスク管理を支援するため、認定中古車の選定や保険のセット販売で対応しています。この相乗効果により、インドネシアの中古車融資市場は中所得層全体で浸透が進んでいます。

中古車向けマルチファイナンス・銀行融資ポートフォリオの拡大

新車販売が全国的に減少する中、トヨタ・アストラ・ファイナンシャル・サービスは2024年末に多額の自動車ローンを実行し、中古資産への戦略的シフトを示しました。一方、BFIファイナンスは担保評価を厳格に行うことで、不良債権比率を業界平均を大幅に下回る水準に維持しています。金融監督庁(OJK)の開発ロードマップでは、自動車金融を金融包摂拡大の牽引役として位置付け、マルチファイナンス会社が新たな慎重な資本源を活用できるようにしています。こうした制度的支援により、景気循環による逆風で家計の消費意欲が鈍化しても、インドネシアの中古車金融市場は持続しています。

持続的な信頼問題と走行距離改ざん問題

KoinWorksは借り手による不正で3,650億ルピアの損失を被り、デジタル審査におけるシステム的な欠陥を浮き彫りにしました。イスラム銀行資産は堅調な年間成長を見せており、ムラバハ方式の自動車融資の急増を後押ししています。2020年以降、Bank Syariah Indonesiaは資産を拡大し、自動車ローンと並行してハラール認証サービスの提供を開始、主要なイスラム教徒層をターゲットにしています。金融監督庁(OJK)は、商品承認を効率化し消費者保護を優先する新たなガイドラインを導入しました。この動きにより、シャリア金融はインドネシアの中古車融資分野における基盤としての役割を確固たるものにしています。従来型市場とは異なり、この分野では価格よりも宗教的適合性を優先するため、貸し手はマージンを維持しつつ、主要都市圏を超えた事業拡大が可能となっています。

セグメント分析

2025年時点で、多目的車(MPV)はインドネシア中古車融資市場の43.28%を占めました。これは複数列シートが家族旅行やライドシェア副業に適しているためです。3年経過したMPVの平均月賦額は、州最低賃金の30%以内に収まっており、その人気を裏付けています。スポーツ用多目的車(SUV)は予測期間(2026-2031年)においてCAGR7.98%で最も急速に成長しており、現在は燃料費を削減するハイブリッド車種の登場により、総所有コストの低減が図られています。インフラ整備の進展により郊外地域でも大型車の実用性が高まることから、インドネシアの中古車ローン市場におけるSUVの規模は2031年までに1.7倍に拡大すると予測されています。

中国からの新規輸入車(日本車より低価格)が選択肢を広げ残存価値を押し下げたことで、中所得層顧客も中古SUVを購入可能となりました。ディーラーは2年保証と前払いサービスを提供し、メンテナンスリスクの懸念を相殺しています。マーケットプレースの分析によれば、SUVはセダンよりも短い掲載から販売までのサイクルを記録しており、貸し手はこの傾向を活用して担保換金スケジュールを管理しています。その結果、貸し手のリスクモデルでは現在、より高い残存価値が考慮され、このセグメントにおける貸付価値比率(LTV)の許容水準が強化されています。

銀行セグメントはインドネシア中古車融資市場で69.60%のシェアを占めております。これは、コア預金による低資金調達コストとクロスセリングを可能にするマルチプロダクト関係がターゲット市場での優位性を支えているためです。支店網による書類確認体制とバーゼル規制準拠の信用スコアリングがポートフォリオの安定性を維持しております。一方、P2P融資およびフィンテック系貸付業者は、予測期間(2026-2031年)において8.86%の複合成長率を示しており、通信データや電子財布データを活用して信用情報が乏しい借り手をターゲットとしています。現在の勢いが継続すれば、フィンテックが管理するインドネシア中古車融資市場規模は2031年までに25億米ドルを超える可能性があります。

現在、規制によりフィンテック企業は250億ルピアの払込資本を保有することが義務付けられており、これは資金力のあるプラットフォームに有利なフィルターとなっています。保険会社や保証会社との戦略的提携により、リスク軽減ツールをすべての融資に組み込むことが可能になりました。これに対し銀行はAPIベースの与信業務を開始し、承認時間を2日から1時間未満に短縮しています。これにより競合は、表面金利だけでなくユーザー体験や付帯サービスに焦点が移っています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3か月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 高金利環境下における新車から中古車への堅調な需要シフト

- 中古車市場におけるマルチファイナンス及び銀行融資ポートフォリオの拡大

- 即時融資承認機能を備えたデジタルマーケットプレース

- シャリーア準拠自動車金融商品の成長

- 後払いサービス(BPNL)頭金ソリューション

- 中古ハイブリッド車およびEV向けインセンティブによるニッチ需要の創出

- 市場抑制要因

- 持続的な信頼問題と走行距離計詐欺問題

- 貸出金利の上昇とマクロ経済の変動性

- フィンテック貸付手数料に対するOJKのより厳格な上限規制

- 担保詐欺および盗難車両リスクの増加

- バリュー/サプライチェーン分析

- 規制・経済的影響分析

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競合の激化

第5章 市場規模と成長予測

- 車両タイプ別

- ハッチバック

- セダン

- スポーツ用多目的車(SUV)

- 多目的車(MPV)

- 融資提供者別

- メーカー直営ファイナンス

- 商業銀行

- ノンバンク金融会社

- ピアツーピア/フィンテック貸付業者

- 融資期間別

- 24ヶ月以下

- 25~48ヶ月

- 49~72ヶ月

- 72ヶ月以上

- 車齢別

- 3年以下

- 4~7年

- 7年超

- 州別

- ジャカルタ

- 西ジャワ

- 東ジャワ

- 中部ジャワ

- バンテン

- 北スマトラ

- その他の州

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Astra Credit Companies(ACC)

- BFI Finance Indonesia

- Adira Dinamika Multi Finance

- Oto Multiartha

- Mandiri Tunas Finance

- PT Toyota Astra Financial Services

- Suzuki Finance Indonesia

- PT JACCS MPM Finance Indonesia

- BCA Finance

- Bussan Auto Finance

- Dipo Star Finance

- Batavia Prosperindo Finance

- BRI Multifinance Indonesia

- Clipan Finance Indonesia

- BNI Multifinance

- CIMB Niaga Auto Finance

- Bank Syariah Indonesia-OTO Finance