|

|

市場調査レポート

商品コード

1687952

インドの中古車ファイナンス:市場シェア分析、産業動向と統計、成長予測(2025年~2030年)India Used Car Financing - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドの中古車ファイナンス:市場シェア分析、産業動向と統計、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 80 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

インドの中古車ファイナンス市場は予測期間中にCAGR 11%を記録すると予想されます。

全国の主要消費者は、新車販売の大流行により経済的な問題に直面しています。このため、市場は大きな成長を遂げる可能性が高いです。自動車を所有し、公共輸送を避けたいという消費者の嗜好の高まりも、全国の中古車市場にとって重要な要因です。一昔前まではステータスシンボルであった自動車の所有は、最近では必需品となっています。自動車産業はその創業以来、急激な成長を遂げてきました。消費者は以前にも増して中古車に注目し、二輪車よりも中古車を好む人さえいます。

現在では、大半の顧客が何らかの金融支援を受けて自動車を購入します。現在の中古車の融資率は13~15%程度であり、メーカーだけでなく金融機関にとっても大きな機会です。現在、インドの中古車産業は新車産業の約1.3倍であり、市場に機会をもたらす可能性が高いです。

インドでは2020年からBS-VIが導入され、それに伴い必要な安全装備が義務付けられるため、新車価格は上昇すると予想されます。また、ディーゼル車のポートフォリオを段階的に縮小しているメーカーは少なく、耐久性と燃費の良さからディーゼル車を好む消費者も中古車市場に目を向けています。これらの要因が中古車ファイナンスを再び促進すると予想されます。

中古車ファイナンス市場動向

中古車産業の急成長がファイナンス市場を牽引

インドにおける中古車ビジネスはここ数年で急成長しています。2016年度には約330万台の中古車が販売され、2019年度には400万台の大台を突破し、中古車が新車を上回る販売台数を記録しました。2021年度には、インドで約440万台の中古車が販売され、中古車ファイナンス市場にビジネス機会が生まれる可能性が高いです。

デジタル化の進展と新しいビジネスモデルによる新興企業が中古車ファイナンス市場を促進しています。デジタル化はデータの保存、保持、検索に役立ちます。ほとんどすべての情報がデジタル形式になっています。これにより、必要な資本資源が削減され、書類の保管の問題も軽減されます。自動車金融におけるデジタル化の増加は、電子署名やデジタルローン・ドキュメントを含むエンド・ツー・エンドに拡大し、市場に対して優位に立つ機会を持っています。

- 2022年2月、Kuwyはオンライン自動車販売業者向けにエンド・ツー・エンドのデジタルレンディングプラットフォームを立ち上げました。このプラットフォームにより、自動車メーカー、ディーラー、アグリゲータープラットフォーム、貸金業者は、顧客にデジタル小売を提供できるようになります。

全国的なシェアードモビリティサービスの増加は、中古車ファイナンス市場にとって重要な要因となりそうです。また、中古車のGST税率が28%から12~18%に改定されたことも市場促進要因となっています。各社がディーゼル車の減産に徐々に注力している中、例えばマルチ・スズキが2020年4月までにディーゼル車セグメントから撤退することを決定したことも、ディーゼル車に対する反発がない限り、中古車市場における小型ディーゼル車(主に走行距離の数値が高いため)の需要を高めると予想されます。

Maruti Suzuki、Tata MotorsなどのOEMメーカーが大きな存在感を示しており、消費者の中古車需要を引きつけています。Audiなどの高級車メーカーも中古車市場に参入し、高級車の中古車販売が増加しています。高級車の需要も増加の一途をたどっており、前年の約4万800台に対し、2018年は約5万台が販売されました。数年前までは、高級車を所有することは、経済的なハードルのために、多くの消費者にとっての夢であったが、これは徐々に変化している、消費者が簡単に中古の高級車を購入することができるようになり、融資オプション、年間保守契約、より低いエントリ価格への容易なアクセスにより、市場がより組織化されてきているためです。

NBFCは市場低迷からの回復のため中古車への資金供給に傾斜

非銀行系金融会社(NBFC)は、コビッド後の中古車向け融資需要の増加を目の当たりにしています。 Mahindra Finance、Shriram Finance、Magma Fincorpなどの大手NBFCは、Infrastructure Leasing & Financial Services(IL& FS)の債務不履行に端を発した流動性逼迫の中、資金コストの上昇との闘いを余儀なくされています。金融機関も借り手の審査を厳しくしており、相対的にリスクの高いセグメントへの融資を控えています。このような状況を受け、いくつかの金融機関は利ざやを確保するために中古車ファンドに手を出しました。例えば

- Cholamandalam Investments & Finance Company(Chola)の中古車ファイナンスのシェアはFY21とFY22で27%となり、FY20より1%増加しました。昨年度(FY22)の第4四半期だけでも、融資された中古車台数は約5万7,000台に上り、FY21の対応する第4四半期と比較すると1万7,000台も急増しました。

BS-VI事前購入と流動性状況の緩和によって期待される台数回復は、中古車ファイナンスセクタにさらなる機会を提供すると予想されます。自動車の売買を容易にする大手オンラインプラットフォームであるカーズ24は、現在、ファイナンス事業に進出しています。同社は2019年7月にインド準備銀行からNBFCライセンスを取得し、初年度に約2,500万米ドルの融資を目指しています。

中古車ファイナンス産業概要

インドの中古車ファイナンス市場は断片的です。多くの組織・非組織参入企業が存在することが、このような市場シナリオを生み出しています。また、ほとんどの自動車メーカーは、自社でファイナンスを提供する以外に、銀行やその他の金融機関と提携し、顧客に幅広い選択肢を提供しています。しかし、様々なNBFCからローンを調達する手続きが比較的簡単であるため、市場は彼らに有利に傾くと予想されます。Maruti Suzuki Limited、Mahindra Finance、Poonawalla Fincorp、Sundaram Finance、Bluecarz、TSM Carsなどが市場の主要企業です。大手OEMはNBFCと提携し、消費者にローンを提供しています。例えば

- 2021年8月、Tata MotorsはSundaram Financeと提携し、同社の乗用車シリーズを購入する顧客に限定特典を提供しました。Tata Motorsとの提携により、Sundaram Financeは、新型「フォーエバー」シリーズの6年ローンを記載しています。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場力学

- 市場促進要因

- 市場抑制要因

- 産業の魅力-ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手/消費者の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係の強さ

第5章 市場セグメンテーション

- 車種

- ハッチバック

- セダン

- スポーツユーティリティビークル

- 多目的車

- 出資者

- OEM

- 銀行

- 金融機関

第6章 競合情勢

- ベンダー市場シェア

- 企業プロファイル

- Blue Carz

- Toyota Trust

- Mahindra Finance

- Tata Capital

- Bajaj Finserv

- Maruti Suzuki True Value

- Droom Credit

- TSM Cars

- Poonawalla Fincorp

- Sundaram Finance Ltd

- CHOLAMANDALAM

第7章 市場機会と今後の動向

The India Used Car Financing Market is expected to register a CAGR of 11% during the forecast period.

Major consumers across the country are facing financial issues due to the pandemic surge in the selling of newer cars. This is likely to witness major growth for the market. Rising consumer preference for owning a vehicle and avoiding public transportation is also a key factor for the used car market across the country. Ownership of cars, which used to be a status symbol long ago, has become a necessity in recent times. The automotive industry has witnessed exponential growth since its inception. Consumers are looking at used cars ever more than before, and some are even preferring them over two-wheelers.

Nowadays, the majority of customers opt to purchase an automobile, depending on some type of financial assistance. The current rate of financing for used cars is just around 13-15% and offers a tremendous opportunity for manufacturers as well as financial institutions alike. Currently, the used car industry is around 1.3 times the new car industry in India which is likely to create an opportunity for the market.

With BS-VI rolling out in the country from the year 2020 and subsequent mandates for necessary safety features, the cost of new cars is expected to grow up. Also, few manufacturers are phasing out their diesel portfolio, and consumers who prefer diesel cars for their durability and mileage figures are also looking toward the used car space. These factors are again expected to drive used car financing.

Second Hand Car Finance Market Trends

Burgeoning Used Car Industry Subsequently Driving the Financing Market

The used car business in India has been picking up pace over the past few years. In 2016, roughly 3.3 million used cars were sold, and in FY2019, the number breached the 4 million mark, with pre-owned cars registering more sales than new cars. In FY2021, around 4.4 million used cars were sold in India, which is likely to create an opportunity for the used car financing market.

Growing digitization and startup with new business models is promoting the used car financing market. Digitization helps to store, retain and retrieve data. Almost all information is in digital format. This reduces the capital resources required and reduces the problem of storing documents. An increase in digitization in auto finance will extend end to end, including e-signatures and digital loan documents have an opportunity to gain an advantage over the market. For instance,

- In February 2022, Kuwy launched end to end digital lending platform for online car sellers. The platform allows car manufacturers, dealers, aggregator platforms, and lenders to offer digital retailing to their customers.

The rise in shared mobility services across the country is likely to be a key factor for the used car financing market. Also, the revision of the GST rate on used cars from 28% to 12 - 18% is also acting as a driver of the market. With companies gradually focusing on reducing the production of diesel cars, for instance, Maruti Suzuki's decision to exit the diesel car segment by April 2020 is also expected to increase the demand for compact diesel cars (mainly due to their higher mileage figures) in the used car market, unless there is a backlash against diesel cars.

The major presence of OEMs, including Maruti Suzuki, Tata Motors, and others, are attracting consumers for used cars and offering better financing options owing to which the demand for used cars is increasing. Even luxury car makers, including Audi, also entered the used car market, which increased the sale of used premium cars. The demand for luxury cars is also witnessing a continual increase, with nearly 50,000 units sold in 2018 compared to around 40,800 in the previous year. Until a few years ago, owning a luxury car used to be a dream for numerous consumers, owing to financial hurdles, but this is gradually changing, as the consumers can easily buy pre-owned luxury vehicles, as the market is becoming more organized with easy access to financing options, annual maintenance contracts, and lower entry prices.

NBFC's inclined towards funding used cars to recover from market slump

Non-Banking Financial Companies (NBFCs) are witnessing an increase in demand for financing for used vehicles post-Covid. Leading NBFCs such as Mahindra Finance, Shriram Finance, and Magma Fincorp have been forced to struggle with the rising cost of funds amid a liquidity squeeze that was sparked by the default by Infrastructure Leasing & Financial Services (IL&FS). Even financiers have tightened screening of borrowers and are now going slow on the relatively higher risk segments. In lieu of this situation, several lenders have turned to fund used cars to protect their margins. For instance,

- Cholamandalam Investments & Finance Company (Chola) witnessed a share of used vehicle finance in FY21 and FY22 was 27%, an increase of 1% over FY20. In Q4 last fiscal (FY22) alone, the number of used vehicles that were financed rose to around 57,000, a jump by 17,000 vehicles, when compared with the corresponding fourth quarter of FY21.

Anticipatory volume recovery led by BS-VI pre-buying and easing of the liquidity situation is expected to provide further opportunity to the used car financing sector. Cars24, a leading online platform that facilitates buying and selling of cars, is now venturing into the financing business. The company acquired NBFC license from the Reserve Bank of India in July 2019 and is aiming for disbursement of nearly US$ 25 million in its maiden year.

Second Hand Car Finance Industry Overview

The market for used car financing in India is on the fragmented side. The presence of many organized and un-organized players has created such a market scenario. Also, most auto manufacturers, apart from offering their own financing, have tie-ups with banks and other financial institutions to offer a wider choice for their customers. But the relatively easier procedures to procure a loan from various NBFCs are expected to tilt the market in their favor. Maruti Suzuki Limited, Mahindra Finance, Poonawalla Fincorp, Sundaram Finance, Bluecarz, TSM Cars, etc., are some of the major players in the market. Major OEMs are partnering with the NBFCs to provide loans for the consumer. For instance,

- In August 2021, Tata Motors partnered with Sundaram Finance to offer exclusive offers to customers opting to purchase its range of passenger cars. Under the partnership with TATA Motors, Sundaram Finance would offer six-year loans on the new 'Forever' range of cars, and with 100% financing, that would require a minimal down payment.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

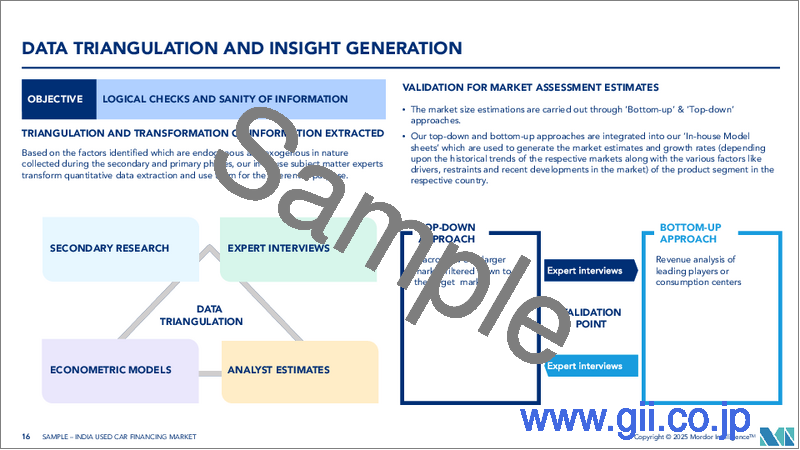

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Market Drivers

- 4.2 Market Restraints

- 4.3 Industry Attractiveness - Porter's Five Forces Analysis

- 4.3.1 Threat of New Entrants

- 4.3.2 Bargaining Power of Buyers/Consumers

- 4.3.3 Bargaining Power of Suppliers

- 4.3.4 Threat of Substitute Products

- 4.3.5 Intensity of Competitive Rivalry

5 MARKET SEGMENTATION

- 5.1 Car Type

- 5.1.1 Hatchbacks

- 5.1.2 Sedans

- 5.1.3 Sports Utility Vehicle

- 5.1.4 Multi-purpose Vehicle

- 5.2 Financier

- 5.2.1 OEMs

- 5.2.2 Banks

- 5.2.3 NBFCs

6 COMPETITIVE LANDSCAPE

- 6.1 Vendor Market Share

- 6.2 Company Profiles

- 6.2.1 Blue Carz

- 6.2.2 Toyota Trust

- 6.2.3 Mahindra Finance

- 6.2.4 Tata Capital

- 6.2.5 Bajaj Finserv

- 6.2.6 Maruti Suzuki True Value

- 6.2.7 Droom Credit

- 6.2.8 TSM Cars

- 6.2.9 Poonawalla Fincorp

- 6.2.10 Sundaram Finance Ltd

- 6.2.11 CHOLAMANDALAM