|

市場調査レポート

商品コード

1693694

インドネシアの建設用化学品市場:市場シェア分析、産業動向と統計、成長予測(2025~2030年)Indonesia Construction Chemicals - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドネシアの建設用化学品市場:市場シェア分析、産業動向と統計、成長予測(2025~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 357 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

概要

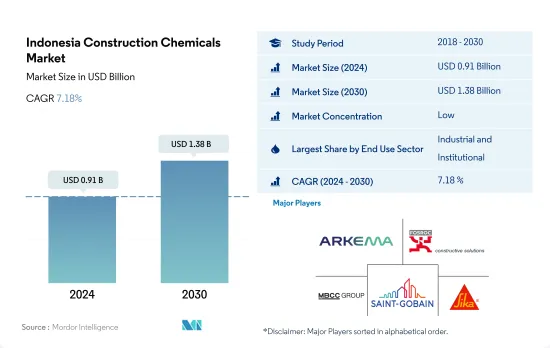

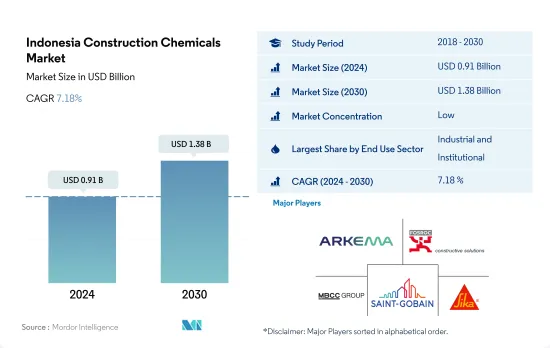

インドネシアの建設用化学品市場規模は2024年に9億1,000万米ドルと推定され、2030年には13億8,000万米ドルに達すると予測され、予測期間中(2024~2030年)のCAGRは7.18%で成長する見込みです。

商業部門における小売スペースの増加が建設用化学品の需要を押し上げる可能性が高い

- インドネシアの建設用化学品市場は、商業・工業・施設建設部門からの需要増加により、2022年には金額ベースで前年比2.42%の成長を遂げました。2023年には、同国の建設用化学品はアジア太平洋の建設用化学品市場の約2.32%を占めると推定されます。

- 2022年には、工業・施設建設セクタがインドネシア最大の建設用化学品品消費者として浮上し、市場金額の約37.8%を占めます。工業・施設用建築物の新設床面積は、2023年の4億2,000万平方フィートから2030年には推定6億3,300万平方フィートに急増するとみられています。この成長の主要因は、工業・医療セグメントへの投資の増加と、現在進行中の都市化・工業化動向です。その結果、インドネシアのこのセクタの建設用化学品品は、2023年と比較して2030年には2億1,000万米ドル増加すると予測されます。

- 特筆すべきは、住宅部門が建設用化学製品の最も成長著しい消費者になることであり、予測期間中のCAGRは7.56%と堅調です。同国の経済拡大は、企業のニーズに応えるため、オフィス、ホテル、小売モールを含む商業施設の需要急増に拍車をかけています。予測期間中も、インフラ需要の拡大と商業ビルへの投資に伴い、建設活動は増加の一途をたどっています。その結果、インドネシアの同セグメント向け建設用化学品製品は、2025年の2億2,300万米ドルから2030年には3億2,100万米ドルに達すると予測されます。

インドネシアの建設用化学品市場動向

インドネシアの業務用不動産市場規模は2028年までに1兆3,900億米ドルに達すると予測され、商業部門の需要が増大する可能性が高いです。

- 2022年、インドネシアの新規商業床面積は前年比9.7%減少しました。この落ち込みは、COVID-19パンデミック時の建築活動の落ち込みから平常に戻った結果です。パンデミック以前から、インドネシアの商業ビルの年間エネルギー原単位は低下傾向を示しており、その割合は年率2.64%でした。しかし、2023年には回復が見られ、新しいオフィス、倉庫、小売スペースを必要とする外国直接投資(FDI)の急増が原動力となって、新しい商業床面積が5.7%増加しました。

- COVID-19が大流行する中、2020年と2021年にインドネシアは、約960万平方フィートを占める新規商業床面積の大幅な急増を示しました。政府が経済活性化に注力した結果、民間・公共プロジェクトともに建設関連の検疫が緩和されるなどの措置がとられました。これにより、従業員は現場での仕事を再開し、企業も事業を継続できるようになりました。特筆すべきは、インドネシアの完成工事高が2020年には約1兆3,200億IDRに達し、2021年には1兆4,200億IDRに増加することです。

- インドネシアの新規商業床面積は、2023年と比較して2030年までに約58.72%の力強い成長が予測されています。この急増は、ショッピングモール、オフィス、その他の商業地区に対する需要の高まりによるものです。小売不動産セグメントは、同国で特に魅惑的なセクタとして浮上しています。例えば、業務用不動産市場の規模は、2028年までに1兆3,900億米ドルに達すると予想されています。インドネシアの業務用新設床面積は、予測期間中にCAGR 6.82%を記録し、安定した成長を維持すると予想されます。

住宅需要の増加が住宅セクタの成長を促進する可能性が高い

- 2022年、インドネシアの住宅新設床面積は2021年比で7.10%の伸びを示しました。この急増は人口増加、富裕化、都市化に起因しています。政府主導の住宅支援は2022年に29兆ルピアに達し、住宅融資流動性ファシリティ・スキームの下、2023年には32兆ルピアに増加すると予測されました。このイニシアチブは、少なくとも22万戸の住宅建設を目指しています。住宅建設セクタは著しい成長を遂げる見込みです。2023年には前年比で約5,600万平方フィートに増加すると推定されます。

- 2020年、インドネシアの住宅新築床面積は2019年比で7.06%増加しました。これは政府による戦略的な動きで、景気後退を緩和し、収入減に悩む家計を支援するために建設を優先させました。その結果、検疫を含む建設活動の制限が大幅に緩和されました。しかし、2021年には動向が逆転し、住宅着工床面積は約12.54%減少しました。これは主に、建設部門への外国直接投資(FDI)の落ち込みが原因です。2021年の建設へのFDIは前年比51%減となりました。

- インドネシアの住宅新設床面積は、予測期間中、数量ベースでCAGR 6.08%の成長が見込まれます。この成長は、政府のイニシアティブと国内外の投資によって後押しされた、同国の都市化の進展に起因します。これらの要因は、直接的・間接的に、同国における住宅ニーズの高まりを強調し、最終的に住宅建設を促進します。急増する需要を満たすには、2030年までに年間82万戸から100万戸の住宅が必要になると予測されています。

インドネシアの建設用化学品産業概要

インドネシアの建設用化学品市場は細分化されており、上位5社で31.38%を占めています。この市場の主要企業は、Arkema、Fosroc、Inc.、MBCC Group、Saint-Gobain、Sika AGなどです。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月のアナリストサポート

目次

第1章 エグゼクティブサマリーと主要調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 最終用途セグメントの動向

- 商業

- 産業・施設

- インフラ

- 住宅用

- 主要インフラプロジェクト(現在と発表済み)

- 規制の枠組み

- バリューチェーンと流通チャネル分析

第5章 市場セグメンテーション

- 最終用途セグメント

- 商業

- 産業・施設

- インフラ

- 住宅用

- 製品

- 接着剤

- サブプロダクト別

- ホットメルト

- 反応性

- 溶剤系

- 水性

- アンカーとグラウト

- サブプロダクト別

- セメント系固定材

- 樹脂固定

- その他

- コンクリート混和剤

- サブプロダクト別

- 促進剤

- 空気混入混和剤

- 高範囲減水剤(超可塑剤)

- 遅延剤

- 収縮低減混和剤

- 粘度調整剤

- 減水剤(可塑剤)

- その他

- コンクリート保護塗料

- サブプロダクト別

- アクリル系

- アルキド

- エポキシ

- ポリウレタン

- その他

- フローリング用樹脂

- サブプロダクト別

- アクリル

- エポキシ

- ポリアスパラギン

- ポリウレタン

- その他

- 補修・再生ケミカル

- サブプロダクト別

- ファイバーラッピングシステム

- 注入グラウト材

- マイクロコンクリートモルタル

- 改質モルタル

- 鉄筋保護材

- シーリング材

- サブプロダクト別

- アクリル

- エポキシ

- ポリウレタン

- シリコーン

- その他

- 表面処理薬品

- サブプロダクト別

- 硬化コンパウンド

- 離型剤

- その他

- 防水ソリューション

- サブプロダクト別

- 化学製品

- メンブレン

- 接着剤

第6章 競合情勢

- 主要な戦略動向

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Arkema

- Deltacretindo

- Fosroc, Inc.

- MAPEI S.p.A.

- MBCC Group

- Normet

- PT. Kimia Konstruksi Indonesia

- Saint-Gobain

- Sika AG

- Ultrachem Construction Chemicals

第7章 CEOへの主要戦略的質問

第8章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク(産業魅力度分析)

- 世界のバリューチェーン分析

- 市場力学(DROs)

- 情報源と参考文献

- 図表一覧

- 主要な洞察

- データパック

- 用語集

目次

Product Code: 93472

The Indonesia Construction Chemicals Market size is estimated at 0.91 billion USD in 2024, and is expected to reach 1.38 billion USD by 2030, growing at a CAGR of 7.18% during the forecast period (2024-2030).

The rise in retail space in the commercial sector is likely to boost the demand for construction chemicals

- The construction chemicals market in Indonesia witnessed a growth of 2.42% by value in 2022 compared to the previous year due to increasing demand from the commercial, industrial, and institutional construction sectors. In 2023, the country's construction chemicals are estimated to account for around 2.32% of the Asia-Pacific construction chemicals market.

- In 2022, the industrial and institutional construction sector emerged as Indonesia's largest consumer of construction chemicals, representing approximately 37.8% of the market's value. The new floor area for industrial and institutional buildings is set to surge from 420 million sq. ft in 2023 to an estimated 633 million sq. ft in 2030. This growth is primarily driven by heightened investments in the industrial and healthcare segments, coupled with the nation's ongoing urbanization and industrialization trends. As a result, Indonesian construction chemicals in the sector are projected to increase by USD 210 million in 2030 compared to 2023.

- Notably, the residential sector is poised to become the fastest-growing consumer of construction chemicals, with a robust CAGR of 7.56% during the forecast period. The country's expanding economy has spurred a surge in demand for commercial properties, including offices, hotels, and retail malls, to cater to enterprise needs. Construction activity continues to rise in line with expanding infrastructure demand and commercial building investments during the forecast period. By 2025, the office space in Jakarta, Indonesia, is projected to reach around 7 thousand sq. m. As a result, the country's construction chemicals for the sector are projected to reach USD 321 million in 2030 from USD 223 million in 2025.

Indonesia Construction Chemicals Market Trends

Indonesian commercial real estate market volume is projected to reach USD 1.39 trillion by 2028 and is likely to augment the demand for commercial sector

- In 2022, Indonesia witnessed a 9.7% decline in the volume of new commercial floor area compared to the previous year. This drop was a result of a return to normalcy following a decline in building activities during the COVID-19 pandemic. Even before the pandemic, commercial buildings in Indonesia were already showing a downward trend in annual energy intensity, accounting for a rate of 2.64% per year. However, in 2023, the country saw a rebound, registering a 5.7% increase in the volume of new commercial floor area, driven by a surge in foreign direct investment (FDI) necessitating new offices, warehouses, and retail spaces.

- Amidst the COVID-19 pandemic, in 2020 and 2021, Indonesia witnessed a significant surge in the volume of new commercial floor area, accounting for approximately 9.6 million square feet. The government's focus on revitalizing the economy led to measures such as easing construction-related quarantines, both in private and public projects. This allowed employees to resume work on-site and companies to continue their operations. Notably, the value of completed constructions in Indonesia stood at around IDR 1.32 quadrillion in 2020 and rose to IDR 1.42 quadrillion in 2021.

- The volume of new commercial floor area in Indonesia is projected to witness a robust growth of around 58.72% by 2030 compared to 2023. This surge is driven by a rising demand for shopping malls, offices, and other commercial spaces. The retail real estate segment is emerging as a particularly captivating sector in the country. For instance, the volume of the commercial real estate market is anticipated to reach USD 1.39 trillion by 2028. The commercial new floor area in Indonesia is expected to maintain steady growth, registering a CAGR of 6.82% during the forecast period.

Increase in demand for housing units is likely to augment the residential sector's growth

- In 2022, Indonesia witnessed a 7.10% volume growth in residential new floor area compared to 2021. This surge can be attributed to increased population, wealth, and urbanization. The government-led housing aid reached IDR 29 trillion in 2022, which was projected to increase to IDR 32 trillion in 2023 under the Housing Financing Liquidity Facility scheme. This initiative aims to construct at least 220 thousand houses. The residential construction sector is poised to witness a significant growth rate. It was estimated to increase to approximately 56 million square feet in 2023 compared to the preceding year.

- In 2020, the volume of residential new floor areas in Indonesia grew by 7.06% compared to 2019. This was a strategic move by the government, prioritizing construction to mitigate the economic downturn and support households grappling with reduced incomes. Consequently, restrictions on construction activities, including quarantines, were significantly eased. However, in 2021, the trend reversed, with a decline of about 12.54% in residential new floor area, primarily attributed to a dip in foreign direct investment (FDI) in the construction sector. FDI for construction plummeted by 51% in 2021 compared to the previous year.

- The residential new floor area in Indonesia is projected to witness a CAGR of 6.08% in volume during the forecast period. This growth stems from the country's increasing urbanization, bolstered by government initiatives and foreign and domestic investments. These factors, directly and indirectly, underscore the mounting housing needs in the nation, ultimately driving residential building construction. Projections indicate that to meet the escalating demand, the country would require between 820,000 and 1 million housing units annually by 2030.

Indonesia Construction Chemicals Industry Overview

The Indonesia Construction Chemicals Market is fragmented, with the top five companies occupying 31.38%. The major players in this market are Arkema, Fosroc, Inc., MBCC Group, Saint-Gobain and Sika AG (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 End Use Sector Trends

- 4.1.1 Commercial

- 4.1.2 Industrial and Institutional

- 4.1.3 Infrastructure

- 4.1.4 Residential

- 4.2 Major Infrastructure Projects (current And Announced)

- 4.3 Regulatory Framework

- 4.4 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size, forecasts up to 2030 and analysis of growth prospects.)

- 5.1 End Use Sector

- 5.1.1 Commercial

- 5.1.2 Industrial and Institutional

- 5.1.3 Infrastructure

- 5.1.4 Residential

- 5.2 Product

- 5.2.1 Adhesives

- 5.2.1.1 By Sub Product

- 5.2.1.1.1 Hot Melt

- 5.2.1.1.2 Reactive

- 5.2.1.1.3 Solvent-borne

- 5.2.1.1.4 Water-borne

- 5.2.2 Anchors and Grouts

- 5.2.2.1 By Sub Product

- 5.2.2.1.1 Cementitious Fixing

- 5.2.2.1.2 Resin Fixing

- 5.2.2.1.3 Other Types

- 5.2.3 Concrete Admixtures

- 5.2.3.1 By Sub Product

- 5.2.3.1.1 Accelerator

- 5.2.3.1.2 Air Entraining Admixture

- 5.2.3.1.3 High Range Water Reducer (Super Plasticizer)

- 5.2.3.1.4 Retarder

- 5.2.3.1.5 Shrinkage Reducing Admixture

- 5.2.3.1.6 Viscosity Modifier

- 5.2.3.1.7 Water Reducer (Plasticizer)

- 5.2.3.1.8 Other Types

- 5.2.4 Concrete Protective Coatings

- 5.2.4.1 By Sub Product

- 5.2.4.1.1 Acrylic

- 5.2.4.1.2 Alkyd

- 5.2.4.1.3 Epoxy

- 5.2.4.1.4 Polyurethane

- 5.2.4.1.5 Other Resin Types

- 5.2.5 Flooring Resins

- 5.2.5.1 By Sub Product

- 5.2.5.1.1 Acrylic

- 5.2.5.1.2 Epoxy

- 5.2.5.1.3 Polyaspartic

- 5.2.5.1.4 Polyurethane

- 5.2.5.1.5 Other Resin Types

- 5.2.6 Repair and Rehabilitation Chemicals

- 5.2.6.1 By Sub Product

- 5.2.6.1.1 Fiber Wrapping Systems

- 5.2.6.1.2 Injection Grouting Materials

- 5.2.6.1.3 Micro-concrete Mortars

- 5.2.6.1.4 Modified Mortars

- 5.2.6.1.5 Rebar Protectors

- 5.2.7 Sealants

- 5.2.7.1 By Sub Product

- 5.2.7.1.1 Acrylic

- 5.2.7.1.2 Epoxy

- 5.2.7.1.3 Polyurethane

- 5.2.7.1.4 Silicone

- 5.2.7.1.5 Other Resin Types

- 5.2.8 Surface Treatment Chemicals

- 5.2.8.1 By Sub Product

- 5.2.8.1.1 Curing Compounds

- 5.2.8.1.2 Mold Release Agents

- 5.2.8.1.3 Other Product Types

- 5.2.9 Waterproofing Solutions

- 5.2.9.1 By Sub Product

- 5.2.9.1.1 Chemicals

- 5.2.9.1.2 Membranes

- 5.2.1 Adhesives

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 Arkema

- 6.4.2 Deltacretindo

- 6.4.3 Fosroc, Inc.

- 6.4.4 MAPEI S.p.A.

- 6.4.5 MBCC Group

- 6.4.6 Normet

- 6.4.7 PT. Kimia Konstruksi Indonesia

- 6.4.8 Saint-Gobain

- 6.4.9 Sika AG

- 6.4.10 Ultrachem Construction Chemicals

7 KEY STRATEGIC QUESTIONS FOR CONCRETE, MORTARS AND CONSTRUCTION CHEMICALS CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework (Industry Attractiveness Analysis)

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms