|

市場調査レポート

商品コード

1693885

オートミルク:市場シェア分析、産業動向、成長予測(2025~2030年)Oat Milk - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| オートミルク:市場シェア分析、産業動向、成長予測(2025~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 330 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

概要

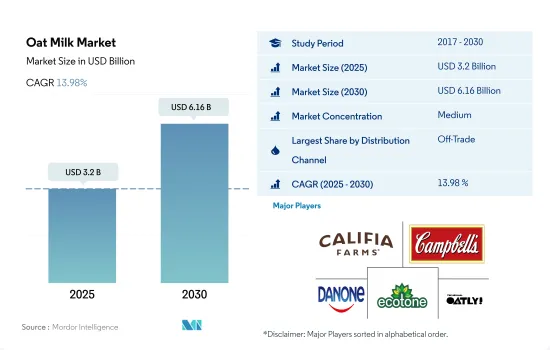

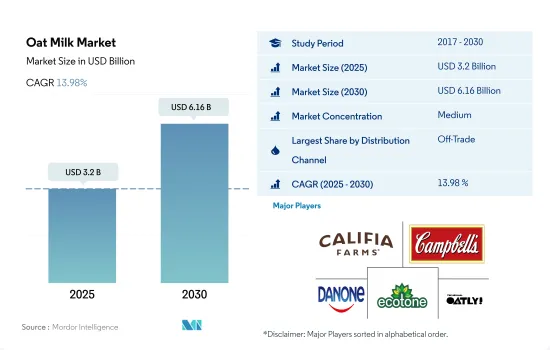

オートミルク市場規模は2025年に32億米ドルと推定・予測され、2030年には61億6,000万米ドルに達し、予測期間(2025~2030年)のCAGRは13.98%で成長すると予測されます。

より幅広い製品ラインアップを持つ非売品流通チャネルを通じた販売が市場を成長させている

- 流通チャネルの中でも、オフチャネルは世界のオートミルク販売で大きな役割を果たしています。スーパーマーケットとハイパーマーケットによるオートミルクの販売は、非商業チャネルの中で最も多いです。2022年には、スーパーマーケットとハイパーマーケットが金額シェアの66%を占めました。これらの小売チェーンは消費者にとって魅力的な買い物の場を提供し、消費者はニーズに応じて様々な企業が提供する複数の植物性ミルクの選択肢から選ぶことができます。

- 菜食主義者や乳糖不耐症の消費者の増加に伴い、オンチャネル、特にファーストフード店やコーヒーチェーン店からのオートミルクの需要は増加すると予想されます。スターバックス、コスタ・コーヒー、カフェ・ネロなどの一流コーヒーチェーンは消費者にオートミルクを提供しています。2021年現在、米国ではレストランやカフェのメニューにオートミルクが含まれており、2020年比で50%増加しています。この動向はカナダでも急増し、300%増加しました。

- オンラインチャネルは、オートミルクの販売において最も急成長する小売チャネルになると予想されます。オートミルクの販売額は、2022年と比較して2025年には54.5%の成長が見込まれます。戦略的拡大の一環として、オートミルクの大手ブランドはオンライン小売業者と提携して売上を伸ばしています。2021年、Earth's OwnはAmazon.caと提携し、同年、Plant Veda Foods LtdはUniUni.comと契約を完了し、消費者にオートミルクのフレーバー各種を販売しています。大手ブランドOatlyは、オンラインストアの構築、最適化、維持、成長のために加盟店と協力する、加盟店中心の実践的なeコマース開発代理店Netalicoと提携しました。

世界のオートミルク消費量は欧州が突出したシェアを占める

- 世界のオートミールミルク市場は、2021年と比較して2022年には2.83%の成長を観測しました。この増加は、世界中で健康志向の消費者が増加していることに起因しています。2022年のオートミルクの一人当たり消費量は1.28kgでした。オートミルクの最も好まれるブランドには、Oatly、Minor Figures、Alpro、Califia Farmsなどがあります。

- アジア太平洋では、オートミールは主に様々な用途に使用されています。2022年には、この地域の消費者は動物性ミルクの代用品としてオートミルクを好みました。アジア太平洋では、オーストラリアがオートミルクの急成長国とされています。オーストラリアでは、2022年に人口の30%が過敏性腸症候群(IBS)と診断されました。オーツ麦は水溶性食物繊維の優れた供給源であり、オーツ麦ミルクにはIBSや便秘を解消する食物繊維が含まれています。

- 北米地域では、オーツミルクは健康飲料として人々の間で利用されています。健康志向の消費者に好まれています。オートミルクは動物性ミルクよりも脂肪分が少ないため、カロリー不足の食生活を送っている人々に飲まれています。乳糖不耐症の影響を軽減するため、消費者の多くは動物性ミルクの代用としてオートミルクを飲んでいます。この地域における非乳製品ミルクの一人当たり消費量は、2022年には3.23kgでした。

- 予測期間中(2025~2029年)、オート麦を原料とする牛乳の利点に注目が集まるにつれ、その需要は増加すると予想されます。また、消費者はオートミルクセグメントにおいて革新的なフレーバーを好む傾向が強いです。

世界のオートミルク市場動向

牛乳アレルギーの有病率の増加、乳糖不耐症人口の増加、持続可能で低脂肪、アレルゲンフリーの選択肢に対する消費者の嗜好がオートミルクの消費を促進しています。

- 植物性ミルクは、代替乳製品の中で世界最大の消費カテゴリーです。オートミルクに次いで豆乳の人気が高く、2022年には植物性ミルク全体の消費量の50%以上のシェアを占めています。牛乳アレルギーの有病率の増加が、植物性ミルクの需要を世界的に牽引しています。例えば、オートミールはビタミン、タンパク質、カリウムを豊富に含み、牛乳よりも低カロリーです。栄養価が高いため、乳製品の理想的な代替品と考えられています。

- 世界で最も肥満率が高い国のひとつが米国です。2021年11月現在、米国の成人肥満率は30%以上で、19の州では35%以上となっています。同国における乳糖不耐症の消費者数の増加は、市場の成長を後押しするもう一つの重要な側面です。2022年には、米国の3,000万~5,000万人の消費者が乳糖不耐症であることが判明しています。人々はこうした側面に対抗するため、健康を維持し、健康的なライフスタイルを選ぶ方法を模索しています。オーツミルクは、減量を試みる人々や乳糖不耐症に悩む人々が2番目に多く消費するタイプの植物性ミルクです。

- 豆乳にも含まれるホルモン(植物性エストロゲンまたはイソフラボン)を懸念し、サステイナブル原料調達を求める消費者の嗜好により、オートミルクの一人当たりの消費量は増加の一途をたどっています。オーツミルクはまた、遺伝子組み換え作物不使用、低脂肪、アレルゲン不使用をうたっており、消費者の食生活を多様化する植物由来の選択肢を増やしています。世界のオートミルクの一人当たり消費量は、2023~2024年にかけて11.24%増加すると予想されています。

オートミルク産業概要

オートミルク市場は適度に統合されており、上位5社で44.46%を占めています。この市場の主要企業は、Califia Farms LLC、Campbell Soup Company、Danone SA、Ecotone、Oatly Group ABなどです。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 エグゼクティブサマリーと主要調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 一人当たり消費量

- 原料/商品生産量

- オート麦

- 規制の枠組み

- オーストラリア

- カナダ

- 中国

- インド

- 日本

- メキシコ

- 米国

- バリューチェーンと流通チャネル分析

第5章 市場セグメンテーション

- 流通チャネル

- オフトレード

- コンビニエンスストア

- オンライン小売

- 専門小売店

- スーパーマーケットとハイパーマーケット

- その他(倉庫クラブ、ガソリンスタンドなど)

- オントレード

- オフトレード

- 地域

- アフリカ

- 流通チャネル別

- エジプト

- ナイジェリア

- 南アフリカ

- アジア太平洋

- 流通チャネル別

- オーストラリア

- 中国

- インド

- インドネシア

- 日本

- マレーシア

- ニュージーランド

- パキスタン

- 韓国

- その他のアジア太平洋

- 欧州

- 流通チャネル別

- ベルギー

- フランス

- ドイツ

- イタリア

- オランダ

- ロシア

- スペイン

- トルコ

- 英国

- その他の欧州

- 中東

- 流通チャネル別

- バーレーン

- クウェート

- オマーン

- サウジアラビア

- アラブ首長国連邦

- その他の中東

- 北米

- 流通チャネル別

- カナダ

- メキシコ

- 米国

- その他の北米

- 南米

- 流通チャネル別

- アルゼンチン

- ブラジル

- その他の南米

- アフリカ

第6章 競合情勢

- 主要な戦略的動き

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Agrifoods International Cooperative Ltd

- Betterbody Foods & Nutrition LLC

- Califia Farms LLC

- Campbell Soup Company

- Danone SA

- Ecotone

- Elmhurst Milked LLC

- Green Grass Foods Inc.(Nutpods)

- Oatly Group AB

- Ripple Foods PBC

- SunOpta Inc.

- The Hain Celestial Group Inc.

- The Rise Brewing Co.

第7章 CEOへの主要戦略的質問

第8章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク

- 世界のバリューチェーン分析

- 市場力学(DROs)

- 情報源と参考文献

- 図表一覧

- 主要な洞察

- データパック

- 用語集

目次

Product Code: 50000756

The Oat Milk Market size is estimated at 3.2 billion USD in 2025, and is expected to reach 6.16 billion USD by 2030, growing at a CAGR of 13.98% during the forecast period (2025-2030).

The sales through off-trade distribution channels with the presence of wider product range is making the market

- Among distribution channels, the off-trade channel plays a major role in the sales of oat milk globally. Supermarkets and hypermarkets accounted for most oat milk sales among the off-trade channels. In 2022, supermarkets and hypermarkets accounted for 66% of the value share. These retail chains offer an inviting place for consumers to shop, allowing them to choose from several plant-based milk options provided by various companies, depending on their needs.

- With the growing vegan population and lactose-intolerant consumers, demand for oat milk from the on-trade channel, especially fast-food restaurants and coffee chains, is expected to increase. Top coffee chains, such as Starbucks, Costa Coffee, and Caffe Nero, offer oat milk to consumers. As of 2021, in the United States, restaurants and cafes included oat milk in their menus, a 50% increase compared to 2020. The trend also surged in Canada and increased by 300%.

- The online channel is expected to be the fastest-growing retail channel for oat milk sales. The sales value of oat milk is anticipated to grow by 54.5% in 2025 compared to 2022. As a part of strategic expansion, leading brands of oat milk are teaming up with online retailers to increase their sales. In 2021, Earth's Own partnered with Amazon.ca, and in the same year, Plant Veda Foods Ltd completed an agreement with UniUni.com to sell a range of oat milk flavors to consumers. The major brand, Oatly, partnered with Netalico, a hands-on, merchant-focused e-commerce development agency that collaborates with merchants to build, optimize, maintain, and grow their online stores.

Europe holds prominent share in the consumption of oat milk across globe

- The global oat milk market observed growth of 2.83% in 2022 compared to 2021. The increase was attributed to the rising number of health-conscious consumers across the world. In 2022, the per capita consumption of oat milk was 1.28 kg. Some of the most preferred brands of oat milk are Oatly, Minor Figures, Alpro, and Califia Farms.

- In the Asia-Pacific region, oat milk is majorly used for various purposes. In 2022, consumers preferred oat milk as a substitute for animal-based milk in the region. In the Asia-Pacific region, Australia is considered the fastest-growing country for oat milk. In Australia, 30% of the population was diagnosed with irritable bowel syndrome (IBS) in 2022. Oats are a great source of soluble fiber, and oat milk has fiber that relieves IBS and constipation.

- In the North American region, oat milk is used as a healthy beverage among the population. It is majorly preferred by health-conscious consumers. Since oat milk has lower fat content than animal-based milk, it is consumed by the population following a calorie deficit diet. To mitigate the effects of lactose intolerance, most consumers are majorly drinking oat milk as a replacement for animal milk. The per capita consumption of non-dairy milk in the region was 3.23 kg in 2022.

- During the forecast period (2025-2029), with the growing focus on the benefits of oat-based milk, its demand is expected to rise. In addition, consumers are more likely to prefer innovative flavors in the oat milk segment.

Global Oat Milk Market Trends

The increasing prevalence of milk allergies, growing lactose-intolerant population, and consumer preference for sustainable, low-fat, and allergen-free options drive the consumption of oat milk

- Plant-based milk is the largest consumed category among all dairy alternatives globally. Oat milk, followed by soy milk, is highly popular and accounted for more than a 50% share of the overall plant-based milk consumption in 2022. The increasing prevalence of milk allergies is driving the demand for plant-based milk globally. For example, oat milk is a rich source of vitamins, proteins, and potassium and has a lower calorie content than cow's milk. Due to its high nutrient content, it is considered an ideal substitute for dairy products.

- One of the highest obesity rates in the world is held by the United States. As of November 2021, the adult obesity prevalence in the United States was 30% or higher, with 19 states having 35% or higher obesity prevalence. The growing volume of lactose-intolerant consumers in the country is another important aspect boosting the market's growth. In 2022, 30-50 million US consumers were found to be lactose-intolerant. People are exploring ways to stay fit and opt for healthy lifestyles to counter these aspects. Oat milk is the second most consumed type of plant milk by people trying to lose weight or suffering from lactose intolerance.

- There is a constant rise in the per capita consumption of oat milk due to consumer preference toward sustainable ingredient sourcing, which is concerned with hormones (plant estrogen or isoflavones) also found in soy milk. Oat milk also comes with GMO-free, low-fat, and allergen-free claims, giving consumers more plant-based options to diversify their diets. The global per capita consumption of oat milk is expected to increase by 11.24% from 2023 to 2024.

Oat Milk Industry Overview

The Oat Milk Market is moderately consolidated, with the top five companies occupying 44.46%. The major players in this market are Califia Farms LLC, Campbell Soup Company, Danone SA, Ecotone and Oatly Group AB (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 Per Capita Consumption

- 4.2 Raw Material/commodity Production

- 4.2.1 Oats

- 4.3 Regulatory Framework

- 4.3.1 Australia

- 4.3.2 Canada

- 4.3.3 China

- 4.3.4 India

- 4.3.5 Japan

- 4.3.6 Mexico

- 4.3.7 United States

- 4.4 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD and Volume, Forecasts up to 2030 and analysis of growth prospects)

- 5.1 Distribution Channel

- 5.1.1 Off-Trade

- 5.1.1.1 Convenience Stores

- 5.1.1.2 Online Retail

- 5.1.1.3 Specialist Retailers

- 5.1.1.4 Supermarkets and Hypermarkets

- 5.1.1.5 Others (Warehouse clubs, gas stations, etc.)

- 5.1.2 On-Trade

- 5.1.1 Off-Trade

- 5.2 Region

- 5.2.1 Africa

- 5.2.1.1 By Distribution Channel

- 5.2.1.2 Egypt

- 5.2.1.3 Nigeria

- 5.2.1.4 South Africa

- 5.2.2 Asia-Pacific

- 5.2.2.1 By Distribution Channel

- 5.2.2.2 Australia

- 5.2.2.3 China

- 5.2.2.4 India

- 5.2.2.5 Indonesia

- 5.2.2.6 Japan

- 5.2.2.7 Malaysia

- 5.2.2.8 New Zealand

- 5.2.2.9 Pakistan

- 5.2.2.10 South Korea

- 5.2.2.11 Rest of Asia Pacific

- 5.2.3 Europe

- 5.2.3.1 By Distribution Channel

- 5.2.3.2 Belgium

- 5.2.3.3 France

- 5.2.3.4 Germany

- 5.2.3.5 Italy

- 5.2.3.6 Netherlands

- 5.2.3.7 Russia

- 5.2.3.8 Spain

- 5.2.3.9 Turkey

- 5.2.3.10 United Kingdom

- 5.2.3.11 Rest of Europe

- 5.2.4 Middle East

- 5.2.4.1 By Distribution Channel

- 5.2.4.2 Bahrain

- 5.2.4.3 Kuwait

- 5.2.4.4 Oman

- 5.2.4.5 Saudi Arabia

- 5.2.4.6 United Arab Emirates

- 5.2.4.7 Rest of Middle East

- 5.2.5 North America

- 5.2.5.1 By Distribution Channel

- 5.2.5.2 Canada

- 5.2.5.3 Mexico

- 5.2.5.4 United States

- 5.2.5.5 Rest of North America

- 5.2.6 South America

- 5.2.6.1 By Distribution Channel

- 5.2.6.2 Argentina

- 5.2.6.3 Brazil

- 5.2.6.4 Rest of South America

- 5.2.1 Africa

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles (includes Global Level Overview, Market Level Overview, Core Business Segments, Financials, Headcount, Key Information, Market Rank, Market Share, Products and Services, and Analysis of Recent Developments).

- 6.4.1 Agrifoods International Cooperative Ltd

- 6.4.2 Betterbody Foods & Nutrition LLC

- 6.4.3 Califia Farms LLC

- 6.4.4 Campbell Soup Company

- 6.4.5 Danone SA

- 6.4.6 Ecotone

- 6.4.7 Elmhurst Milked LLC

- 6.4.8 Green Grass Foods Inc. (Nutpods)

- 6.4.9 Oatly Group AB

- 6.4.10 Ripple Foods PBC

- 6.4.11 SunOpta Inc.

- 6.4.12 The Hain Celestial Group Inc.

- 6.4.13 The Rise Brewing Co.

7 KEY STRATEGIC QUESTIONS FOR DAIRY AND DAIRY ALTERNATIVE CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms