|

市場調査レポート

商品コード

1939659

ASEANの商用車:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)ASEAN Commercial Vehicles - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ASEANの商用車:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 100 Pages

納期: 2~3営業日

|

概要

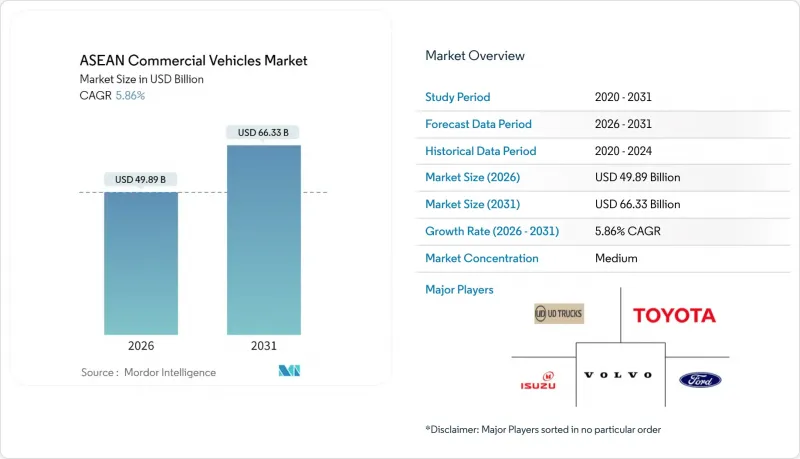

ASEANの商用車市場は、2025年に471億3,000万米ドルと評価され、2026年の498億9,000万米ドルから2031年までに663億3,000万米ドルに達すると予測されています。

予測期間(2026-2031年)におけるCAGRは5.86%と見込まれています。

インフラ投資の急増、国境を越えた貿易の急速なデジタル化、そして加速するフリートの電動化により、同地域は生産と消費の重要な拠点としての地位を確立しています。地域的な関税調和により国境通過時間が短縮される一方、電子商取引プラットフォームはラストマイル配送パターンを再構築し、機動性の高い小型モデルの需要を押し上げています。同時に、加盟各国はユーロ6基準に沿った排出ガス規制を強化しており、パワートレインのアップグレードが加速しています。中国メーカーは現地化を深化させ、コスト優位性とASEAN域内無関税貿易を活用し、長年根強い日本ブランドの優位性を浸食しています。

ASEAN商用車市場の動向と洞察

電子商取引の急成長とラストマイル物流

爆発的なオンライン小売の成長は配送形態を一変させ、混雑した都市中心部を円滑に走行できるコンパクトバン、ピックアップトラック、二輪貨物輸送車への需要を高めています。2024年にはタイ国内の宅配ネットワークがサービス拠点を倍増させ、配送時間の短縮が事業者にとって喫緊の課題であることを浮き彫りにしました。特にディーゼル車へのアクセス制限が厳しい地域では、モジュール式貨物スペースを備えた専用設計の電気軽トラックが注目を集めています。配車プラットフォームと現地組立メーカーの提携により、1,000米ドル未満のバッテリー交換式オートバイが誕生し、待機時間の削減と資産寿命の延長を実現しました。ソーシャルコマースプラットフォームによる生鮮食品の流通量増加に伴い、温度管理型マイクロ配送ユニットへの需要も高まっています。これらの変化が相まって、小型商用プラットフォームの調達が増加し、複数配送ルートの最適化が可能なテレマティクス供給業者に新たな機会が生まれています。

インフラ大型プロジェクト計画

タイ、インドネシア、マレーシア、ベトナムでは、2035年までに43兆米ドルを超える道路・橋梁投資が計画されており、これはアジア太平洋地域の交通インフラ予算の63%に相当します。高速道路の改良や採石場の拡張により、ダンプトラック、コンクリートミキサー車、大型鉱山運搬車の即時発注が増加しています。レムチャバン港やクラン港を中心に形成される港湾中心の物流回廊も、コンテナトラクターの需要を押し上げています。プロジェクト承認により安定した基盤が形成される一方、用地取得や財政制約に伴う遅延が四半期ごとの需要変動をもたらし、OEMメーカーはモジュラーボディプログラムや柔軟なシフトパターンの導入を迫られています。フリート所有者が総取得コストよりも稼働率を優先する傾向が強まる中、駆動系耐久性ソリューションや現地メンテナンスサービスのサプライヤーが恩恵を受けています。

より厳格なユーロ6相当基準

タイでは2024年1月にユーロ5ディーゼル規格が施行され、2030年までにユーロ6準拠が義務付けられる見通しです。カンボジアやフィリピンも同様の動きを見せています。環境面での効果は明らかですが、この規制強化によりエンジンおよび排気後処理装置のコストが15~20%上昇し、少量生産組立メーカーの利益率が圧迫されています。加盟国間のディーゼル硫黄含有量の不統一はキャリブレーション作業を複雑化し、認証サイクルを長期化させています。選択的触媒還元(SCR)技術を有するOEMメーカーは販売量増加が見込まれますが、資本支出の需要が財務能力を上回るため、中小メーカーは撤退リスクに直面しています。

セグメント分析

2025年時点で小型商用車はASEAN商用車市場の55.70%を占め、宅配需要の拡大と大型ディーゼル車に対する自治体規制が後押しとなりました。セグメント収益は2031年まで年率6.65%で成長し、ASEAN商用車市場全体を上回る見込みです。中国メーカーは従来型より20%低価格なバッテリー式電気ピックアップトラックを投入し、日本メーカーはマイルドハイブリッド化で対抗しています。バンコクやホーチミン市周辺では都市物流集約センターが増加し、工場出荷時装備の棚やテレマティクス機能を備えたパネルバンへの需要を喚起しています。

中型車両は建設物流や廃棄物管理のニッチ市場を担い、改良されたトルク特性と自動変速機により渋滞を効率的に走行します。大型トラクターはASEAN域内貨物輸送回廊において依然として重要ですが、大陸ルートで鉄道輸送網が拡大するにつれ成長は鈍化しています。その結果、軽量複合材や空力性能の向上に取り組むシャーシメーカーは、資本の迅速な回収を求める燃費効率重視のフリートにおいて競争優位性を確保しています。

2025年時点のASEAN商用車市場規模において、内燃機関車は93.85%を占めますが、政策インセンティブがフリート経済性を変えるにつれ、そのシェアは低下しています。低水準からスタートしたバッテリー電気自動車(BEV)モデルは、2031年までにCAGR10.12%を記録し、ASEAN商用車市場における貢献度を倍増させると予想されます。タイのEV3.5制度は消費税免除によりOEMの現地調達コストを削減し、モデルライン拡充を加速させております。インドネシアが掲げる2030年までに60万台の電気自動車導入目標は、ニッケル豊富な国内電池供給に連動したベンダーファイナンスパッケージを促進しております。

プラグインハイブリッド車は、低炭素でありながら航続距離を延長するソリューションを優遇する関税減免措置により、橋渡し的な役割を担っています。燃料電池車の試作車は、主にマレーシアとシンガポール間の国境を越えた輸送パイロット事業で登場しており、港湾当局と共同開発した短距離水素輸送回廊を活用しています。内燃機関(ICE)を継続する車両については、顧客が将来の売却価値と短期的な資本支出を比較検討する中で、ユーロ6ハードウェアと合成ディーゼル燃料への対応性が販売ポイントとなっています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 電子商取引の急成長とラストマイル物流

- インフラ大型プロジェクト計画

- ASEAN域内貿易の成長

- 中国EV-CVメーカーによる現地化

- コールドチェーン需要の急増

- カーボンクレジットとグリーンフリート義務化

- 市場抑制要因

- より厳格なユーロ6相当基準

- EV-CV充電と総所有コスト(TCO)の障壁

- 分散した先進パワートレインのアフターサービス

- フリート更新のための中小企業向け融資引き締め

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測(金額(米ドル)、数量(台数))

- 車両タイプ別

- 小型商用車

- 中型商用車

- 大型商用車

- 推進力別

- 内燃機関

- バッテリー式電気自動車

- プラグインハイブリッド電気自動車

- 燃料電池電気自動車

- 用途別/最終用途別

- 物流・Eコマース配送

- 建設・鉱業

- 農業・林業

- 公共交通機関(バス・コーチ)

- 公益事業および自治体サービス

- 車体構成別(新規)

- リジッドトラックおよびバン

- トラクター・トレーラー

- バス・コーチ

- ダンプトラック

- 冷蔵車

- 国別

- インドネシア

- タイ

- ベトナム

- マレーシア

- フィリピン

- シンガポール

- その他のASEAN諸国

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Isuzu Motors

- AB Volvo

- Toyota Motor Corporation

- Ford Motor Company

- UD Trucks

- Iveco Group

- Tata Motors

- BYD Auto

- Chery Commercial Vehicles

- Foton Motor

- Dongfeng Trucks

- MAN Truck & Bus

- Daimler Truck(Mitsubishi Fuso & Mercedes-Benz Trucks)

- Hyundai Motor Company

- Ashok Leyland

- Suzuki Motor