|

市場調査レポート

商品コード

1910705

日本のホスピタリティ市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Japan Hospitality - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 日本のホスピタリティ市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

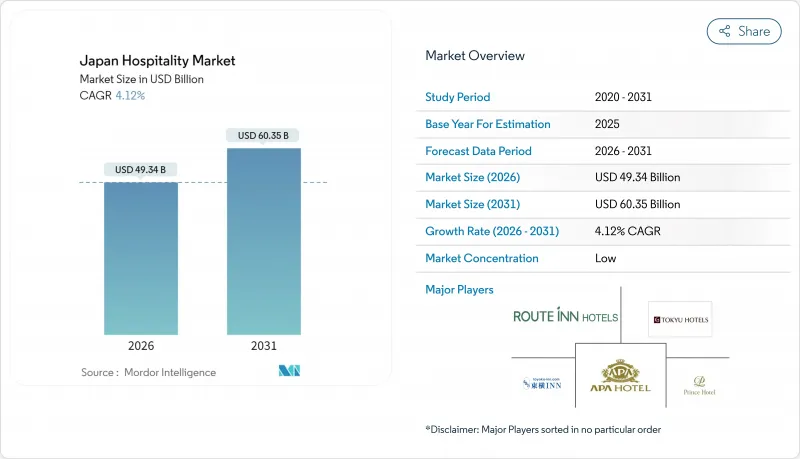

日本のホスピタリティ市場は、2025年の473億9,000万米ドルから2026年には493億4,000万米ドルへ成長し、2026年から2031年にかけてCAGR4.12%で推移し、2031年までに603億5,000万米ドルに達すると予測されています。

この成長の勢いは、インバウンド需要、技術導入、支援的な規制の組み合わせによって推進されています。円安に伴う強い観光客流入、安定した国内レジャー支出、地域観光資産への堅調な投資が、事業者の売上高を強化しています。バリアフリー改修を補助する政府の刺激策と、優先市場向けのビザ政策緩和が相まって、国内の法人旅行需要の低迷を相殺する中期的な客室需要の急増を支えています。事業者側では、人手不足や光熱費上昇への対策として、サービスロボット、スマートチェックイン端末、省エネシステムの導入を進めており、賃金水準が上昇する中でも営業利益率の改善につながっています。建設資材のインフレや耐震改修コストが開発障壁となるため、新規供給は抑制された状態が続いており、回復局面において既存物件は堅調な価格決定力を享受しています。

日本のホスピタリティ市場動向と洞察

パンデミック後の訪日観光客急増

2024年の外国人訪問者数は3,687万人に回復し、訪問者支出は8兆1,400億円(577億9,000万米ドル)に達しました。これは、日本が価値ある旅行先として位置づけられる、需要の蓄積と通貨優位性の強力な組み合わせを反映しています。平均滞在日数は11.5日に延長され、有利な為替レートにより旅行者の予算がさらに拡大しました。東京のホテルは稼働率91.22%、平均客室単価1万8,965円(134.58米ドル)を達成し、かつて国内の法人客に依存していた在庫が、堅調な国際需要によって埋まっていることを裏付けています。日本政府観光局は2030年までに年間6,000万人の訪日観光客獲得を目標としており、現在の勢いから見て達成可能な目標と見なされています。ダイナミックプライシングツールにより、都市部のホテルは稼働率を損なうことなく、2019年比で60%の料金引き上げを実現しました。多言語デジタルマーケティングとシームレスな非接触サービスを重視する事業者が、増加分の支出の最大シェアを獲得しています。

短期滞在ビザ免除協定の拡大

政府が東南アジアおよびGCC諸国国民の入国緩和を推進することで、従来の中韓路線に依存しない多様化が進み、大規模かつ急成長中の訪問者層が開拓されています。中国人旅行者向けの複数回入国ビザやASEAN諸国向け電子ビザ試験プログラムは、既に処理遅延を解消し再訪を促進しています。こうした政策措置は一時的な需要急増ではなく、宿泊数の構造的な増加を支える基盤となります。福岡と那覇の空港では、新規フィーダー路線向けに施設を整備し、訪日客の地域分散を加速させています。地方都市の事業者も、メニューのローカライズ化、礼拝室の設置、多言語対応の拡充などで対応しています。新規市場の持続的な流入は通年の稼働率を支え、かつてレジャー需要のピークを特徴づけていた季節変動を緩和しています。

建設資材のインフレ

2023年から2025年にかけて、鉄鋼・セメント価格は30~40%上昇しました。原材料費の高騰と新たな労働規制によりプロジェクト予算が圧迫され、新規ホテル開発の収益性が低下しています。開発業者は現在、目標利回りを達成するため、平均客室単価の引き上げや代替資金調達を必要としており、東京中心部では複数の計画プロジェクトが遅延しています。一部の投資家は、既存オフィスストックや複合用途タワーの転用に軸足を移し、複数収入源でコストを分散させています。地方自治体は限定的なインフラ補助金で対応していますが、再調達コストと実現可能な客室収益の差により、新規供給は抑制されたままです。この供給制約は既存事業者の価格設定を支える一方、需要期における収容力の制限要因となっています。インフレが持続すれば開発期間が長期化し、資本がプレミアム資産にさらに集中するでしょう。

セグメント分析

2025年時点で、独立系ホテルは日本のホスピタリティ市場シェアの70.78%を占めており、文化的な独自性を体現する地元運営施設への国内の嗜好を反映しています。一方、チェーンホテルは標準化されたシステムと強力なロイヤルティプログラムにより、中央集権的な研修と技術で労働力不足に対処し、CAGR6.11%で拡大しています。マリオットは2024年に日本国内100軒目の施設を開業し、さらに12プロジェクトを計画中であり、国際的な顧客を惹きつけるブランド力への自信を示しています。西武プリンスホテルズはクラウド予約プラットフォームを導入し、販売網の拡大とデータ分析を強化することで、拡大する施設群全体の収益管理を改善しています。独立系事業者は、ソフトブランド・コレクションへの加盟やOTA連携型PMSへの投資で対応しています。家族経営の旅館が後継者課題に直面する中、資本力のあるチェーンによる買収機会が生まれ、業界再編が予想されます。独立系が施設数で優位を保つ場合でも、主要ゲートウェイにおける競合の激しさは徐々に変化し、トップブランドの総客室数は長期的に増加する見込みです。

チェーンホテルにおける日本のホスピタリティ市場規模は、予測可能な収益が見込める拡張性のあるモデルを投資家が好むことから、着実に拡大すると予測されます。フランチャイズの枠組みは、土地を提供する国内不動産事業者の参入を容易にし、世界のブランドは予約システムやロイヤルティプログラムを提供しています。独立系ホテルは、独自の立地特性、特注デザイン、きめ細やかなサービスを活用して競合を回避する必要があります。温かみのあるサービス要素を保護しつつバックオフィス業務を削減するため、自動化を選択的に導入するケースも見られます。また、地域観光局と連携し、地元文化を強調したテーマ別旅程を企画することで、ニッチな旅行会社からの団体予約を獲得する動きもあります。市場シェアの変動は、各セグメントが人手不足とコスト上昇という厳しい条件下で、本物の魅力、効率性、デジタルリーチをいかにバランスさせるかにかかっています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- パンデミック後のインバウンド観光急増は円安により持続

- ビザ免除短期滞在協定がASEAN及びGCC諸国へ拡大

- 政府補助金によるバリアフリー化を目的としたホテル改修の加速

- 慢性的な労働力不足を抑制するためのサービスロボットの導入

- 24時間対応のスマートチェックイン端末が平均客室単価(ADR)と付帯収益を向上

- 分散型エネルギーソリューションが遠隔地リゾートにおける運用コストを削減

- 市場抑制要因

- 建設資材のインフレが新規プロジェクトの投資利益率を圧迫

- ハイブリッドワーク導入に伴う国内出張予算の縮小

- 大阪・京都における短期賃貸物件の厳しい自治体規制上限

- 老朽化した建物ストックに対する高額な耐震補強工事の必要性

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- タイプ別

- チェーンホテル

- 独立系ホテル

- 宿泊施設クラス別

- 高級

- ミドルクラス及びアッパーミドルクラス

- 低価格・エコノミー

- サービスアパートメント

- 予約チャネル別

- ダイレクトデジタル

- オンライン旅行代理店(OTA)

- 法人向け/MICE

- 卸売代理店・従来型代理店

- 地域別

- 北海道

- 東北

- 関東

- 中部

- 関西

- 中国地方

- 四国

- 九州・沖縄

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- APA Hotel & Resort

- Fujita Kanko Inc.

- Prince Hotels, Inc.

- Tokyu Hotels & Resorts Co., Ltd.

- Hotel Okura Co., Ltd.

- HOSHINO RESORTS Inc.

- Hilton Worldwide Holdings Inc.

- Marriott International, Inc.

- InterContinental Hotels Group PLC

- Accor S.A.

- Hyatt Hotels Corporation

- Wyndham Hotels & Resorts, Inc.

- Mitsui Fudosan Hotels & Resorts Co., Ltd.

- Washington Hotel Corporation

- Daiwa Resort Co., Ltd.

- Smile Hotel Chain

- Route Inn Japan Co., Ltd.

- Toyoko Inn Co., Ltd.

- Kintetsu Miyako Hotels International, Inc.

- JR-East Hotels(Nippon Hotel Co., Ltd.)