|

市場調査レポート

商品コード

1910688

スペインのホスピタリティ産業:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Spain Hospitality - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| スペインのホスピタリティ産業:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

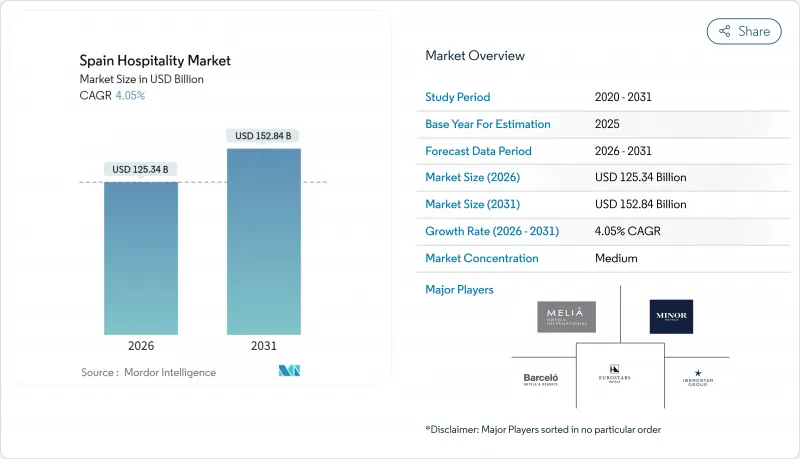

スペインのホスピタリティ市場の規模は、2026年に1,253億4,000万米ドルと推定されており、2025年の1,204億6,000万米ドルから成長が見込まれます。

2031年の予測では1,528億4,000万米ドルに達し、2026年から2031年にかけてCAGR4.05%で拡大する見通しです。

この成長の勢いは、パンデミック後の回復力と世界第2位の観光地としての地位を裏付けております。スペインのホスピタリティ市場の成長は、2024年の観光客支出16.1%増、英国・ドイツ・フランスにおける可処分所得の着実な増加、競合する地中海地域の観光地からレジャー需要を誘導する持続的な地政学的安定性によって支えられております。政府が「観光戦略2030」のもとで量から質への転換を図り、復興・レジリエンス基金をデジタル化、持続可能性、内陸部への多様化に振り向けることで、季節変動が緩和され、高消費層の誘致が促進されます。マドリードやバルセロナを中心とした堅調な都市部需要が平均宿泊単価を押し上げる一方、カナリア諸島の年間を通じた気候が閑散期の稼働率を高め、従来の冬季の落ち込みを緩和します。テクノロジーを活用した直接予約の取り組みやSOCIMI主導の資産再投資がこれらのマクロ要因を補完し、スペインのホスピタリティ市場は予測期間を通じて持続的な成長が見込まれます。

スペインのホスピタリティ市場の動向と洞察

パンデミック後のレジャー観光需要の回復

2024年の訪問者数は9,400万人に回復し、危機前のピークを上回り、1,260億ユーロ(1,373億4,000万米ドル)の消費を生み出しました。この実績により、観光GDPは6%増加し、国内経済成長率の2倍に達しました。英国からは1,840万人の訪問者が訪れ、長距離路線の接続性向上に伴い米国からの訪問者は40%増加しました。2024年のホテル稼働率は74.6%に上昇し、供給抑制策による価格維持効果により平均宿泊料金は158.40ユーロ(172.66米ドル)に達しました。オフピーク期の旅行需要はハイシーズン予約を上回るペースで拡大し、年間を通じた雇用を支える季節性の緩和が確認されました。この需要増加により、スペインの宿泊業界におけるADRは中期的にインフレ率を上回る水準を維持すると予測されます。2024年12月までに雇用は3.8%増加し、幅広い経済貢献を支える労働吸収能力の高さが浮き彫りとなりました。

ブティック&ライフスタイルコンセプトの急増がADRを牽引

旅行者が本物の都市体験を求める中、デザイン主導型ホテルはプレミアム料金を実現。ルームメイトホテルズは高級ライン「ルームメイトコレクション」の立ち上げと非接触技術の統合により顧客体験を強化し、2023年に37%の売上成長を記録しました。高級ホテルのADRは現在479~761ユーロ(522.11~830.49米ドル)の範囲で、中級ホテルの平均を大きく上回っています。また、トップクラスの資産におけるRevPARは2024年に1室あたり128.62米ドルを超えました。環境認証も価格設定に影響しており、調査対象の旅行者の52.4%がエコ認証取得施設への宿泊にプレミアム料金を支払う意思を示しています。高級施設では飲食部門が総収益の最大40%を占め、体験型ダイニングが収益源であることを裏付けています。独立系施設が導入した動的価格設定ツールは15%の収益増加をもたらし、チェーンブランドとの差を縮めました。消費者がブティック施設を直接予約する傾向が強まり、利益率向上に寄与しています。ライフスタイルブランドの都市部進出が継続することで、料金格差が拡大し、スペインのホスピタリティ市場収益が向上すると予想されます。

主要沿岸都市におけるオーバーツーリズム規制

バルセロナでは2028年までに1万件の短期賃貸ライセンスを段階的に廃止し、代替供給を減らすことで、既に訪問者の75%が宿泊するホテルへの需要を誘導します。マラガは43地区で新規バケーションレンタル許可を凍結し、マヨルカ島は混雑緩和のためクルーズ船の接岸規則を強化しました。2024年12月施行の新宿泊者登録義務では、旅行者1人あたり40項目以上のデータ入力が求められ、小規模事業者のコンプライアンスコストが増加します。バレンシアでは5年単位の宿泊施設許可証を発行し、部屋のみの貸出を禁止するなど、行政上のハードルが追加されました。観光税の拡大や保険要件も価格競争力を抑制します。ホテル業界は個人間競争の減少で恩恵を受ける可能性がありますが、規制対応のための設備投資が短期的な利益を相殺する恐れがあります。これらの措置により、スペインの宿泊市場における短期的なCAGRは0.9ポイント低下すると見込まれます。

セグメント分析

独立系ホテルは2025年時点でスペイン宿泊市場の57.65%を占めており、地域社会に根ざした家族経営の施設が伝統的に存在していることを反映しています。多くの独立系ホテルは、文化的独自性と柔軟なサービスモデルを活かし、変化する旅行者の期待に応えていますが、技術導入や国際的な流通網の構築では遅れが見られます。一方、ロイヤルティプログラムと標準化されたサービスを基盤とするチェーンホテルは、フランチャイズ契約や管理契約を通じて拡大を続けており、IHGは2024年にスペインで4件の新規物件契約を締結し、2026年までに50件の開業を目標としています。このセグメントの予測CAGR5.78%は、特に平均宿泊単価(ADR)と客室収益(RevPAR)の向上を目指す地方都市において、ブランド浸透への投資家の持続的な関心を示しています。管理負担の少ない「マネージド・フランチャイズ」モデルは、オーナーが固定賃料契約から需要リスクを共有する変動料金体系へ移行することを可能にし、スペインのホスピタリティ市場の効率性を高めています。ソフトブランドプログラムを通じた地域知識と世界の基準の相乗効果により、純粋な独立系とブランド運営の境界はますます曖昧になりつつあります。

独立系事業者は流通技術プロバイダーとの連携を強化し、料金比較による不利を縮小するとともに、直接デジタルトラフィックを増加させております。一方、ウィンダムのスーパー8拡大やハイアットとグルーポピネロの合弁事業といった多国籍プラットフォームは、独立系が再現困難な低価格帯及びオールインクルーシブ型の規模の経済性を導入しております。国内チェーン間では、上位5グループの合計シェアが30%未満であることから、統合が進むと予想されます。全体として、競合環境の動向は、ブランド化、標準化された安全プロトコル、ロイヤルティ特典が価格に敏感でない旅行者に支持されることから、チェーン事業者のスペイン宿泊市場規模は、独立事業者に比べて低いベースからではあるもの、より速いペースで拡大することを示しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- パンデミック後のインバウンドレジャー観光の増加

- ブティック・ライフスタイルコンセプトの急増が平均客室単価(ADR)を牽引

- 政府による高額消費観光客誘致の推進(観光戦略2030)

- ホテルREIT構造の拡大が設備投資を促進

- デジタルノマドビザの登場による長期滞在需要の拡大

- 気候変動による閑散期の旅行動向の変化

- 市場抑制要因

- 主要沿岸都市におけるオーバーツーリズム規制

- 深刻化する労働力不足と賃金上昇圧力

- エネルギーコストの上昇が営業利益率を圧迫

- Airbnbの上限拡大が供給増加を抑制

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 業界間の競争

第5章 市場規模と成長予測

- タイプ別

- チェーンホテル

- 独立系ホテル

- 宿泊施設クラス別

- 高級

- 中級~中高級

- 低価格・エコノミー

- サービスアパートメント

- 予約チャネル別

- ダイレクトデジタル

- オンライン旅行代理店(OTA)

- 法人向け/MICE

- 卸売代理店及び従来型代理店

- 地域別

- アンダルシア

- カタルーニャ

- マドリード

- バレンシア

- カナリア諸島

- その他のスペイン地域

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Melia Hotels International

- NH Hotel Group(Minor)

- Barcelo Hotels & Resorts

- Iberostar Group

- Eurostars Hotel Company

- Hotusa Group

- Selenta Group

- Room Mate Hotels

- Palladium Hotel Group

- Paradores de Turismo

- Riu Hotels & Resorts

- H10 Hotels

- Sercotel Hotels

- Vincci Hoteles

- Catalonia Hotels & Resorts

- Petit Palace Hotels

- Kivir Hotels

- One Shot Hotels

- Silken Hotels

- B&B Hotels Spain