|

市場調査レポート

商品コード

1851807

アドバンストIC基板:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Advanced IC Substrates - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| アドバンストIC基板:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月11日

発行: Mordor Intelligence

ページ情報: 英文 125 Pages

納期: 2~3営業日

|

概要

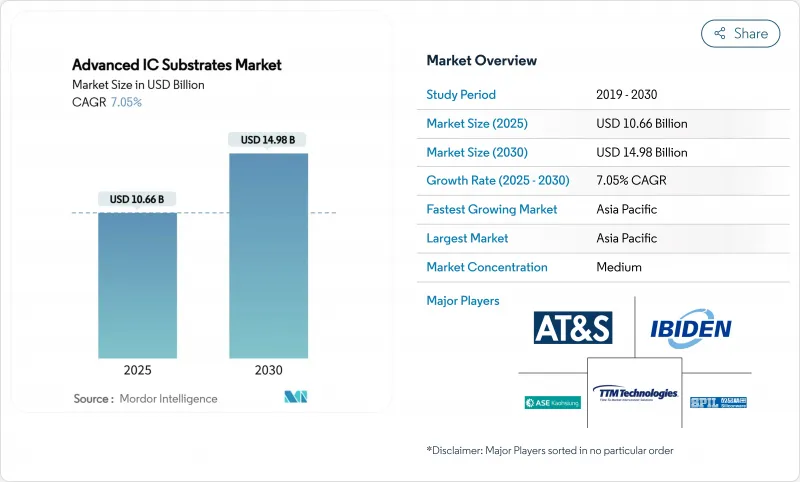

アドバンストIC基板の市場規模は2025年に106億6,000万米ドル、2030年には149億8,000万米ドルに達すると予測され、CAGRは7.05%となります。

需要は、従来のコンピューティングから、より高い層数、より微細な線幅、より厳密な反り制御を必要とするAI中心のワークロードへと決定的にシフトしました。アジア太平洋を拠点とする基板ベンダーは、すでにABFの大量生産能力と鋳造パッケージング・ラインとの緊密な関係を有しているため、このピボットから恩恵を受けました。大手クラウドサービスプロバイダーは、CoWoSとFC-BGAの供給保証を確保するため、2025年に長期購入契約を加速させ、価格決定権を基板メーカーにさらに傾けた。同時に、ガラスコアの技術革新が成熟化し、10年後半に商業リリースが予定されている超高密度パッケージ向けにABFに代わる戦略的な選択肢が生まれました。

世界のアドバンストIC基板市場の動向と洞察

AI/HPCアクセラレータ向けABF基板需要の急増

2025年のジェネレーティブAIサーバーの大量展開により、味の素ビルドアップフィルムの供給が逼迫し、ABFパネルのリードタイムが35週間を超え、スポット価格のプレミアムが2024年の契約水準より最大25%上昇しました。台湾のユニミクロン、Kinsus、Nan Ya PCBの各サプライヤーは、長期にわたる在庫調整を終えて2桁の増収を回復したが、それでも需要に追いつくために90%の稼働率で操業しています。Samsung Electro-Mechanicsは、2025年第2四半期にAI向けABFの生産量を増加させ、ガラスコアの試験生産を開始しました。TSMCはCoWoSの年間生産量を倍増させる計画を明らかにしており、これは既存の生産能力を大幅に上回る基板需要を示唆しています。これらの動きを総合すると、20%の供給ギャップが拡大し、基板メーカーは2026年に新たなラインが稼動するまでこのギャップは埋まらないと見ています。

小型化と異種集積化の動向

チップレット・アーキテクチャー、コアレス・インターポーザ、スルーシリコン・ビアはパッケージ設計ルールを再定義し、生産現場での基板線幅を10µm以下に押し上げました。アプライドマテリアルズは、ディスクリート・チップレットのオンパッケージ集積が、モノリシックなダイ・アプローチと比較してワット当たり優れた性能を発揮することを強調しました。TOPPAN社は、従来のABFソリューションよりも熱膨張係数が45%低いコアレス有機インターポーザを発表し、マルチダイスタック内の機械的ストレスを緩和しました。ブロードコムの3.5D XDSiP技術は、6,000mm2以上のシリコンと12個のHBMスタックを集積しており、限られたフットプリントで数千の高速信号を配線できる基板への需要が高まっていることを示しています。TSMCとASEは、ステッパー効率を高め、平方インチあたりのコストを削減するため、最大310 X 310 mmのパネルレベル・パッケージング・ラインに投資しました。こうしたシフトにより、アドバンストIC基板市場は、次世代コンピュート密度を実現する極めて重要な市場として位置付けられています。

ABF基板の生産能力不足とリードタイムの急増

2024-2025年のアドバンストIC基板市場は、ABFパネル生産量の持続的な不足が上昇を制限しました。ABF樹脂をほぼ独占的に供給している味の素は、2026年に新しい樹脂反応炉が稼動するまで20%の需給ギャップが残ることを認めました。TSMCがCoWoSの需要の80%しか満たせないと発表したことで、鋳造メーカーもこの制約を確認しました。積水化学のような競合企業は、代替ビルドアップ化学物質への依存を解消することを目指したが、ハイエンドのAIパッケージの認定サイクルは採用を遅らせた。日東紡では、低膨張係数を特長とするTガラスコア材の不足が相次ぎ、生産能力増強が遅れたため、リードタイムが大幅に伸びた。基板メーカーは、ファーストパス歩留まりを向上させ、既存の生産能力を拡張するためにインライン計測を導入したが、ほとんどの顧客は2025年までの割り当てプログラムに入ったままでした。

セグメント分析

FC-BGA基板は、2024年のアドバンストIC基板市場シェアの45%を占めました。FC-BGA基板は、AIアクセラレータやサーバー用CPUに要求される電気的性能が実証されていることからリードしています。GPUメーカーが容量確保を急いだため、2025年まで利用率は高水準を維持した。しかし、車載用ドメインコントローラーや折りたたみ式モバイル機器向けのリジッドフレックスCSPラインに成長がシフトしました。リジッドフレックスの数量はCAGR 8.1%で増加し、曲げ半径と制御されたインピーダンスのバランスをとることができる新しいラミネートサプライヤーを惹きつけた。FC-CSPは引き続き中堅モバイルプロセッサーに供給されたが、コスト圧力によりASPの上昇は限定的でした。有機BGA/LGAは、レガシー・デスクトップ・プラットフォーム向けに引き続き採用されたもの、フリップチップ・オプションに設計上の優位性を奪われました。パネルレベルのFC基板は、まだ「その他」にカウントされているが、TSMCとASEで試験的に大量生産されるようになり、パネルあたりの使用可能面積が7倍になり、新たなスケールメリットが生まれました。

FC-BGAは、CoWoS構築の主力製品であり続けた。設計者は14-26層数を要求し、より厳しいレジストレーション公差を余儀なくされました。これに対応するため、基板メーカー各社はAI対応の光学検査を導入し、スタックの初期段階でビア・ツー・トレース違反を検出するようになりました。リジッドフレックスCSPは、自動車メーカーがインフォテインメント・ユニットをZ軸の柔軟性を必要とする15インチの曲面ディスプレイに移行した際に恩恵を受けました。また、折りたたみ可能な製品へのカメラ統合が進んだことも追い風となりました。これらの力学は、FC-BGAがアドバンストIC基板市場で高価値ポジションを維持する一方で、2030年までリジッドフレックスが持続的に普及することを裏付けています。

ABFは2024年のアドバンストIC基板市場規模の61%を占める。味の素独自の樹脂レシピは、2.5Dおよび3Dスタックにおいて顧客の信頼を得て、安定した誘電性能とドリル加工性を確立しました。サプライヤーは2025年にABFミキシングルームを拡張したが、生産量の増加は需要の伸びに遅れ、売り手のレバレッジを強化しました。ガラス基板は、2024年の出荷量の2%未満ではあるが、予想CAGRは14.1%を記録しました。200 mm x 200 mmの平坦度が+-5µm以内であるため、ABFよりも微細な再分配層と高いI/O密度を実現できます。インテルが自社開発から撤退したことで、サードパーティガラスサプライヤーが認知され、エコシステムの準備が加速しました。

BT樹脂は、150℃の基板温度が一般的な車載制御ユニットで重要性を維持した。セラミックとLTCCのセグメントは、連続的な熱サイクルにさらされるパワーデバイスに供給され、ABFのラインが売れすぎた際に収益のバッファーを提供しました。ガラスコアの認定は、ビア形成の均一性というハードルに直面したが、初期の製造ではリフロー時に有望な反り指標が得られました。AMDは、2026年のCPUプラットフォームをガラス製に切り替える意向を示し、基板メーカーに量産立ち上げに先立ちキャパシティ枠を確保するよう促しています。歩留まりが維持されれば、2030年までにガラスの売上高シェアは5%に達するか、それを上回る可能性があります。

アドバンストIC基板市場は、基板タイプ(FC-BGA、FC-CSP、有機BGA/LGA、その他)、コア材料(ABF、BT、ガラス、その他)、パッケージ技術(2Dフリップチップ、2.5Dインターポーザ、その他)、デバイスノード(>=28 Nm、16/14-10 Nm、その他)、最終用途産業(モバイル・民生、自動車・輸送、その他)、地域(北米、南米、欧州、アジア太平洋、中東・アフリカ)で区分されます。

地域分析

アジア太平洋地域は2024年にアドバンストIC基板市場の69%を占める。台湾のUnimicron、Kinsus、Nan Ya PCBは、AIサーバー需要が2023年の出荷の重荷となった在庫調整に取って代わり、2025年に2桁成長を回復しました。日本は3兆9,000億円(255億米ドル)の補助金によって復活し、TSMCの熊本工場を中心としたパッケージング・ハブとして九州を再確立しました。韓国は、2030年までに月産770万ウエハーの生産開始を目指し、ABF-CoWoSラインをロジック工場に隣接させる4,710億米ドルの統合クラスター計画を発表しました。中国は、フリップチップとSiPの生産能力を増強するため、地域的なインセンティブを導入したが、輸出規制によってツーリングへのアクセスが狭まり、ガラスコアの採用が遅れました。

北米では、CHIPS法に基づく現地化の取り組みが進みました。TSMCのアリゾナキャンパスは、リスク軽減のため、ABFラインの可能性がある6ファブ構想に移行しました。エンテグリスは、基板銅メッキに使用される濾過メディアに関して、連邦政府から最大7,500万米ドルの支援を獲得。OSAT大手は、賃金インフレが懸念されるもの、防衛向けのチップパッケージング要件を満たすため、米国での事業拡大を評価しました。

欧州は車載用とパワーデバイスに注力しました。OnSemi社のチェコSiC施設は、欧州圏内でのインバータ基板のエンドツーエンドのサプライチェーンを構築。ドイツとフランスは、インテルとTSMCによる鋳造工場の拡張をサポートするため、ABFの共同パイロットラインを検討しました。一方、ベトナム、インド、マレーシアは組立補助金を追求しました。アムコールはバクニンに16億米ドルの工場を開設し、インドはCGパワーとルネサスが主導するOSATベンチャーに7,600カロールインドルピー(9億1,000万米ドル)を承認しました。これらの動きは、アドバンストIC基板市場における地理的リスクを分散させました。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- AI/HPCアクセラレータ向けABF基板の需要急増

- 小型化と異種集積化の動向

- 5Gの普及が高周波RFパッケージングを後押し

- 自動車・EVの電動化には高信頼性基板が必要

- 2倍を超える層数のロックを解除するガラスコア基板

- 基板工場に絡むChips型補助金

- 市場抑制要因

- ABF-基板の生産能力不足とリードタイム急増

- 資本集約度が高く、プロセスが複雑

- 銅張積層板の価格変動

- ビルドアップフィルムの化学物質排出規制強化

- バリューチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- 価格分析

- マクロ経済要因の影響

第5章 市場規模と成長予測

- 基板タイプ別

- FC-BGA

- FC-CSP

- 有機BGA/LGA

- リジッド・フレックスおよびフレックスCSP

- その他

- コア材料別

- ABF

- BT

- ガラス

- LTCC/HTCC

- セラミック

- 包装技術別

- 2Dフリップチップ

- 2.5Dインターポーザー

- 3D-IC/SoIC

- ファンアウトWLP

- SiP/モジュール

- デバイスノード別(nm)

- 28nm以上

- 16/14-10 nm

- 7-5 nm

- 4nm以下

- 最終用途産業別

- モバイルおよび消費者

- 自動車・運輸

- IT・通信インフラ

- データセンター/AIおよびHPC

- 産業用、医療用、その他

- 地域別

- 北米

- 米国

- カナダ

- 南米

- ブラジル

- その他南米

- 欧州

- ドイツ

- フランス

- 英国

- イタリア

- スペイン

- ロシア

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- 韓国

- 台湾

- インド

- その他アジア太平洋地域

- 中東・アフリカ

- 中東

- サウジアラビア

- アラブ首長国連邦

- トルコ

- その他中東

- アフリカ

- 南アフリカ

- ナイジェリア

- その他アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- ASE Technology Holding Co., Ltd.

- AT&S Austria Technologie & Systemtechnik AG

- Siliconware Precision Industries Co., Ltd.

- TTM Technologies, Inc.

- Ibiden Co., Ltd.

- Kyocera Corporation

- Fujitsu Interconnect Technologies Ltd.

- JCET Group Co., Ltd.

- Panasonic Holdings Corporation

- Kinsus Interconnect Technology Corp.

- Unimicron Technology Corp.

- Nan Ya Printed Circuit Board Corp.

- Samsung Electro-Mechanics Co., Ltd.

- LG Innotek Co., Ltd.

- Simmtech Co., Ltd.

- Shinko Electric Industries Co., Ltd.

- Shennan Circuits Co., Ltd.

- Zhen Ding Technology Holding Ltd.

- Daeduck Electronics Co., Ltd.

- Meiko Electronics Co., Ltd.

- WUS Printed Circuit Co., Ltd.

- Zhejiang Kingdom Sci-Tech Co., Ltd.

- SKC Absolics Inc.

- Tripod Technology Corp.

- Toppan Inc.