|

市場調査レポート

商品コード

1910444

エナジーバー:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Energy Bar - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| エナジーバー:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

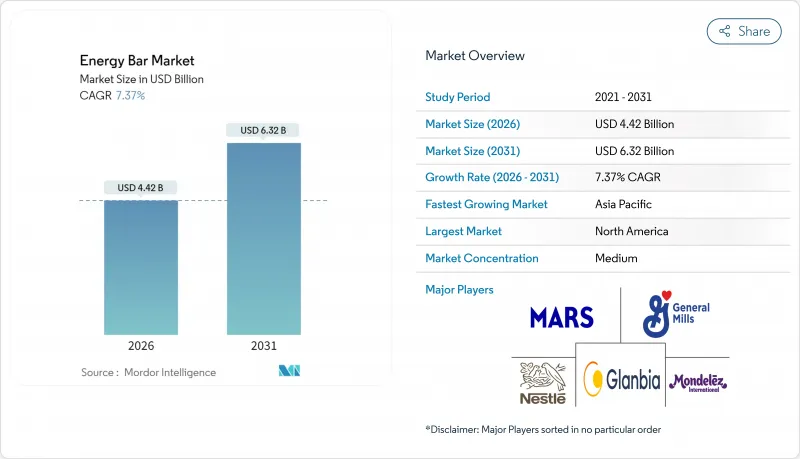

エナジーバー市場は2025年に41億2,000万米ドルと評価され、2026年の44億2,000万米ドルから2031年までに63億2,000万米ドルに達すると予測されています。

予測期間(2026年~2031年)におけるCAGRは7.37%と見込まれます。

製品の革新は、便利な栄養摂取、透明性のある原材料表示、植物性タンパク質代替品に対する消費者需要の高まりによってますます影響を受けています。米国食品医薬品局(FDA)による「健康」の定義改定など、規制面での進展(添加糖類やナトリウムに対するより厳しい制限を課すもの)は、メーカーに対し栄養価の高い製品処方を優先するよう促しています。主要な多国籍スナック企業間の統合活動により、競合情勢は大きな変革を遂げています。同時に、エンドウ豆タンパク質やその他の重要原材料のコストは関税による変動の影響を受け、利益率に下方圧力をかけています。電子商取引プラットフォームの急速な普及により、企業は消費者向け直接販売チャネルを効果的に拡大できるようになりました。さらに、アジア太平洋地域における中産階級人口の増加が地域需要の大幅な成長を牽引しており、市場プレイヤーにとって有利な機会を提供しています。

世界のエナジーバー市場の動向と洞察

革新的な配合とクリーンラベル原料が健康志向の消費者を惹きつける

クリーンラベルへの再配合は、規制変更への対応や原材料リストの透明性に対する消費者需要の高まりを受け、メーカーにとって戦略的優先事項となっております。2025年2月より施行されるFDAの改訂版「健康」表示ガイドラインでは、製品が特定の食品群基準を満たすこと、およびWHOの推奨(総エネルギー摂取量の10%未満)に沿った添加糖の制限が求められます。この規制変更は、イソマルツロースシロップなどの革新的な原料を承認したEFSAの動向と一致しており、メーカーは製品の味を損なうことなく血糖値への影響を低減する解決策を得られます。競争の激しい小売市場における差別化を図るため、メーカーは高オレイン酸含有量でEFSAの承認を得たタイガーナッツオイルなどの機能性原料を積極的に活用しています。さらに、責任ある農法で栽培されたカカオやフェアトレード認証パーム油など、持続可能な調達原料を強調することで、サステナビリティへの取り組みを強化するブランドが増加しています。こうしたクリーンラベルの取り組みは、特に販売時点でデジタルツールを用いて原材料表示を確認する傾向が強いミレニアル世代を中心に、消費者信頼を構築する上で極めて重要です。

手軽なエネルギー補給スナックの需要増加が市場成長を牽引

パンデミック後のライフスタイル変化により、外出先での消費動向が大幅に加速し、スナックの摂取機会や製品に対する消費者の期待が変容しています。国際食品情報評議会(IFIC)によれば、2024年には米国消費者の20%が高タンパク質食を実践していると報告されています。この食習慣の変化は、特に多忙なライフスタイルと時間制約が便利な食品ソリューションの需要を牽引する都市部市場において、エナジーバーを実用的な食事代替品として位置付ける戦略と合致しています。欧州委員会の2035年までの農業見通しでは、肉類消費量の減少と並行して植物性タンパク質消費量の顕著な増加が予測されています。この進化する食環境は、植物由来のエナジーバー処方の開発と普及にとって好ましい環境を生み出しています。さらに、プロテインバーの即効性のあるエネルギー供給効果は、米国国立衛生研究所(NIH)の調査によって裏付けられており、単純炭水化物を多く含むスナックと比較して、より持続的なエネルギー放出を提供することが実証されています。これにより、プロテインバーは運動パフォーマンスと職場の生産性の両方に理想的な選択肢として位置づけられています。加えて、栄養価の高い便利な食品の摂取を推奨する国家的な食事ガイドラインは、機能性スナックの動向をさらに強化し、市場成長の大きな機会をもたらしています。

原料価格の変動がコスト構造を乱す

エナジーバー市場は、変動する原材料価格と進化する規制基準による混乱に直面しています。米国商務省が中国産エンドウ豆タンパク質輸入品に課した122.19%という高額な反ダンピング関税は、原材料コストの変動性を浮き彫りにしました。この措置により、メーカーはサプライチェーンの見直しを迫られるだけでなく、急激なコスト上昇にも対処せざるを得なくなっています。一方、欧州議会によるEUの食料システム依存構造の検証は、特に地政学的緊張を踏まえ、脆弱性を浮き彫りにしました。同議会の提言は、輸入依存度を抑制するため、調達源の多様化と国内生産の拡大を推奨しています。これを受け、メーカーは垂直統合の推進やサプライヤーとの長期契約締結に注力しています。ただし、これらの戦略には多額の資本投資が伴い、製品処方の柔軟性を制約する可能性があります。

セグメント分析

2025年現在、従来型エナジーバーが市場を独占し、77.45%という大きなシェアを維持しております。これに対し、オーガニック代替品は顕著な成長を見せており、2031年までに8.12%という高いCAGRが予測されております。この動向は、原料調達における透明性と優れた品質を重視するプレミアム製品への消費者嗜好の高まりを浮き彫りにしております。従来型エナジーバーは、確立された製造効率と広範な流通ネットワークの恩恵を受け、競争力のある価格設定を維持しています。この価格戦略は、コスト意識の高い消費者と大規模な機関購入者の双方のニーズを効果的に満たし、持続的な市場リーダーシップを確保しています。

有機エナジーバーは数量ベースでは市場シェアが小さいもの、健康効果や環境持続可能性に関連する製品に対して消費者がプレミアム価格を支払う意思があるため、より高い価格帯を設定しています。しかしながら、有機セグメントはいくつかの重大な課題に直面しています。厳格な有機認証要件と認証原料の入手難が製品設計を複雑化し、生産コストを押し上げるため、セグメントの普及拡大を阻害する可能性があります。さらに、再生農業マーケティングの台頭が有機エナジーバーの成長を妨げています。このアプローチは有機認証の厳格な基準を遵守せず持続可能性の利点に焦点を当てるため、プレミアムセグメント内の分断を招き、有機製品に対する追加的な競合を生み出す恐れがあります。

2025年においても、植物性タンパク源は市場シェアの53.88%を占め、支配的な地位を維持しています。しかしながら、動物性タンパク代替品はより速いペースで成長が見込まれており、2031年までの年間平均成長率(CAGR)は7.74%と予測されています。この動向は、製品処方の進歩と多様なタンパク質選択肢への需要増加に後押しされた、消費者嗜好の顕著な変化を反映しています。ヴィーガニズムの普及拡大が、植物性タンパク質市場の成長を継続的に牽引しています。一方、優れたアミノ酸プロファイルと高い消費者受容性を評価される動物性タンパク質は、今後数年間で大幅な成長が見込まれています。

動物性タンパク質配合製品は、乳業の確立されたインフラから大きな恩恵を受けており、これにより一貫したタンパク質品質と効率的なサプライチェーン運営が保証されています。しかしながら、持続可能性への懸念の高まりや環境保護団体からの規制圧力といった課題にも直面しています。市場情勢の変化により、二極化した状況が明らかになっております。植物性タンパク質製品は環境意識の高い消費者の間で支持を集める一方、スポーツ栄養や特殊な食事ニーズなど高性能タンパク質ソリューションを必要とする用途では、動物性代替品が依然として優先的に選ばれております。

地域別分析

2025年時点で、北米はエナジーバー市場において40.66%の首位シェアを占めております。これは、確立された健康・ウェルネス文化、先進的な小売インフラ、機能性食品の革新を促進する規制枠組みに支えられた結果です。FDA(米国食品医薬品局)が改訂した「健康」表示基準は、メーカーに製品ポジショニングの明確な指針を提供し、栄養上の利点を効果的に強調することを可能にしております。同地域の成熟市場は、栄養表示に対する消費者の高い意識、強固な流通ネットワーク、プレミアム価格の受容性によって特徴づけられ、これらがイノベーションを支えています。しかしながら、ブランドメーカーは、主要層における市場の飽和やプライベートブランド製品との競争激化といった課題に直面しています。

アジア太平洋地域は最も成長が著しい地域であり、2031年までCAGR9.58%が見込まれています。この成長は、中国、ベトナム、タイなどの主要市場における中産階級の所得増加、都市化、健康意識の高まりによって牽引されています。中国の拡大する食品加工産業と、より健康的かつプレミアムな製品に対する消費者需要の高まりは、エナジーバー市場にとって好ましい環境を生み出しています。政府の取り組みが健康的な食生活を促進する一方で、規制の複雑さや国ごとの食品安全基準の差異が課題となっています。例えば、インドが外国食品メーカーに対するFSSAI登録要件を2024年9月まで延長したことは、進化する規制状況を浮き彫りにしています。

欧州は有機製品や持続可能な調達製品を好む消費者層を特徴とし、重要な市場を形成しています。ただし、市場が成熟しているため、新興地域と比較すると成長率はより緩やかなものとなっています。欧州委員会の「農業・食品ビジョン」は、持続可能かつ競争力のある食品生産を重視しており、環境基準と栄養基準を満たすエナジーバーの成長を支援しています。欧州食品安全機関(EFSA)の厳格な新規食品承認プロセスと健康強調表示規制は参入障壁となる一方、基準適合製品には競争上の優位性をもたらします。一方、南米、中東・アフリカでは、都市部人口の増加と可処分所得の上昇を背景に新たな機会が生まれています。ただし、インフラの制約や規制の不確実性が、これらの地域における短期的な成長可能性を制限しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3か月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 革新的な配合とクリーンラベル原材料が健康志向の消費者を惹きつけている

- 即効性のあるエネルギー補給スナックへの需要増加が市場成長を促進している

- スポーツやフィットネス活動の増加がアスリート層の消費を促進している

- 手軽で健康的な外出先でのスナック需要

- 栄養面での利点に対する認識の高まりが市場拡大を促進している

- 植物由来およびビーガン対応のエナジーバーの人気が高まり、需要を押し上げている

- 市場抑制要因

- 原料価格の変動がコスト構造を乱している

- 糖分含有量と人工添加物が健康関連懸念を引き起こしている

- 代替食ドリンクや代替スナックバーとの競合が成長を阻害している

- 厳格な政府規制が製品処方へ影響を及ぼしている

- 価値/バリューチェーン分析

- 規制とテクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手・消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 製品タイプ別

- オーガニック

- 従来型

- タンパク質源別

- 植物由来

- 動物由来

- 機能・用途別

- スポーツ・持久力栄養

- 食事代替品

- 体重管理と生活習慣エネルギー

- 流通チャネル別

- スーパーマーケット/ハイパーマーケット

- コンビニエンスストア

- 専門店

- オンライン小売業者

- その他流通チャネル

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- その他北米地域

- 欧州

- ドイツ

- 英国

- イタリア

- フランス

- スペイン

- オランダ

- ポーランド

- ベルギー

- スウェーデン

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- オーストラリア

- インドネシア

- 韓国

- タイ

- シンガポール

- その他アジア太平洋地域

- 南米

- ブラジル

- アルゼンチン

- コロンビア

- チリ

- ペルー

- その他南米

- 中東・アフリカ

- 南アフリカ

- サウジアラビア

- アラブ首長国連邦

- ナイジェリア

- エジプト

- モロッコ

- トルコ

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動き(合併、資金調達、新製品発売)

- 市場シェア分析

- 企業プロファイル

- Mars Inc.

- Mondelez International Inc.

- General Mills Inc.

- Nestle S.A.

- Post Holdings

- Glanbia plc

- Abbott Laboratories.

- The Hershey Company

- PepsiCo, Inc.

- Lotus Bakeries

- The Simply Good Foods Company

- Otsuka Holdings Co., Ltd.

- Wholesome Habits Pvt Ltd

- Munk Pack, Inc.

- The Hain Celestial Group

- Pure Protein, LLC

- NuGo Nutrition Inc.

- Built Brands LLC.

- Ferrero Group

- USANA Health Sciences, Inc.

- FitLife Brands, Inc.

- Kindelicious Foods Private Limited