|

市場調査レポート

商品コード

1939718

米国のリテールバンキング:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)US Retail Banking - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国のリテールバンキング:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 180 Pages

納期: 2~3営業日

|

概要

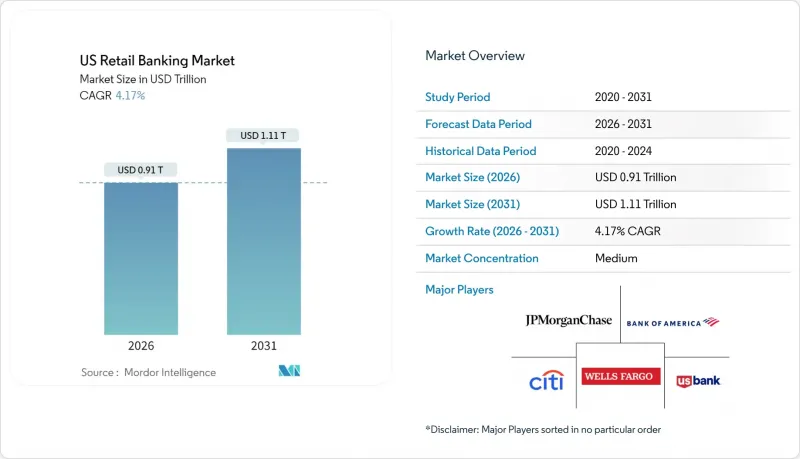

米国のリテールバンキング市場は、2025年に8,700億米ドルと評価され、2026年の9,063億米ドルから2031年までに1兆1,122億米ドルに達すると予測されています。

予測期間(2026-2031年)におけるCAGRは4.17%と見込まれています。

安定した融資需要、堅調な預金基盤、そしてデジタルバンキングへの急速な消費者移行が成長を支えています。銀行は、進化する顧客の期待に応えるため手数料無料のモバイル製品を拡大すると同時に、人工知能を活用して運営コストを削減し、新サービスを迅速に展開しています。専門フィンテック企業からの競合圧力により利ざやが縮小する一方、国内金融機関は規模の優位性を活用し収益性を維持しています。当座貸越手数料や公正貸付基準に関する規制動向により、銀行は収益源を多様化し、アドバイザリー主導型商品やサブスクリプションモデルへの展開を迫られています。

米国のリテールバンキング市場の動向と洞察

増加する家計債務が融資需要を牽引

2025年第1四半期の家計債務は18兆2,000億米ドルに達し、四半期比0.9%増加しました。住宅ローン残高だけでも1,990億米ドル拡大しています。金融引き締め政策にもかかわらず、返済能力をより正確に測る信用スコアリングモデルの後押しを受け、消費者は住宅・自動車・教育資金の借入を継続しています。銀行は機械学習リスク管理ツールを導入し、デフォルト率を大幅に上昇させることなく、これまで十分なサービスを受けられなかった借り手への融資を拡大しています。こうした家計債務の増加傾向を背景に、米国のリテール銀行市場では、純金利収益の拡大を図ると同時に、クレジット商品に連動した付帯保険やアドバイザリーサービスの拡充を進めております。

Z世代におけるモバイルウォレット普及の急増がデジタル口座開設を加速

世界のデジタルウォレット利用者数は、予測期間中に大幅な成長が見込まれます。Z世代の顧客は、生体認証や即時口座開設を優先し、従来の世代に比べて代替決済手段の採用率が3倍高くなっています。主要銀行は現在、数分以内に当座預金口座の承認と資金提供を行っており、デジタルネイティブの金融生活に早期に影響力を及ぼしています。モバイル預金や個人間送金への選好の高まりは、新規リテール口座におけるデジタルシェアを押し上げ、米国のリテールバンキング市場のオムニチャネル化を強化しています。

フィンテック主導の金利圧縮が純金利マージンを圧迫

急成長中のデジタル貸付業者は、スリムなコスト構造とアルゴリズムによる価格設定を実現し、預金金利の引き上げと貸出金利の引き下げを可能にしております。従来型銀行は、これらの条件に追随しなければシェア喪失のリスクに直面しますが、この対応はスプレッドを縮小させ、利益成長を制限します。この制約は、フィンテックの採用率が最も高く、金利に敏感な世帯がオンラインチャネルを通じて迅速に資金を移動させる大都市圏で最も深刻です。

セグメント分析

2025年時点で、貸付は米国のリテールバンキング市場シェアの29.18%を占め、堅調な住宅ローンと自動車ローン需要を反映しています。クレジットカード関連のリテールバンキング市場規模は、発行会社が体験型特典や即時仮想プロビジョニングを導入するにつれ、2031年までにCAGR6.27%で拡大すると予測されています。柔軟な返済プランや給与前払い機能の急速な普及により、金利上昇局面においてもリボルビング残高は堅調に推移しております。取引口座は顧客維持の基盤であり続ける一方、複数銀行利用が主流となる中で成長は鈍化傾向にあります。デジタル専業プレイヤーが2%超の利回りを宣伝する貯蓄商品は再び注目を集めておりますが、利ざや圧迫により長期的な貢献度は限定的と見込まれます。

消費者金融保護局は、小売店カードが汎用カードよりもコストが高い点について消費者へ注意喚起しており、発行会社はより明確な料金開示を導入する動きを見せています。デビットカードは日常決済で依然として主流ですが、モバイルウォレットや非接触型クレジットへの相対的なシェアを落としています。このため銀行は、単一アプリ内で当座預金・貯蓄・後払い・クレジットカード機能をシームレスに切り替えられる統合型エコシステムの設計を進めています。

オンラインバンキングは2025年時点で米国のリテール銀行市場の58.10%を占めました。取引あたりのコストがドル単位ではなくセント単位と推定される低廉さが、さらなる移行を後押ししています。モバイルログインはデジタルトラフィックの4分の3を占め、個人間送金とモバイル小切手預入が牽引しています。複雑なアドバイス提供においては支店ネットワークに依存する米国のリテールバンキング市場規模が依然重要ですが、支店形態は従来の窓口列からラウンジスタイルの相談拠点へと移行しつつあります。

AI搭載チャットボットが24時間体制で日常的な問い合わせに対応し、音声認識ツールが数秒で顧客認証を行うことで、顧客満足度が向上しています。銀行はアプリ内で予約し支店で完了するビデオ面談を可能にすることでチャネルを融合。これにより、人間の助言による信頼性の優位性を維持しつつ、デジタルの利便性も確保しています。コンプライアンス基準では全チャネルでの文書による同意が求められ、堅牢なデータ同期が業務上の必須要件となっています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 家計債務の増加が融資需要を促進

- Z世代におけるモバイルウォレット利用の急増がデジタル口座開設を加速

- 連邦準備制度理事会(FRB)の金融引き締め政策下における競合する預金金利が貯蓄残高を押し上げる

- 組み込み金融小売提携による販売時点情報管理(POS)クレジットカード発行の拡大

- FHA政策更新が初回住宅購入者向け住宅ローン成長を促進

- クラウドネイティブコアのアップグレードにより、製品リリースサイクルの迅速化を実現

- 市場抑制要因

- フィンテック主導の金利圧縮が純金利マージンを圧迫

- 消費者金融保護局(CFPB)が提案する当座貸越手数料の上限規制が非金利収益を脅かす

- 支店合理化コストが地方へのサービス提供範囲を制限

- サイバー詐欺の増加がコンプライアンス費用を押し上げ、デジタル展開を遅延させる

- バリュー/サプライチェーン分析

- 規制の見通し

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 製品別

- 取引口座

- 普通預金口座

- デビットカード

- クレジットカード

- ローン

- その他の商品

- チャネル別

- オンラインバンキング

- オフラインバンキング

- 顧客年齢層別

- 18~28歳

- 29~44歳

- 45~59歳

- 60歳以上

- 銀行の種類別

- 国立銀行

- 地方銀行

- ネオバンク・その他

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- JPMorgan Chase & Co.

- Bank of America Corp.

- Wells Fargo & Co.

- Citigroup Inc.

- U.S. Bancorp

- Truist Financial Corp.

- PNC Financial Services Group Inc.

- TD Group US Holdings LLC

- Capital One Financial Corp.

- Fifth Third Bancorp

- KeyCorp

- Regions Financial Corp.

- Citizens Financial Group

- First Citizens BancShares

- Synchrony Financial

- Ally Financial Inc.

- Discover Financial Services

- SoFi Technologies Inc.

- Chime Financial Inc.

- Navy Federal Credit Union