|

市場調査レポート

商品コード

1939654

タイヤ補強材料:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Tire Reinforcement Materials - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| タイヤ補強材料:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

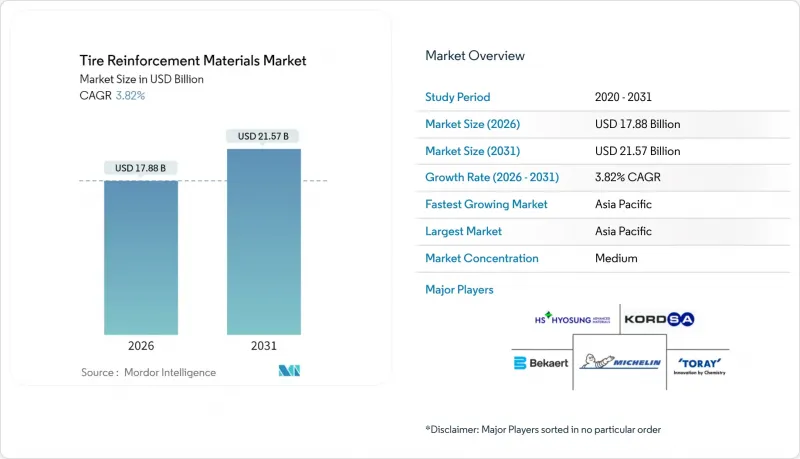

タイヤ補強材料市場の規模は、2026年には178億8,000万米ドルと推定されており、2025年の172億2,000万米ドルから成長が見込まれます。

2031年の予測では215億7,000万米ドルに達し、2026年から2031年にかけてCAGR3.82%で拡大すると見込まれています。

堅調なラジアルタイヤ需要、厳格化する燃費規制、そして先進複合コードへの着実な移行が市場拡大を支えています。鋼材は高い引張強度によりコスト増なしに重量増加する電気自動車を支えるため、第一層サプライチェーンの基盤であり続けています。軽量なアラミドおよびグラフェン改質コードは、自動車メーカーが転がり抵抗低減を追求する中、高級乗用車および商用車セグメントで採用が進んでいます。一方、閉ループ冷却方式を採用した溶融紡糸ラインが急速に拡大しており、繊維メーカーはエネルギー消費量と溶剤排出量の削減が可能となっています。地域別ではアジア太平洋地域の成長が顕著で、現地化されたビードワイヤー工場がタイヤメーカーの輸送費・関税リスクヘッジに寄与すると同時に、急増する交換用タイヤ需要に対応しています。

世界のタイヤ補強材料市場の動向と展望

世界の自動車保有台数と交換用タイヤ需要の増加

新興国における自動車普及の加速は、交換サイクルを短縮し、高級鋼線およびポリエステルコードの需要を強めています。カンボジアは2025年、3億3,500万米ドル規模のグリーンフィールドタイヤ工場建設を承認し、同国を地域OEM向け供給拠点として位置付けました。ベトナムの2024年ゴム輸出収益は18%増の34億米ドルに達し、数量は減少したもの価格が堅調に推移したことを反映。補強材サプライヤーに有利な供給逼迫状態が確認されました。東南アジアおよびラテンアメリカ全域で中古車輸入が増加する中、車両の平均使用年数が短縮され、耐久性の高いビードワイヤーおよびベルトプライファブリックの需要が高まっています。このためブランドオーナーは、生産能力を確保し価格変動をヘッジするため、コードメーカーと複数年にわたるオフテイク契約を締結しています。この予測可能な需要動向は、スチールコード伸線工場およびポリエステル溶融紡糸ラインへの段階的な設備投資を支えています。

アジア太平洋地域の物流急成長がラジアルタイヤ生産を牽引

電子商取引の物流需要と高速道路貨物輸送の拡大が、中型・大型トラック用タイヤ生産を押し上げております。ZC Rubberのインドネシア工場では2024年、ASEAN物流事業者向けにデジタル統合型加硫プレスを導入し、オールスチールラジアルタイヤの生産を開始いたしました。米国の反ダンピング関税政策の変化により、タイからのトラック・バス用ラジアルタイヤ輸出がカンボジアなどの新規拠点へ移行し、ビードワイヤー調達パターンが再構築されております。現地補強施設は、ダウンタイムを許容できないフリート顧客のリードタイムを短縮します。高弾性ポリエステルおよび超高張力(EUT)スチールコードは、商用タイヤメーカーとの契約において優先的に割り当てられ、アジア太平洋地域における成長軌道を確固たるものにしています。

原材料価格の変動(鉄鋼、ナイロン)

コークス用石炭、鉄鉱石、パラキシレン原料の価格急騰により、2024年には補強材の投入コストが二桁上昇しました。アポロタイヤは売上高が伸びたにもかかわらず、営業利益が前年比24%減少し、鋼材とナイロンの価格変動による利益率の圧迫が浮き彫りとなりました。タイとマレーシアにおける天然ゴムの供給混乱は、エネルギー追加料金の負担に苦しむコードメーカーの運転資金をさらに圧迫しました。ヘッジプログラムを持たない中小加工業者は流動性危機に直面し、統合型鋼線大手による機会主義的な買収を引き起こしました。このような変動は、タイヤ補強材料市場の短期的なEBITDAを押し下げます。

セグメント分析

鋼材は世界市場価値の39.75%を占め、2031年までCAGR4.12%を維持する見込みです。引張強度11,000Nに達する高炭素鋼線は、安全性を損なうことなく軽量なカーカス構造を実現します。ベカール社は、世界の溶解工場統合とクローズドループ酸洗プロセスを活用し、世界のタイヤコード需要の30%を占めるシェアを維持。これによりOEMメーカーの供給安定性への選好を強化しています。予測期間中、超高張力グレードが量産型EVタイヤへ移行し、ギガファクトリー近郊で操業する鋼線コードラインの収益拡大が見込まれます。

ポリエステル糸は、価格安定性と加工容易性から、コスト重視の乗用車タイヤ用プライ材として引き続き採用されます。ナイロンは高速オートバイタイヤなど高温環境が持続するニッチ市場を維持しますが、カプロラクタムへの依存度の高さが石油化学原料価格変動の影響を受けやすい要因となります。アラミドは軽量化が燃費向上やEV航続距離延長に直結するプレミアム分野を占めますが、原料供給は依然逼迫しています。全体として、多様な素材選択肢により、タイヤメーカーはブランド性能の約束を損なうことなく、地域や規制に応じてSKUを最適化する柔軟性を得ています。

2025年の生産量のうち56.05%を占めた溶融紡糸は、繊維メーカーが省エネ型急冷システムを導入する中、2031年までにCAGR4.14%が見込まれています。ダイレクトチップ・トゥ・ヤーン押出成形と高周波(HF)ゴデットの組み合わせにより、電力使用量を削減し、より精密なデニール制御を実現しています。タイヤ補強材料市場における溶融紡糸ポリエステルは、既に当該サブセグメントで70%以上のシェアを占めております。一方、ナイロンメーカーは溶剤多用型溶液紡糸からの移行を着実に進めております。

特殊コード分野では、多段階延伸技術が結晶性と耐摩耗性を向上させるため、延伸技術が依然として重要です。二段階延伸の調査では、単一段階法に比べ表面平滑性が15%向上し、スキムストックゴムとの密着性が向上しました。アラミドおよびメタアラミド繊維では溶液紡糸が継続されていますが、溶剤回収義務により操業コストが増加傾向にあります。ベースロード向け溶融紡糸と高性能繊維向け溶液紡糸を組み合わせたアプローチが、今後5年間の設備投資判断の特徴となるでしょう。

タイヤ補強材料レポートは、材料別(鋼線、ポリエステル、ナイロン、レーヨン、アラミド、その他材料)、技術別(延伸、溶融紡糸、溶液紡糸)、補強タイプ別(タイヤコードファブリック、タイヤビードワイヤー)、用途別(自動車用カーカス、ベルトプライ、キャッププライ)、地域別(アジア太平洋、北米、欧州など)に分類されています。市場予測は金額ベース(米ドル)で提供されます。

地域別分析

アジア太平洋地域は2025年の収益の50.70%を占め、中国、インド、東南アジアにおけるOEMおよび交換用タイヤの生産拡大に伴い、2031年までCAGR4.54%が見込まれています。カンボジアでは中国投資家による出資で建設された2つの新タイヤ工場が、メコン地域全体でのジャストインタイム納品を優先するビードワイヤーおよびコード供給契約を確保しています。

北米は、米国SmartWay燃費基準へのフリート対応を背景に、プレミアムセグメントで大きなシェアを占めております。エボニック社はチャールストン工場で5,000万米ドルを投じ、低ゲージ・高弾性率ポリエステルコードとの相性が優れた「グリーン」タイヤコンパウンド向けシリカ増産を実施。トレレボルグ社のノースカロライナ工場では、内層補強材としても機能するバイオベースコーティング布を製造し、地域における循環型素材への取り組みを反映しています。

欧州では持続可能性と自動化が重視されています。ミシュランはロアンヌ工場に3億ユーロを投資し、アラミドベルトと低流出ビードワイヤーを組み込んだ超高性能タイヤのC3M小ロット生産を開始しました。炭素国境調整の厳格化により、低炭素認証のない輸入コードファブリックの参入障壁が高まっています。そのためスロバキアやルーマニアの東欧工場では、将来の規制適合と顧客受容を確保するため、酸洗い槽におけるクローズドループ酸回収を導入しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストサポート(3ヶ月間)

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 世界の自動車保有台数の増加と交換用タイヤ需要の拡大

- アジア太平洋地域の物流急成長がラジアルタイヤ生産を牽引

- 軽量かつ高強度のコードによる燃費基準達成

- 安全規制の強化によるプレミアム補強材の採用拡大

- グラフェン強化コードによる転がり抵抗30%以上の削減

- 市場抑制要因

- 原材料価格の変動性(鉄鋼、ナイロン)

- カーボンブラック/スチールコード工場の排出規制

- 世界なアラミド繊維供給不足(防衛需要の急増)

- バリューチェーン分析

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競合の程度

第5章 市場規模と成長予測

- 材料別

- スチール

- ポリエステル

- ナイロン

- レーヨン

- アラミド

- その他の材料

- 技術別

- ドローイング

- メルトスピニング

- ソリューションスピニング

- 補強タイプ別

- タイヤコードファブリック

- タイヤビードワイヤー

- 用途別

- 自動車用カーカス

- ベルトプライ

- キャッププライ

- 地域別

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- ASEAN

- その他アジア太平洋地域

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- ドイツ

- 英国

- イタリア

- フランス

- ロシア

- その他欧州地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 中東・アフリカ

- サウジアラビア

- 南アフリカ

- その他の中東・アフリカ

- アジア太平洋地域

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア(%)/順位分析

- 企業プロファイル

- Bekaert

- Century Enka Limited

- CORDENKA GmbH & Co. KG

- Dupont

- FORMOSA TAFFETA CO. LTD

- HS HYOSUNG ADVANCED MATERIALS

- Indorama Ventures Mobility

- Jiangsu Xingda Steel Cord Co., Ltd

- Kolon Industries Inc.

- Kordsa Teknik Tekstil AS

- Michelin

- SRF LIMITED

- Sumitomo Electric Industries, Ltd

- TEIJIN LIMITED

- TOKUSEN KOGYO Co.,ltd

- TORAY INDUSTRIES, INC.(Toray Hybrid Cord Inc.)

- Wuxi Taiji Industrial Co., Ltd