|

市場調査レポート

商品コード

1939646

半導体ファウンドリー:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Semiconductor Foundry - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 半導体ファウンドリー:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

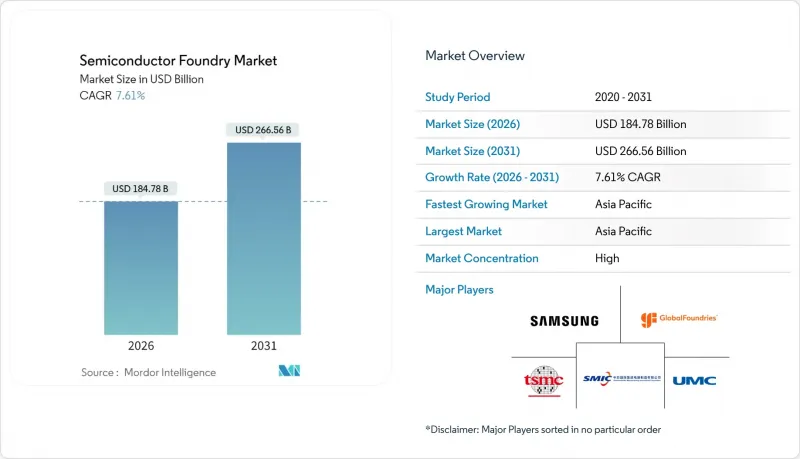

2026年の世界の半導体ファウンドリー市場規模は1,847億8,000万米ドルと推定され、2025年の1,717億2,000万米ドルから成長し、2031年には2,665億6,000万米ドルに達すると予測されています。

2026年から2031年にかけてのCAGRは7.61%となる見込みです。

5nm以下のプロセスにおける人工知能(AI)向け計算需要の急増、成熟ノードの自動車用チップに対する持続的な需要、そして政府による強力なインセンティブ策が相まって、この分野の技術的・地理的展開範囲を拡大しております。先進的なパッケージング技術、特にチップレットや3D集積回路(3D IC)は並行した収益源となりつつありますが、水資源管理、輸出規制への対応、EUV装置技術者の不足といった課題が、短期的な生産能力拡大を抑制しております。地政学的競合の激化により、北米、欧州、インドでは製造の現地化が進み、アジア太平洋地域の伝統的な生産優位性は徐々に拡散しつつあります。ただし、その主導的地位が揺らぐことはありません。競合の構図は現在、5nm以下のノードにおけるリーダーシップ、コスト効率の高い28nm製造能力、スタートアップ企業を対象としたファウンドリー・アズ・ア・サービス(FaaS)の提供に焦点が移っています。

世界の半導体ファウンドリー市場の動向と洞察

5nm未満の先進ノードをめぐるAIアクセラレータ競争

ハイパースケーラーとチップ設計者が大規模AIモデルの訓練を競う中、5nm以下の製造能力はニッチから主流へと移行しました。TSMCの報告によれば、2025年第2四半期のウエハー売上高の74%を7nm以下のノードが占めており、顧客が密度優位性を重視していることを裏付けています。サムスンのゲート・オール・アラウンド2nmプログラムとインテルの1.4nmロードマップは、業界全体が原子スケールの微細化へ転換していることを裏付けています。ノードの急速な移行は先進的なインターポーザーの需要も加速させており、ファブとパッケージングラインの共同最適化が不可欠です。ファブ1基あたり200億米ドルを超える高資本集約性は、参入可能な競合他社を制限し、プロセス技術優位性がシェアを直接決定する寡占市場を固めています。

自動車の電動化による主流チップ需要

電気自動車には二つのトラックのシリコンが必要です:成熟ノードの電力管理ICと、最先端ノードの高演算能力SoCです。自動車メーカーが集中型電子アーキテクチャへ移行したことで、28nmおよび45nmの長期的な生産量が確保され、周期的なスマートフォン受注に圧迫されがちなファブにとって信頼できるバックフィルを提供しています。長い認証サイクルと厳格なAEC-Q100規格は、複数年にわたる生産能力の予約を促し、成熟ノードと先進ノードのバランスを取るファウンドリーにとって収益の見通しを改善します。テスラのカスタムチップ戦略は、OEMが専用生産能力契約を利用して供給を確保し、性能差別化を図る方法を示しています。

地政学的な輸出規制の不確実性

外国生産直接製品規則の拡大により、特定国への先進リソグラフィー輸出が制限され、ファブはレガシーラインと先端ラインの分離を余儀なくされています。企業が複数の管轄区域で設備セットや監査を重複させるため、コンプライアンスコストが増加しています。米国の圧力下でマレーシアが強化した半導体政策は東南アジアに波及効果をもたらしており、現在ではハイエンドGPUの輸送が長期のライセンス審査を引き起こしています。予測不可能な規制策定は、特に5nm以下の新規プロジェクトを阻害し、短期的な投資サイクルを鈍化させています。

セグメント分析

2025年時点で、28nmノードは収益の59.45%を占め、コスト重視の大量生産デバイス向け半導体ファウンドリー市場規模の基盤となっています。10nm以下のノードは出荷数量こそ少ないもの、AIやHPC需要の牽引により2031年までCAGR9.05%で成長が見込まれます。したがって収益構成は二極化します:成熟ノードは自動車・産業分野で予測可能なキャッシュフローを確保し、最先端ノードはプレミアム価格と高利益率を実現します。

設備投資の規律は依然として極めて重要です。TSMCは2025年に2nmプロセスのリスク生産を開始し、スマートフォンおよびアクセラレータ顧客からの前払金を確保します。これに対しインテルとサムスンは1.4nmおよび2nmのゲートオールアラウンド(GAA)プロセス開発計画で応酬し、資本競争を激化させています。一方、16nmおよび14nmノードはネットワーク用シリコンのコストパフォーマンスギャップを埋めます。レガシーの65nm以上プロセスは、ライフサイクルの長いアナログ・RF設計向けに引き続き供給され、携帯電話需要が軟化してもファブ稼働率を健全な水準に維持します。

300mm製造装置への移行により、1回あたりのダイ生産量が増加し、端面損失による廃棄物が削減されました。これにより、2025年には半導体ファウンドリー市場シェアの68.10%を獲得することが可能となりました。新規ファブでは40nm以下のプロセスに300mm装置を標準採用するため、CAGRは年平均9.42%で持続します。一方、200mmはMEMS、パワーGaN、特殊アナログ分野で定着しており、微細化や化学的特性が300mm移行を困難にしています。

規模の経済効果は顕著です。300mmファブが月産10万ウエハーに達すると、設備の減価償却が完了した時点で200mmのウエハー単価を30%下回ることが可能です。しかしながら、150億~200億米ドルの参入障壁が新規参入を制限し、既存企業の優位性を強化しています。特殊基板に依存するSiC、GaAs、フォトニクス製品向けには、150mm専用ラインが継続して存在します。

地域別分析

アジア太平洋地域は2025年に22.65%の収益シェアを獲得し、台湾の比類なき先進ノード密度と韓国の垂直統合エコシステムに牽引され、2031年までCAGR8.44%が見込まれます。台湾の2025年第2四半期における288億7,000万米ドルの収益は、同地域の生産規模の大きさを示しています。中国SMICは輸出規制下で28nm以上プロセスに注力する一方、マレーシアとシンガポールは米国規制強化下でも組立・テスト分野の深化を図っています。

北米はCHIPS法の下で製造拠点として再浮上しており、アリゾナ州、オハイオ州、ニューヨーク州での着工により5nmクラスと成熟ノードの両方の生産能力が追加されます。連邦政府の助成金が数十億米ドル規模のプロジェクトのリスクを軽減し、防衛分野の相殺契約が最低稼働量を保証します。欧州は自動車グレードおよび特殊アナログ分野に注力し、ドイツの自動車産業クラスターとオランダのリソグラフィ技術力を活用しています。EUの資金プールは米国パッケージより小規模ながら、2030年までに地域生産量を倍増させる目標を掲げています。

インド、中東、およびアフリカの一部地域では、組立・試験・設計サービスへの優遇措置を通じて存在感を示しています。インドの100億米ドル規模プログラムは、マイクロンの27億5,000万米ドル規模ATMP(アセンブリ・テスト・製造プロセス)およびタタの110億米ドル規模グリーンフィールド工場計画を誘致。2030年までに1,000億~1,100億米ドル規模に迫る国内需要を視野に入れています。湾岸諸国は経済多角化のためファウンドリーを検討していますが、水資源制約と技能格差が進展を抑制しています。新興地域全体として、サプライチェーンの短縮と地政学的ショックへのヘッジを目指しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 自動車の電動化による半導体需要の主流化

- IoTエッジの普及には成熟したノード容量が必要

- 5nm未満の先進ノード向けAIアクセラレータ競争

- チップレット+3D ICには新たなファウンドリーワークフローが必要

- 防衛機関が信頼できる国内ファブを推進

- スタートアップ向けファウンドリー・アズ・ア・サービス(Foundry-as-a-Service)モデル

- 市場抑制要因

- 地政学的な輸出規制の不確実性

- 設備投資のインフレと長い回収期間

- メガファブを制限する水使用許可

- 3nm未満EUVメンテナンスにおける人材不足

- 業界バリューチェーン分析

- 規制情勢

- テクノロジーの展望

- ファウンドリー稼働率の動向

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- マクロ経済要因が市場に与える影響

第5章 市場規模と成長予測

- 技術ノード別

- 10/7/5 nm以下

- 16/14 nm

- 20nm

- 28nm

- 45/40 nm

- 65nm以上

- ウエハーサイズ別

- 300 mm

- 200 mm

- 150 mm以下

- ファウンドリービジネスモデル別

- 専業

- IDMファウンドリーサービス

- ファブライト

- 用途別

- 民生用電子機器および通信機器

- 自動車

- 産業およびIoT

- ハイパフォーマンスコンピューティング(HPC)

- その他の用途

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- 韓国

- インド

- その他アジア太平洋地域

- 中東

- サウジアラビア

- アラブ首長国連邦

- その他中東

- アフリカ

- 南アフリカ

- その他アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Taiwan Semiconductor Manufacturing Co. Ltd.(TSMC)

- Samsung Electronics Co. Ltd.(Samsung Foundry)

- GlobalFoundries Inc.

- United Microelectronics Corp.(UMC)

- Semiconductor Manufacturing International Corp.(SMIC)

- Intel Corp.(Intel Foundry Services)

- Tower Semiconductor Ltd.

- STMicroelectronics N.V.

- Powerchip Semiconductor Manufacturing Corp.(PSMC)

- Vanguard International Semiconductor Corp.

- Hua Hong Semiconductor Ltd.

- X-FAB Silicon Foundries SE

- ASE Group

- Dongbu HiTek Co. Ltd.

- Renesas Electronics Corp.

- JCET Group

- Amkor Technology

- SkyWater Technology Inc.

- VIS Semiconductor Co. Ltd.

- PSMC Group(Nexchip)