|

市場調査レポート

商品コード

1851545

飲料用パッケージング:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Beverage Packaging - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 飲料用パッケージング:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月08日

発行: Mordor Intelligence

ページ情報: 英文 223 Pages

納期: 2~3営業日

|

概要

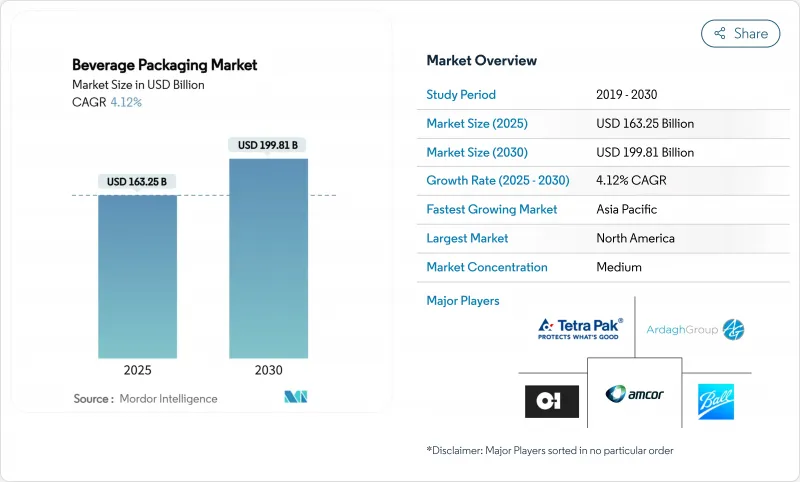

飲料用パッケージング市場の2025年の市場規模は1,632億5,000万米ドルで、CAGR 4.12%で拡大し、2030年には1,998億1,000万米ドルに達すると予測されています。

成長を後押しするのは、リサイクル含有量の基準値を標準化する世界的な規制の収束であり、プレミアム飲料の発売とアルミ缶の生産能力増強の波が並行する需要エンジンとなっています。再生材料の義務化、バージン樹脂のコスト上昇、消費者の嗜好の低インパクトフォーマットへのシフトをうまく乗り切ることができるパッケージング・サプライヤーがシェアを獲得しています。クローズドループリサイクル、デジタル透かし、eコマース対応マルチパックへの戦略的投資は、リーダー企業と後発企業を差別化しています。係争中のアムコーとベリー・グローバルの合併に代表されるような統合は、競争基盤の再構築を継続し、マルチフォーマット・ポートフォリオを持つ企業にスケールメリットをもたらしています。

世界の飲料用パッケージング市場の動向と洞察

RTD飲料のプレミアム化

プレミアムRTDの発売により、ブランドはコモディティ化したプラスチックからガラスや洗練されたアルミへのアップグレードを促されています。英国では、2024年に168億英ポンド(212億米ドル)規模の蒸留酒部門が2023年に50以上の蒸留所を新設し、RTD蒸留酒は2030年まで年率16.2%拡大すると予測されています。米国の消費者の92%がガラスを品質と無限のリサイクル可能性を連想しており、ガラスサプライヤーはプレミアムな手がかりを活かしています。ブランド・オーナーは、透明度の高い容器にスマート・クロージャーやQRコード付きラベルを組み合わせ、出所データ、ロイヤリティ特典、認証されたリサイクル方法を提供しています。飲料用パッケージング市場は、プレミアムSKUの1リットル当たりのパッケージング費用が増加し、主流炭酸飲料の数量低迷を相殺することで利益を得ています。

アルミ缶の生産能力拡大の急増

アルミの無限のリサイクル可能性と70%を超えるクローズドループ回収率は、世界的な生産能力競争に拍車をかけています。ボール社はフロリダ州のラインを増設し、2024年にはオレゴン州の工場に着工します。ノベリス社は、2031年まで年率4%の缶板需要の伸びが予想されるため、アーダグ社との長期供給契約に基づき、アラバマ州に60万トンの圧延工場を建設中です。したがって、飲料用パッケージング市場では、総合金属サプライヤーがコスト競争力と持続可能性のメッセージング優位性を獲得し、ビールと発泡水のプラスチックに圧力をかけています。

不安定なバージン樹脂価格

原油価格の変動と製油所の操業停止により、2025年初頭にPTAとMEGのコストが上昇し、中国と欧州のポリエステルボトルチップメーカーは在庫バランスを調整するために生産能力を休止せざるを得なくなりました。樹脂のスポット契約を結んでいるパッケージング・コンバーターはマージンの圧縮を目の当たりにし、先渡契約やメカニカル・リサイクルへの統合を促しました。そのため、飲料用パッケージング市場は、リサイクル可能な原料の株式を保有するサプライヤーに傾き、顧客を変動から守っています。

セグメント分析

プラスチックは2024年の売上高の42%を占め、定着したサプライチェーンとコスト優位性を示しています。しかし、リサイクル含有率指令とデポジット・リターンの拡大がPETの優位性に課題しています。プラスチックの飲料用パッケージング市場規模は、全体のCAGR 4.12%にとどまると予測され、現在進行中の軽量化とケミカル・リサイクル・プロジェクトにもかかわらず、そのシェアは縮小しています。板紙のCAGR 6.65%は素材の中で最も高く、アルミ缶による金属のカムバックは、再生可能または無限にリサイクル可能な基材を求める規制の動きと消費者の後押しを示しています。グラフィック・パッケージング・インターナショナルのBoardio板紙キャニスターとEnviroClipキャリアの発売は、かつてシュリンクフィルムで管理されていた炭酸飲料のマルチパックをターゲットにしています。統合型工場は、国内繊維供給と75%のリサイクル率を活用し、バージン樹脂の変動に対応しています。

飲料用パッケージング業界はまた、物流排出量の増加にもかかわらず、ガラスがプレステージ素材として再ポジショニングされるのを目の当たりにしています。O-I Glass社は、ハイブリッド炉と軽量ボトルを備えた英国アロア工場の近代化に1億5,000万米ドルを投じ、2030年までに25%のCO2削減を目指しています。アルミニウムのクローズド・ループ率は70%を超えており、ノベリスの工場は長期的な需要への自信を示しています。これらのシフトを総合すると、2030年までには多様な素材が混在することになり、人口の増加に伴って絶対トン数が増加しても、プラスチックの市場シェアは飲料用パッケージングのポイントを失うことになります。

ボトルは、炭酸飲料、水、乳製品代替品、アルコール飲料など汎用性が高いため、2024年の売上高の38%を占める。ボトルに起因する飲料用パッケージング市場規模は、フォーマットの多様化の中で2030年まで3.7%と緩やかに成長すると予測されます。テザーキャップへの対応や高度なバリアコーティング(プラズマや酸化ケイ素など)が、さらなる軽量化をもたらしています。しかし、パウチはCAGR 7.23%で大幅な成長を遂げます。これは、1リットル当たりの材料重量が60~80%低く、eコマースに適しているためです。

マルチパックのワインとカクテルのパウチは、落下テストに耐え、輸送コストを削減し、カーブサイドプログラムで受け入れられつつある単一素材のラミネートを利用しています。カートンは、無菌の乳製品、ジュース、そして現在では植物由来のラテにサービスを提供し続けており、25%のエネルギー削減を実現したテトラパックのUHT充填ラインに後押しされています。缶は、クラフトビール、エナジードリンク、スパークリングウォーターを通じて関連性を維持し、その急速冷却特性がブランド・ロイヤルティを支えています。ビール樽は販売量の3%未満でニッチな存在にとどまっているが、ステンレススチールの再利用サイクルは25年以上で、廃棄物ゼロの物語と一致しています。

地域分析

北米は、一人当たりの飲料摂取量が多く、プレミアム化の余地があるため、2024年の売上の27%を占めました。クラウン・ホールディングスは、バージニア州とネバダ州の新しい缶ラインによって押し上げられ、2024年に北米の数量成長率5%を記録しました。しかし、テザーキャップや拡大生産者責任料に関する州レベルの法律は、多角的な多国籍企業に有利なコンプライアンスの複雑さを生み出しています。カナダの2030年までのrPET調和目標は、地域の再生利用インフラを奨励し、飲料用パッケージング市場内の循環対応サプライヤーをさらに強化します。アジア太平洋地域からの軽量ボトルの輸入により競争圧力が生じ、国内のコンバーターがコスト面で課題します。

アジア太平洋地域は、都市化と可処分所得の上昇に支えられ、2030年までのCAGRが5.61%になると予測されます。中国では、2023年の最初の10ヵ月間に飲料の生産高が2.7%増加し、ビールの生産高は22%急増しました。インドでは2025年4月からrPETを30%使用することが義務付けられ、再生原料の需要と、違反した場合の罰則的な課税の両方が導入されます。自社でリサイクルを行う多国籍企業(フィリピンのコカ・コーラのPETValue施設など)が足場を固める一方、小規模のコンバーターは投入原料不足に直面します。日本の加工業者は「すぐに食べられる」健康飲料に重点を置き、携帯用栄養剤としての無菌パウチの普及を促しています。

欧州では2025年2月にPPWRが施行され、2028年までにすべての包装材をリサイクル可能にすること、2030年までにPETボトルに30%のrPETを使用することが義務づけられるなど、厳しい規制がリーダーシップを発揮しています。このため、欧州圏の飲料用パッケージング市場は、モノマテリアル・スリーブや水性インキなど、リサイクル可能なデザイン・プロトコルに軸足を置いています。食品用rPETの需給不均衡はプレミアムの上昇を維持し、充填業者とリサイクル業者の提携を促します。ESGの制約の中でガラスの生産能力が合理化され、産地ワインとプレミアムスピリッツの供給が引き締まり、価値の保持を支えています。小売業者が加盟国全体でプラスチック削減ロードマップに取り組む中、柔軟な紙ベースのソリューションが支持を集める。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- RTD飲料のプレミアム化

- アルミ缶生産能力拡張の急増

- PET軽量化とテザーキャップ規制

- eコマース・マルチパック(主にアルコール)の成長

- 循環のための電子透かしの台頭

- 濃縮飲料と「家庭用ソーダ」のエコシステム

- 市場抑制要因

- 不安定なバージン樹脂価格

- 再生PETフレークの供給ボトルネック

- 反単独使用プラスチック政策の加速

- ガラスの設備投資を抑制する投資家のESG精査

- バリューチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力/消費者

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- 市場のマクロ経済動向の評価

第5章 市場規模と成長予測

- 材料タイプ別

- プラスチック

- 金属

- ガラス

- 板紙

- 製品タイプ別

- ボトル

- 缶

- ポーチ

- カートン

- ビール樽

- 包装形態別

- 滅菌

- ホットフィル

- コールドフィル/炭酸

- レトルト

- 保存可能な常温保存

- チルド流通

- 飲料タイプ別

- 炭酸飲料

- アルコール飲料

- ボトル入り飲料水

- 牛乳

- 果物・野菜ジュース

- エナジードリンク

- 植物性飲料

- その他の飲料タイプ

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- 英国

- ドイツ

- フランス

- イタリア

- スペイン

- オーストリア

- ポーランド

- ロシア

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- オーストラリア

- その他アジア太平洋地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 中東

- サウジアラビア

- アラブ首長国連邦

- トルコ

- その他中東

- アフリカ

- 南アフリカ

- その他アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Amcor plc

- Ball Corporation

- Tetra Laval International SA

- O-I Glass Inc.

- Crown Holdings Inc.

- Ardagh Group S.A.

- Ardagh Metal Packaging S.A.

- Verallia S.A.

- Vidrala S.A.

- Vetropack Holding Ltd.

- Silgan Holdings Inc.

- Berry Global Group Inc.

- Mondi plc

- Sonoco Products Company

- CCL Industries Inc.

- Smurfit Kappa Group plc

- CANPACK S.A.

- Huhtamaki Oyj

- Toyo Seikan Group Holdings Ltd.

- Nampak Ltd.

- Krones AG

- Guala Closures Group