|

市場調査レポート

商品コード

1850242

ウェルスマネジメントプラットフォーム:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Wealth Management Platform - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ウェルスマネジメントプラットフォーム:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月23日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

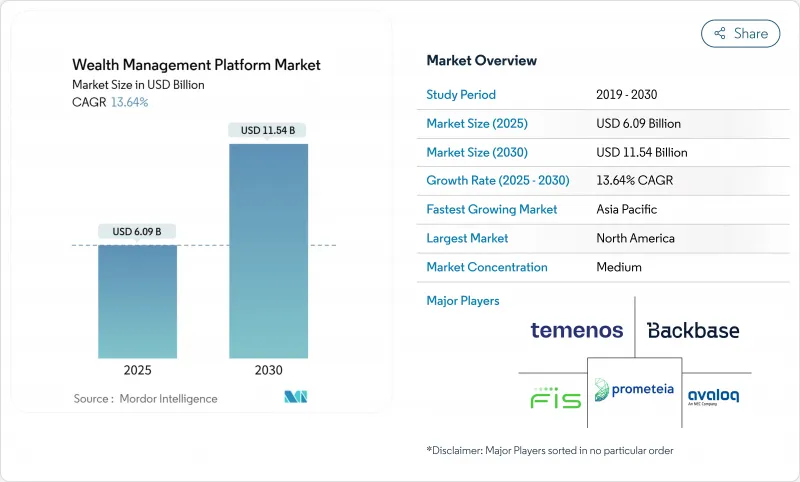

ウェルスマネジメントプラットフォーム市場規模は2025年に60億9,000万米ドルと推計され、2030年には115億4,000万米ドルに拡大し、CAGR 13.64%で推移すると予測されます。

クラウドネイティブなアーキテクチャ、人工知能(AI)、オープンAPIエコシステムがこの拡大を支えており、金融機関はレガシー・スタックを近代化し、リアルタイムの分析とエスカレートするコンプライアンス要求に対応しています。AIコパイロットは現在、アドバイザーのデスクトップ全体に組み込まれており、管理業務の負荷を軽減し、顧客とのハイタッチ・エンゲージメントのためのキャパシティを開放します。一方、安全なパブリック・クラウド環境は、進化するサイバーセキュリティ要件を満たすスケーラブルなデータ処理フレームワークを可能にします。SECの新しい違反通知規則や、FinCENによる登録投資顧問のための2026年マネーロンダリング防止(AML)プログラムなどの規制強化の機運は、コンプライアンスを裁量から強制投資に変えることで、プラットフォーム需要を強めています。同時に、ネオバンクやスーパーアプリに組み込まれた富裕層向け機能が販売チャネルを拡大し、人材への逆風が機械学習エンジンによる定型業務の自動化を迫る。

世界のウェルスマネジメントプラットフォーム市場の動向と洞察

AIコパイロットがアドバイザーの生産性コストを削減

ジェネレーティブAIアシスタントは、かつてアドバイザーの1週間の最大86%を消費していた会議メモ、電子メールの下書き、基本的なポートフォリオ診断を自動化します。モルガン・スタンレーのGPT-4アシスタントは、1万5,000人のアドバイザーに展開され、コンサルティング的な会話のためにスタッフを解放し、顧客との接触サイクルを加速させる。これらのコパイロットは、マルチ・カストディのデータ・フィードを組み合わせ、数秒で投資アイデアを浮上させ、適合性の根拠を作成することで、提案書作成を数時間から数分に短縮します。ポートフォリオパイロット(PortfolioPilot)のようなAIを中心としたプラットフォームは、アルゴリズム主導の取引推奨をマスアフルエント向けの価格帯で提供することで、2年間で200億米ドルを集めました。早期導入企業からは2桁の生産性向上が報告されているが、パイロット版を企業生産に移行させた企業は半数に満たず、未開拓のアップサイドが浮き彫りになっています。監督当局は現在、審査においてAIガバナンスを評価しており、監査可能なAIパイプラインは差別化要因というよりもむしろ競争要件となっています。

行動ファイナンス・モデルによる超個人化されたファイナンシャル・プランニングへの需要

富裕層やデジタル・ネイティブの投資家は、ネットフリックスのようなパーソナライゼーションを期待しており、そのためプラットフォームは、ライフイベントの確率、支出習慣、リスク心理測定を適応的なポートフォリオ傾斜にマッピングする行動ファイナンス・エンジンを導入しています。Kristal.AIのようなハイブリッド・プロバイダーは、80%の自動化されたワークフローと20%の人間によるガイダンスを融合させることで、10億米ドルを超える資産を集めています。アルゴリズムによるナッジは、貯蓄の増加やタックス・ロス・ハーベスティングのタイミングを提案することが増えており、アドバイザーの役割はコーチングへとシフトしています。これらのエンジンはまた、個人のクレジット、ヴィンテージカー、美術品への小口アクセスを可能にし、かつては数百万米ドルのチケットの陰に隠されていた資産クラスを民主化します。リタイアメント・デキュミュレーション・モデルは、アムンディのような資産運用会社が提供する長寿データおよび将来の資本市場想定に基づき、リターン・シーケンス・リスクを回避するために毎年再調整を行うようになっています。

サイバーレジリエンス義務によるコンプライアンス支出の増加

SECによる2024年のレギュレーションS-Pの改正により、企業はデータ漏洩を30日以内に顧客に通知し、インシデント対応のプレイブックを文書化することが義務付けられ、コンプライアンスへの投資が急増します。FinCENが近々発表するAML規則では、銀行レベルのモニタリングが登録投資顧問にも適用され、違反した場合は1日あたり最高2万5,000米ドルの罰金が科されます。人員が少ないことが多いファミリー・オフィスは、専門ベンダーとサイバー保険料を吸収しなければならなくなりました。ベンダーは、暗号化、キー・ローテーション、監査証跡機能をプラットフォーム・コアに直接組み込んでいるが、これらのモジュールにはライセンス料が加算され、営業利益率を圧迫しています。小規模なアドバイザーは、ベスト・オブ・ブリードのツールとマネージド・セキュリティ・プロバイダーへの完全なアウトソーシングの間で、コスト・ベネフィットを検討します。

セグメント分析

クラウド展開は2024年のウェルスマネジメントプラットフォーム市場シェアの62.5%を占め、このサブセグメントは2030年までCAGR 15.7%で成長すると予測されます。この成長は、可変コストのインフラ、きめ細かい弾力性のあるコンピュート、地理的な冗長性を求める取締役会レベルの指令と一致しています。Amazon Web Services、Microsoft Azure、Google Cloudに移行する富裕層企業は、モンテカルロシミュレーションやリスクストレステストなどのバーストコンピューティングタスクをオンデマンドでプロビジョニングできるようになります。Royal Bank of Canadaのウェルス部門は、AWS上のAvaloqのSaaSコアを活用し、規制上のロギング要件を維持しながら、環境の更新サイクルを数週間から数時間に短縮しています。

国のデータ主権法や緊密に結合されたメインフレームフィードの対象となる機関ではオンプレミスエステートが存続しているが、最新の暗号化とリージョンピニングによって規制当局の反対は和らぎ、リフト&シフトのロードマップが加速しています。クラウド・ネイティブ・スタックは、コンテナ・オーケストレーションとマイクロ・サービスを使用してワークロードを分離するため、企業はトランザクション処理のレールを中断することなく、ジェネレーティブAIマイクロ・アプリをプラグインすることができます。実際には、ISO 27001やSOC 2といったパブリッククラウドのセキュリティ認証が監督当局の期待に応えるようになり、調達の決定がSaaS契約に傾き、レガシーベンダーの競争ハードルが高まっています。そのため、ウェルスマネジメントプラットフォーム市場では、クラウドベンダーが中堅企業向けにインフラの複雑性を抽象化するマネージドサービスレイヤーをバンドルしています。

銀行は2024年の売上高の27.9%を占め、広範な預金フットプリントと内部紹介ネットワークを活用して、顧客を統合アドバイザリーワークステーションに誘導しています。純利鞘が不安定な中、ユニバーサル・バンキング・グループが手数料の多様化を求めているため、銀行に関連するウェルスマネジメントプラットフォームの市場規模は着実に拡大すると予測されます。クロスセリングの導入は、84兆米ドルにのぼる世代間富の移転に直面して急務となっており、リテール・バンクは遺産計画モジュールやAIを活用した次世代相続人の発掘ツールを組み込む必要に迫られています。

しかし、ファミリーオフィスと登録投資顧問は、超富裕層の一族がガバナンスとレポーティングを正式化しているため、CAGR最速の14.3%を記録しています。Addeparのようなプラットフォームは、複数事業体の統合、パートナーシップ構造のルックスルー分析、非流動性保有資産のドリルダウンを可能にし、美術品、航空機、ベンチャーファンドを管理する一族事務所にとって不可欠な機能を備えています。ウェルスマネジメントプラットフォーム市場は、ミッション関連投資や慈善活動のトラッキングのための特注ダッシュボードをサポートし、受託者の報告義務を補完します。銀行のプラットフォームが規模と統合されたカストディを重視する一方、独立系RIAはオープン・アーキテクチャのベスト・オブ・ブリード・ツールを優先し、プランニング・ソフトウェア、税務エンジン、コンプライアンス・レコード・キーパーを接続するモジュラーAPIへの需要を煽っています。

ウェルスマネジメントプラットフォーム市場は、デプロイメント(オンプレミス、クラウド)、エンドユーザー業界(銀行、商社、証券会社など)、アプリケーション(ポートフォリオ、会計および取引、ファイナンシャルプランニングおよび目標に基づくアドバイスなど)、企業規模(大企業、中小企業(SME))で区分されます。市場予測は金額(米ドル)で提供されます。

地域分析

北米は、成熟した規制体制、資本力のあるアドバイザーチャネル、早期のAI導入を背景に、2024年には32.7%のシェアを占めるが、新興地域と比較すると成長は緩やかになります。米国証券取引委員会(SEC)は、サイバー耐性とAML管理を推進しており、トレーディング、プランニング、監査ログを単一のデータファブリックに統合する統合プラットフォームに予算を振り向けています。

アジア太平洋地域のCAGRは15.1%で、これは世界最速です。シンガポール、香港、オーストラリアが先進的なトークン化ガイドラインを発行し、富裕層投資家へのプライベート・マーケット流通が解禁されます。スーパーアプリが決済インターフェースにロボアドバイザーを取り付け、電子財布の残高をタップで投資フローに変換。ラテンアメリカとアフリカでは、レガシー・インフラストラクチャをモバイル・ファースト・ソリューションで置き換えることで、銀行口座を持たない人々に軽量なKYCとドル建てポートフォリオを提供します。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- ESGスコアリングと持続可能性分析をポートフォリオ計画に統合

- 手数料ベースのアドバイザリーおよび取り崩し計画への移行

- AI副操縦士がアドバイザーの生産性コストを大幅に削減

- 行動ファイナンスモデルによる超パーソナライズされた財務計画の需要

- トークン化された資金により富裕層の一部へのアクセスが可能

- ネオバンクやスーパーアプリにおける組み込み型資産管理ソリューションの台頭

- 市場抑制要因

- フィンテックスタートアップへの人材流出

- 管理者間でデータ標準が断片化されている

- サイバーレジリエンス義務によりコンプライアンス支出が増加

- 高金利サイクルにおける銀行/フィンテックのバランスシートへの圧力

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- ライバル関係の激しさ

- 市場におけるマクロ経済要因の評価

第5章 市場規模と成長予測

- 展開タイプ別

- オンプレミス

- クラウド

- エンドユーザー業界別

- 銀行

- トレーディング会社

- 証券会社

- 投資運用会社

- ファミリーオフィスとRIA

- 用途別

- ポートフォリオ、会計、トレーディング

- 財務計画と目標に基づいたアドバイス

- コンプライアンスとリスク報告

- クライアントオンボーディングとKYC

- 企業規模別

- 大企業

- 中小企業

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- 英国

- ドイツ

- フランス

- イタリア

- スペイン

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- 韓国

- インド

- オーストラリア

- その他アジア太平洋地域

- 中東・アフリカ

- 中東

- サウジアラビア

- アラブ首長国連邦

- トルコ

- その他中東

- アフリカ

- 南アフリカ

- ナイジェリア

- エジプト

- その他アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Avaloq Group AG

- Fidelity National Information Services(FIS)

- Temenos AG

- Prometeia SpA

- Backbase BV

- Tata Consultancy Services

- Fiserv Inc.

- InvestCloud Inc.

- EdgeVerve Systems(Infosys)

- CREALOGIX AG

- Broadridge Financial Solutions

- SSandC Technologies

- Envestnet Inc.

- SEI Investments

- Orion Advisor Tech

- BlackRock Aladdin

- Addepar Inc.

- SimCorp A/S

- Profile Software

- Charles River Development