|

市場調査レポート

商品コード

1907353

欧州のウェルスマネジメント:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Europe Wealth Management - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 欧州のウェルスマネジメント:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

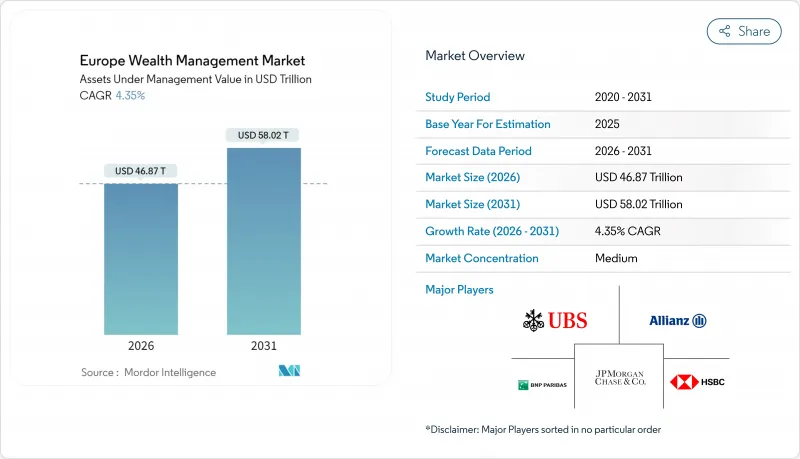

欧州のウェルスマネジメント市場は、2025年の44兆9,200億米ドルから2026年には46兆8,700億米ドルへ成長し、2026年から2031年にかけてCAGR4.35%で推移し、2031年までに58兆200億米ドルに達すると予測されています。

この成長経路により、欧州ウェルスマネジメント市場は、資本市場連合の深化に向けた大陸の推進における金融の基盤としての地位を確立しています。ウェルスマネジメント会社は、家計の貯蓄を長期資本市場商品へ再配分する導管としての機能を強化しつつあります。ESG(環境・社会・ガバナンス)に配慮したポートフォリオへの強い需要、テクノロジーを活用したアドバイザリーモデルへの移行加速、および暗号資産市場(MiCA)枠組みの全面的な導入が、商品ラインナップ、運営コスト構造、競争力学を再構築しています。規制の調和化、特にサステナブル・ファイナンス開示規則(SFDR)や分散型台帳技術(DLT)パイロットの下では、製品革新が促進されると同時に、コンプライアンスコストの上昇に伴い小規模事業者の統合が促されています。13兆9,000億ユーロに上る家計の現金預金は依然として未活用資本の巨大なプールであり、ウェルスマネジメント会社はオープンファイナンス機能を通じてこれを投資商品へ移行させることを目指しています。しかしながら、営業利益率は、MiFID II(金融商品市場指令II)による手数料透明化、アドバイザー人材の高齢化、デジタル業務レジリエンス法(DORA)に伴うサイバーセキュリティ支出の増加により、圧迫されています。

欧州ウェルスマネジメント市場の動向と洞察

2024年以降の欧州富裕層AUM回復

2024年には純新規資金流入が回復しました。これは、固定利回り商品の利回りが改善し、株式市場が安定化したことで顧客の信頼が回復し、手数料収入が増加するとともに、技術アップグレードのための資金が確保されたためです。資産価値の上昇は、特にプライベートバンクやファミリーオフィスに恩恵をもたらします。集中投資ポートフォリオは、その性質上、より高いアドバイザリーマージンを生むからです。この勢いにより、各社は税務計画、相続、代替投資チームの人員採用を加速させることが可能となり、顧客維持力の強化につながっています。2022年から2023年にかけてのパフォーマンス低迷を経て、アクティブ運用が再び注目を集め、パッシブファンドによる手数料圧縮傾向を逆転させました。この回復の持続性は、適度なインフレ率、安定した金利見通し、ならびにフロントオフィスおよびコンプライアンス部門における厳格なコスト管理にかかっています。

2030年までにミレニアル世代と女性へ1兆6,000億ユーロの大規模な資産移転

欧州における世代間資産移転は、受益者がデジタルファーストの関与、ESG統合、直接投資機会を求めることでサービスモデルを再構築しています。教育コンテンツと透明性のある手数料体系を導入するウェルスマネジメント会社は、次世代相続人の維持率向上に既に成功しています。移転資産のシェアが増加する女性相続人は計画の明確性をより重視しており、女性主導のアドバイザリーチームの立ち上げを促進しています。既存企業は顧客離れリスクの高まりに直面しています。ミレニアル世代はより容易に提供者を切り替えますが、そのリスクは、パーソナライズされたインパクト志向のポートフォリオを提供する機敏な競合他社にとって獲得機会を開きます。この流れを捉えるため、プロバイダーはマルチファミリーオフィスサービスの拡充とデジタルエンゲージメントの深化を進めており、相続人が人間のアドバイスと自己主導型ツールを摩擦なく切り替えられるようにしています。

MiFID IIとパッシブ運用による手数料圧縮

MiFID IIによる詳細な費用開示により、顧客のアドバイザリー費用への感度が向上しました。一方、低コストETFの急増はアクティブ運用手数料の余地を縮小させています。調査・バンドリング禁止により、ウェルスマネジメント会社はアナリストカバレッジを独自に資金調達せざるを得ず、マージンが圧迫されています。プライベートバンクは、ETFでは再現できない税務最適化、相続計画、非公開市場取引へのアクセスを強調して対抗していますが、これらのサービスには高度なアドバイザーのスキルセットとデジタルツールが求められます。価格透明性の高まりは、ポートフォリオ以外の銀行商品のクロスセリングも制限し、顧客の総支出シェアを縮小させています。その結果、金融機関は従来の資産ベースの手数料体系から、計画の複雑さや成果指標に連動した複合型リテイナー料体系へと移行しつつあります。

セグメント分析

2025年、欧州のウェルスマネジメント市場シェアの58.42%を富裕層が占めました。これはパンデミック後の回復期に恩恵を受けた専門家や起業家層の基盤が広範であることを反映しています。超富裕層セグメントは、テクノロジー、ヘルスケア、再生可能エネルギーインフラ事業における流動性イベントに後押しされ、6.98%のCAGRで最も急速な成長軌道を維持しています。欧州の資産管理市場規模は、超高富裕層(UHNWI)顧客に関連する分野において着実な拡大が見込まれます。これは、オーダーメイドの直接投資や慈善事業構造に対する彼らの需要が高まり、アドバイザリー収益密度を押し上げるためです。資産の集中化は、カスタマイズされた融資や共同投資機会を提供するプライベートバンクやマルチファミリーオフィスに有利に働きます。

超高富裕層顧客は、小売投資家には利用できない複数管轄区域にわたる資産計画、インパクト投資手段、プライベート・エクイティ共同投資ゲートに対して、より高い支払い意欲を示しています。ファミリーオフィスは、この需要を捉え、社内での案件創出デスクを拡充しています。一方、マスアフルエント世帯は価格に敏感な傾向が続き、50ベーシスポイント未満の手数料で分散型モデルポートフォリオを提供するロボアドバイザープラットフォームに傾倒しています。したがって、成功しているプロバイダーはサービススタックを階層化しています:マスアフルエント顧客向けにはアルゴリズム配分、アッパーアフルエント向けにはハイブリッドアドバイス、そして超高富裕層ファミリー向けには専門分野に特化したサービスを提供しています。

2025年時点でも欧州ウェルスマネジメント市場規模の85.47%を人間アドバイザーが占めていますが、ロボアドバイザーは透明性のある手数料体系とモバイル対応を重視する若年層投資家へのリーチを拡大中です。同セグメントの15.42%というCAGRは、選択的な人的接点を補完する低コスト自動化への持続的な需要を裏付けています。欧州のウェルスマネジメント市場では、自動化された税務損失収穫やESGスコアリングを組み込みつつ、複雑な信用取引・慈善事業・相続業務にはリレーションシップマネージャーを配置するハイブリッドモデルの統合が進んでいます。

純粋なロボアドバイザー事業者は顧客獲得コストに苦戦しており、既存銀行とのB2B提携(ホワイトラベル運用)へと向かっています。一方、既存のプライベートバンクはレガシーシステムにオープンAPI層を追加し、アドバイザーが仮想セッション中にオンデマンド提案を生成できるようにしています。ハイブリッド型アドバイスへの移行は、定型的なポートフォリオ再調整業務を削減し、人的資本を高収益の戦略的対話へ再配分することで運営コストを低減します。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 2023年以降の欧州富裕層ウェルスマネジメント残高(AUM)の回復

- 2030年までにミレニアル世代と女性へ1.6兆ユーロの巨額資産移転

- ハイブリッド型およびロボアドバイザーの導入により、助言コストが30~50%削減されます

- EUのDLTパイロット制度がトークン化された私募市場へのアクセスを促進

- SFDRレベル2規制によりプレミアムESG運用手数料プールが創出

- ユーロ圏における現金預金14兆ユーロがオープンファイナンス経由で投資へ移行

- 市場抑制要因

- MiFID II及びパッシブ運用による手数料圧縮

- リレーションシップ・マネージャーの人材不足とアドバイザー層の高齢化

- MiCA下における暗号資産の規制グレーゾーン

- サイバーリスク及びAIモデルリスク対応コストの増加

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 買い手の交渉力

- 供給企業の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 顧客資産規模別

- 超富裕層(3,000万米ドル以上)

- 富裕層(100万米ドル~3,000万米ドル)

- マス裕福層(100万米ドル未満)

- アドバイザリー形態別

- 人的アドバイザリー

- ロボアドバイザリー

- 企業形態別

- プライベートバンク

- ファミリーオフィス

- その他(独立系/外部ウェルスマネジメント会社)

- 製品タイプ別

- 債券

- 株式

- オルタナティブ投資

- 現金および預金

- その他

- 運用元別

- オフショア

- オンショア

- 国別

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス(ベルギー、オランダ、ルクセンブルク)

- 北欧諸国(スウェーデン、ノルウェー、デンマーク、フィンランド、アイスランド)

- その他欧州地域

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- UBS Group AG

- JPMorgan Chase & Co.

- BNP Paribas Wealth Management

- HSBC Holdings

- Allianz SE

- AXA Group

- Amundi SA

- Barclays PLC

- Julius Baer Group

- Deutsche Bank Wealth Management

- Pictet Group

- Schroders PLC

- Legal & General Group

- Aegon N.V.

- ING Group

- Santander Private Banking

- Intesa Sanpaolo(Fideuram ISPB)

- Nordea Bank

- ABN AMRO Private Banking

- Societe Generale Private Banking