|

市場調査レポート

商品コード

1850158

中国の損害保険:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)China Property And Casualty Insurance - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 中国の損害保険:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月19日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

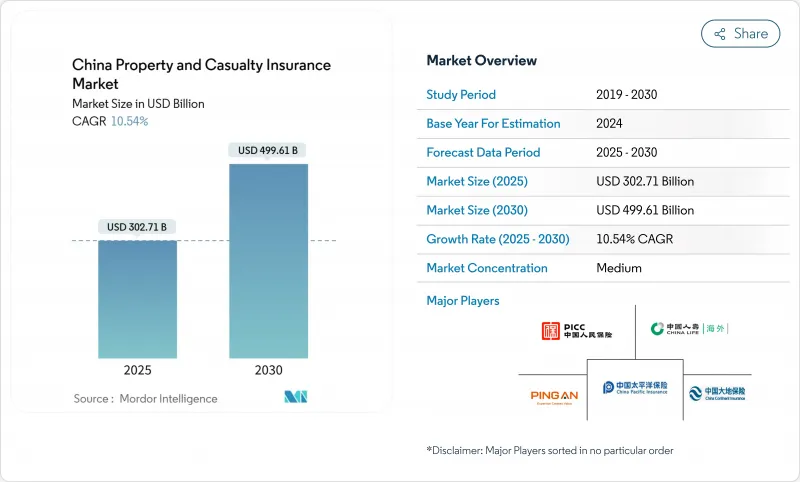

中国の損害保険市場は2025年に3,027億1,000万米ドルに達し、2030年には4,996億1,000万米ドルに達すると予測されています。

自動車保険が依然として保険料の大半を占めているが、賠償責任保険、農業保険、災害保険が、保険義務の拡大や気候変動リスクの増大に伴って新たな勢いを増しています。スーパーアプリケーションに組み込まれたディストリビューションは、加入コストを削減し、リーチを広げる一方、政府は質の高い保険開発を重視しており、長期的な需要を支えています。C-ROSSⅡによる資本規制はバランスシート戦略を再構築し、デジタル引受ツールは商品設計を再構築し、中国の損害保険市場の拡大路線を強化します。

中国の損害保険市場の動向と洞察

経済成長とリスク意識の高まり

2022年から2024年にかけての景気減速後の中国のマクロ回復により家計の購買力が高まり、より多くの家庭や企業が保険に加入できるようになります。2024年の国務院指令は、災害、健康、年金の保障の拡大を求めており、中国の損害保険市場に対する持続的な政策支援を示しています。洪水は2024年に320億米ドルの経済損失をもたらしたが、保険に加入したのはそのわずか5%にすぎず、潜在的な需要があることを示しています。一帯一路(the Belt and Road)構想に関連するインフラは、建設遅延や政治的暴力へのエクスポージャーを高め、企業をマルチペリルプログラムに向かわせる。中国住宅地震保険プール(China Residential Earthquake Insurance Pool)のような政府主催のキャタストロフ・プールは、リスク移転に対する公的コミットメントを示しています。保険会社の経営陣の79%が景気減速を懸念しているにもかかわらず、長期的な楽観論が優勢なのは、リスク意識がGDP成長率を上回っているからです。

強制保険の拡大(自動車保険、賠償責任保険)

自賠責保険の死亡・傷害補償限度額は2万7,778米ドルに引き上げられ、保険料の収入が拡大し、中国の損害保険市場の短期的な勢いが強まりました。クレームのないドライバーは最大50%の割引を受けられるようになり、激しい価格競争に拍車がかかる一方、普及率は高水準を維持しています。例えば、建設業や製造業などの分野別賠償責任保険は、自動車保険以外の保険料源を多様化しています。新エネルギー自動車(NEV)カバーが際立っているのは、自動車保険料の約11.5%を占めていることです。家庭用NEVの損害率が105%を超えると、保険数理が改良されるきっかけとなります。提案されている係数の微調整により、保険数理人はリスクを正確にプライシングする自由度が増すはずです。

価格競争とマージン圧縮

2024年に導入される料率の自由は、低保険金請求者に対しライバルを最大50%引き下げることを可能にし、中国の損害保険市場全体のマージンを侵食します。補修部品のインフレとNEVバッテリーのコストにより、クレームの深刻度は上昇し続け、台数が増加しても複合比率は上昇します。デジタル比較ポータルは価格の透明性を高め、顧客はすぐに乗り換えるため、ブランド・ロイヤルティが損なわれます。中小の保険会社は資本を維持するために赤字の保険種目から撤退することが多く、リスクは少数の有力保険会社に集中します。予定されている係数改革は保険料の妥当性を安定させる可能性があるが、そのタイミングは不明確であり、競争は依然として激しいです。

セグメント分析

自動車保険は2024年の保険料の51.10%を占め、中国の損害保険市場規模の1,550億米ドルに相当します。NEVの急速な普及が保険金請求のダイナミクスを形成:家庭用NEVのコンバインド・レシオは105%を超え、商業用NEVのコンバインド・レシオは200%に近づいており、保険引受の回復力が課題となっています。テレマティクス割引はより安全なドライバーを引き付け、リスク・プールを歪める一方、AIがサポートする画像認識は検査時間を短縮し、不正行為を抑制します。衝突回避システムは頻度を低下させるが部品コストを上昇させるため、アクチュアリーは損害トライアングルの改造を迫られます。将来的には、自律走行機能が成熟するにつれて、賠償責任はドライバーから自動車メーカーに移行し、従来の第三者保険料は縮小する可能性があるが、テクノロジー・エラー・カバーが拡大する可能性があります。交通インフラに関連するプロパティ・ライン、例えば充電ステーション・ネットワークの団体事故保険やエンジニアリング保険も並行して増加し、多様化が進みます。

2030年までのCAGRが12.40%を記録する賠償責任保険は、建設業、製造業、専門サービス業に課される強制制度から利益を得る。建設オールリスク保険は現在、一帯一路の貸し手基準を満たすために環境賠償責任条項を組み込んでいます。海上保険と貨物保険は中国の輸出エンジンを保護し、深セン港で試行されたパラメトリック保険は保険金請求サイクルを短縮しました。キャタストロフ・プールは洪水や地震のエクスポージャーを引き受けるが、普及率が低いことから、損害保険市場の持続的な上昇を示唆しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 経済成長とリスク意識の高まり

- 強制保険の拡張(自動車保険、賠償責任保険)

- 自動車保有台数の増加

- スーパーアプリ組み込み保険エコシステム

- 気候関連の大災害と農業カバー需要

- 商業宇宙打ち上げ責任の必要性

- 市場抑制要因

- 価格競合とマージン圧縮

- ソルベンシーII型資本規制の強化

- テレマティクスによる逆選択リスク

- 自動運転車が自動車保険料に与える影響

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- 2022~24年の経済減速の影響

第5章 市場規模と成長予測

- 事業分野別

- モーター

- エンタープライズプロパティ

- 住宅所有者

- 責任

- 海上・貨物

- 農業

- エンジニアリングと建設

- 信用保証

- 事故と短期健康

- その他の非生命保険

- 顧客タイプ別

- 個人

- 中小企業

- 大企業

- 政府/国営企業

- 流通チャネル別

- 直接販売

- 代理店

- ブローカー

- バンカシュアランス

- デジタルプラットフォーム/スーパーアプリ

- アフィニティとパートナーシップ

- 地域別

- 東中国

- 北中国

- 西部

- 中央

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- PICC Property & Casualty Co., Ltd.

- Ping An Property & Casualty Insurance

- China Pacific Property Insurance Co., Ltd.

- China Life Property & Casualty Insurance Co.

- China Continent Property & Casualty Insurance

- Sunshine Insurance Group

- China Taiping Insurance Group

- China Export & Credit Insurance Corp.

- China United Insurance Service Inc.

- Tian An Property Insurance

- Huatai Property & Casualty Insurance

- AXA Tianping Property & Casualty Insurance

- Allianz Jingdong General Insurance

- ZhongAn Online P&C Insurance

- Yong An Insurance

- Anxin Agricultural Insurance

- Guolian Property Insurance

- Tai Kang Online P&C Insurance

- Tokio Marine & Nichido Fire(China)

- Sompo Japan(China)