|

市場調査レポート

商品コード

1835655

インドの損害保険:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)India Property And Casualty Insurance - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドの損害保険:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月23日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

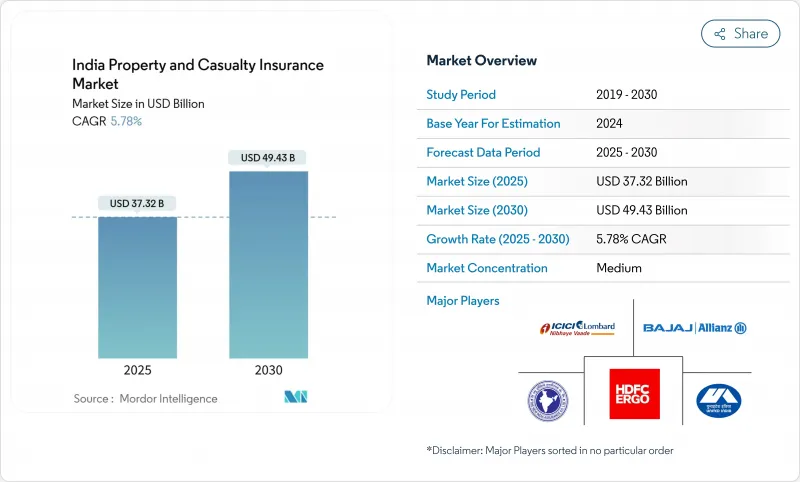

インドの損害保険市場の2025年の市場規模は373億2,000万米ドルで、2030年には494億3,000万米ドルに達すると予測され、この間のCAGRは5.78%になります。

保険料の堅調な伸びは、自動車登録台数の増加、政府出資制度の拡大、100%直接投資の上限によって新たな資本とグローバルな専門知識が国内事業に流入していることに起因します。自然災害による損害の増加、電子保険証券の発行義務化、デジタル化の進展は、保険会社を先進的な引受モデル、パラメトリック・ソリューション、データ主導型の顧客エンゲージメントへと向かわせる。公的機関の大手は再編を進め、民間の保険会社はテクノロジーへの投資を拡大し、デジタル専業の保険会社は低コストの事業モデルを採用してシェアを拡大するため、競合は激化しています。積極的な価格競争は、特に自動車保険と商業保険のコンバインド・レシオを圧迫し続けているため、引受規律は依然として極めて重要です。

インド損害保険市場の動向と洞察

自動車保有台数の増加と第三者保険の義務化

自動車登録台数の2桁台の高い伸びと賠償責任の上限規制の厳格化により、2025年の保険料率は15~20%上昇し、自動車保険引受会社の収益が直ちに向上しました。保険会社はさらに、規制当局による免責条項の撤廃により、各保険契約の保有率が向上し、保険金の漏れが減少するというメリットもあります。ICICIロンバードの新車保険料が23%急増し、自動車損害率が7.2%ポイント改善したことは、規模を拡大した保険会社が規制の追い風をマージンの拡大に転換したことを示しています。コネクテッド・カー・テレマティクスのデータがプライシング・エンジンに取り込まれ、リアルタイムのリスク・セグメンテーションが可能になり、電気自動車の普及が加速する中、逆選択リスクを相殺するのに役立っています。バッテリー保護特約のバンドルも登場し、クロスセルの機会を創出し、車両あたりの契約密度を高めています。このような重層的な収益基盤は、中期的にCAGR 1.2%のプラス寄与をもたらすドライバーを強化するものです。

政府出資の医療保険制度が損保プールを拡大

Pradhan Mantri Fasal Bima Yojanaの568億人の農民加入と187億9,000万米ドルの保険金請求は、損害保険会社に安定した保険料の背骨を与えています。この制度で採用された衛星とドローンによる画像は、損害解決のサイクルを数カ月から数日に短縮し、より広範な不動産ポートフォリオにおけるパラメトリック・トリガーの概念実証を確立しました。しかし、保険数理上のストレステストでは、損害率が130%を超える高リスク地区が明らかになり、リスクベースの価格設定に向けた保険料再編成の議論を余儀なくされています。83億8,000万米ドルの複数年度予算は、短期的な収益の見通しを保護するだけでなく、民間保険会社が政府プールと連携したマイクロカバーを共同開発する動機付けにもなっています。オディシャ州で成功したパイロット事業では、天候を指標とした農作物保険に個人事故補償をバンドルし、農村部の世帯を複数回線導入へと誘導しています。長期的には、こうしたハイブリッド・モデルによって、財政の持続可能性を維持しつつ、絶対的な普及率を高めることが期待されます。

根強い価格競争によりコンバインド・レシオは高水準を維持

業界のコンバインド・レシオは2024年には103.3%まで改善したが、多くの中堅保険会社、特にコモディティ化した自動車保険や火災保険に依存している保険会社にとっては、損益分岐点は依然としてつかみにくいです。公的保険会社3社の合併が提案されているが、新会社が重複する支社を合理化する一方、価格面で31%のシェアを死守するため、積極的なディスカウントが行われる可能性があります。民間のマルチライン・キャリアは、ウェルネス・サービスやロードサイド・アシスタンス・サービスを限界費用でバンドルすることで報復し、純粋なリスク価格の規律を希薄化させる。デジタル専業の参入者は、10-12ベーシス・ポイントの単価で運営される保険契約管理システムを活用することで圧力を強め、ROEを損なうことなくマージンを薄くすることを許しています。再保険者はアンダープライスの長期化を警戒し、すでにキャタストロフ契約コストを4~6%引き上げており、正味支払保険料を圧迫しています。関税の再賦課やソルベンシーの閾値の引き締めがない限り、この抑制は続き、予想CAGRを0.9%削減することになります。

レポートで分析されているその他の促進要因と抑制要因

- デジタル・ファーストのインシュアテック流通がCACを引き下げる

- 気候関連の大災害に対する認識が損害保険を牽引

- ティア3/4タウンにおける普及率の低さ規模の限界

セグメント分析

インド損害保険市場における自動車保険のシェアは38.2%であり、自動車需要の持続と保険料の上限を引き上げた規制改革に支えられています。このセグメントは2025年に15~20%の保険料上昇を達成し、強制カバー規制に組み込まれた価格設定の柔軟性を実証しました。賠償責任保険は、コーポレート・ガバナンス要件の高まりと、2025年までに10兆5,000億米ドルに上ると予測されるサイバー攻撃コストの増大を背景に、CAGR 8.00%で最も急速に拡大した。財物保険と火災保険は産業の拡大や気候変動リスクに対する意識の高まりから恩恵を受けるが、海上保険は国内海運量の低迷により成長が鈍化しています。

政府支援の農作物保険には83億8,000万米ドルの資金が流入しており、保険料の流入を支えています。インフラ投資は1,349億4,000万米ドルに達し、エンジニアリング・カバーの需要は引き続き大きく伸びています。0.18~602万米ドルの保証債に支えられたガス・パイプライン・プロジェクトは、プロジェクト完了のための財務的保証を提供することにより、引受状況をさらに拡大しています。インフラ・プロジェクトに対する公的支出が勢いを維持する中、エンジニアリング保険会社は市場での存在感を強め、拡大するプロジェクト・パイプラインを活用するため、こうした機会をますます活用するようになっています。

インドの損害保険市場では、自動車保険の強制加入と健康保険への関心の高まりが主な要因となって、個人が54.5%のシェアを占めています。この優位性は、保険給付に対する意識の高まりと、政府が健康保険の普及を推進していることに起因します。零細・中小企業(MSMEs)はCAGR 7.00%と最も急成長しているが、これはコンプライアンス・プロセスの合理化、政府のインセンティブ、保険料の手ごろさを高めるデジタル保険料融資の登場が後押ししています。MSMEによるデジタル・ツールやプラットフォームの採用が増加していることも、この成長軌道をさらに後押ししています。大企業は市場のベテラン層であるが、複雑な規制状況の中で、キャプティブ・プログラムやパラメトリック・トリガーを含む先進的なソリューションを求めるようになっています。こうした企業は、複雑なオペレーショナル・リスクに対処するための革新的なリスク管理戦略を求めています。一方、政府機関では、保険料の安定性は確保するもの、保障範囲の広さよりも入札価格を重視する傾向があり、包括的な保障よりもコスト効率を優先することが多いです。

デジタル販売により、保険会社はMSMEのキャッシュフローパターンに合わせて商品をきめ細かく調整することができ、従来の代理店モデルに比べて獲得コストを約3分の1に削減することができます。このアプローチにより、中小企業にとって手頃な保険料が実現し、アクセシビリティが向上します。さらに、コンポジット・ライセンシングの潜在的な変化により、保険会社は生損保商品を融合させることができるようになり、多様な層の顧客の支出シェアを拡大することができます。このような規制の変化は、より統合された顧客中心の保険商品提供への道を開く可能性があります。

インド損害保険市場は、事業分野(自動車、財物火災、その他)、顧客タイプ(個人、零細・中小企業、その他)、流通チャネル(代理店ネットワーク、バンカシュアランス、その他)、保険提供者タイプ(公的セクター損害保険会社、民間セクター損害保険会社、その他)、地域別に区分されています。市場予測は金額(米ドル)で提供されます。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 導入

- 調査の前提条件と市場定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- モータリゼーションの進展と第三者保険加入の義務化

- 政府出資の医療保険制度が損害保険プールを拡大

- デジタル・ファーストのインシュアティブ・ディストリビューションによるCACの低下

- 気候関連の大災害に対する認識が財物保険を促進

- 外国資本と専門知識を開放する100% FDIの上限引き上げ

- IRDAIの「万人のための保険2047」サンドボックスとマイクロ商品の推進

- 市場抑制要因

- 持続的な価格競争によるコンバインド・レシオの高止まり

- Tier3/4の町における普及率の低さが規模を制限

- 新たなサイバーリスクの価格設定が不十分

- NatCatイベントに対する国内再保険キャパシティが限定的

- バリュー/サプライチェーン分析

- 規制状況

- 技術的展望

- ポーターのファイブ・フォース分析

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模・成長予測

- 事業分野別

- 自動車保険

- 損害保険

- 農作物保険

- 海上保険

- 賠償責任保険

- エンジニアリング保険

- 旅行保険

- 顧客タイプ別

- 個人

- 零細・中小企業(MSMEs)

- 大企業

- 政府・公共団体

- 流通チャネル別

- 代理店ネットワーク

- バンカシュアランス

- ブローカー

- ダイレクトインハウスセールス

- デジタル/ウェブ・アグリゲーター

- アフィニティ・チャネル

- 保険会社タイプ別

- 公的保険会社

- 民間損害保険会社

- 単独保険会社

- デジタル専用保険会社

- 地域別-インド

- 北インド

- 南インド

- 東インド

- 西インド

- 中央インド

- 北東インド

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- New India Assurance Co. Ltd.

- ICICI Lombard General Insurance

- Bajaj Allianz General Insurance

- HDFC ERGO General Insurance

- United India Insurance

- Oriental Insurance

- SBI General Insurance

- Tata AIG General Insurance

- Reliance General Insurance

- Cholamandalam MS General

- Kotak Mahindra General

- IFFCO-Tokio General

- Future Generali India Insurance

- Bharti AXA General(now ICICI Lombard)

- Royal Sundaram General

- Go Digit General Insurance

- ACKO General Insurance

- Liberty General Insurance

- Magma HDI General Insurance