|

|

市場調査レポート

商品コード

1693629

インドの乗用車:市場シェア分析、産業動向・統計、成長予測(2025年~2030年)India Passenger Car - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドの乗用車:市場シェア分析、産業動向・統計、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 257 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

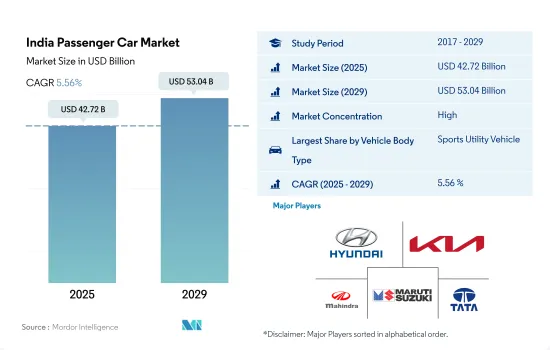

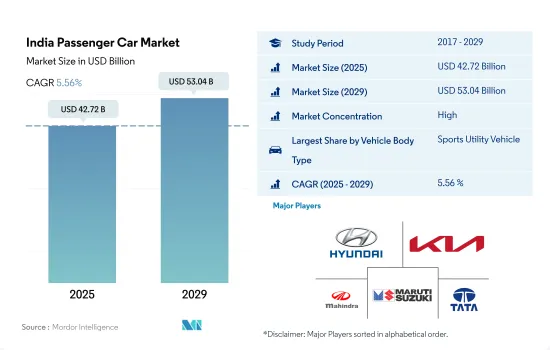

インドの乗用車市場規模は2025年に427億2,000万米ドルと推定・予測され、2029年には530億4,000万米ドルに達し、予測期間(2025-2029年)のCAGRは5.56%で成長すると予測されます。

インドのダイナミックな顧客需要と都市情勢に適応した、乗用車のカスタマイズとイノベーションの高まりを示します。

- インドの乗用車市場は、ハッチバック、セダン、SUV(スポーツ用多目的車)、MPV(多目的車)に分類され、より広範な社会経済動向とライフスタイルの願望を反映して、インドの消費者の多様な嗜好とニーズを洞察することができます。このセグメンテーションは、市場の複雑さと、各車両カテゴリーの成長を促進する要因を浮き彫りにしています。インドの乗用車市場で歴史的に重要な位置を占めてきたハッチバックは、実用的で手頃な価格の効率的なモビリティ・ソリューションを求める初回購入者、中流家庭、都市生活者の共感を呼んでいます。

- インドにおけるハッチバックの人気は、そのコンパクトなサイズに起因しており、混雑した市街地でも機敏に動くことができます。多くのメーカーがハッチバックを提供しているため、消費者は価格、機能、性能の面で幅広い選択肢を享受しています。

- 競争が激化しているにもかかわらず、ハッチバックは市場でかなりのシェアを維持しています。他のセグメントとの競争が激化しているにもかかわらず、ハッチバックはその多用途性と経済性により大きな市場シェアを維持しています。SUVは最近、人気が急上昇し、インドの乗用車市場で最も急成長しているセグメントとなりました。SUVへのシフトは、高い着座位置、より広い室内、安全性の高さなど、さまざまな要因が絡み合っています。さらに、コンパクト、サブコンパクトモデルからミッドサイズ、フルサイズのオプションまで、幅広いSUVが用意されているため、ほぼすべての予算とライフスタイルの要件に適合するSUVが確保されています。

インドの乗用車市場の動向

政府の取り組みと厳格な規制がインドの電気自動車市場の急成長を牽引

- インドの電気自動車(EV)市場は成長段階にあり、政府が公害対策戦略を積極的に策定しています。2015年に開始されたFame Indiaスキームは、自動車の電動化を推進する上で極めて重要な役割を果たしました。その成功を受けて、2022年4月まで実施されるフェイム・フェーズ2は、特に2021年のEV販売をさらに強化し、政府はバッテリー容量が15kWhまでの電気自動車に1万インドルピー(約1,000万円)の補助金を提供しています。

- インド全土の州政府は、内燃機関(ICE)バスからの移行を目指し、電気バスを導入するケースが増えています。この動きは、運行コストを削減するだけでなく、二酸化炭素排出を抑制し、大気の質を改善します。注目すべき動きとして、デリー政府は2021年3月に300台の新型低床電気(AC)バスの調達を許可し、そのうち100台は2022年1月に道路に投入されました。こうした取り組みにより、2022年のインドにおける電気商用車の需要は2021年比で62.58%と大幅に急増しました。

- 電気自動車の需要は、政府の厳しい基準導入に後押しされ、ここ最近急増しています。2021年8月、インド政府は車両スクラップ政策を発表し、年式に関係なく汚染車両や不適合車両を段階的に廃止することを目標としました。この政策は2024年までに実施されることになっており、消費者を電気自動車に誘導しています。さらに政府は、2030年までにインドの全自動車の30%を電動化するという野心的な目標を掲げています。こうした取り組みにより、インドでは2024年から2030年にかけて電気自動車の販売が促進される見通しです。

インドの乗用車産業の概要

インドの乗用車市場はかなり統合されており、上位5社で91.48%を占めています。同市場の主要企業は以下の通り。 Hyundai Motor India Limited, Kia Corporation, Mahindra & Mahindra Limited, Maruti Suzuki India Limited and Tata Motors Limited(アルファベット順)

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月のアナリストサポート

目次

第1章 エグゼクティブサマリーと主な調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 人口

- 一人当たりGDP

- 自動車購入のための消費者支出(cvp)

- インフレ率

- 自動車ローン金利

- シェアライド

- 電化の影響

- EV充電ステーション

- バッテリーパック価格

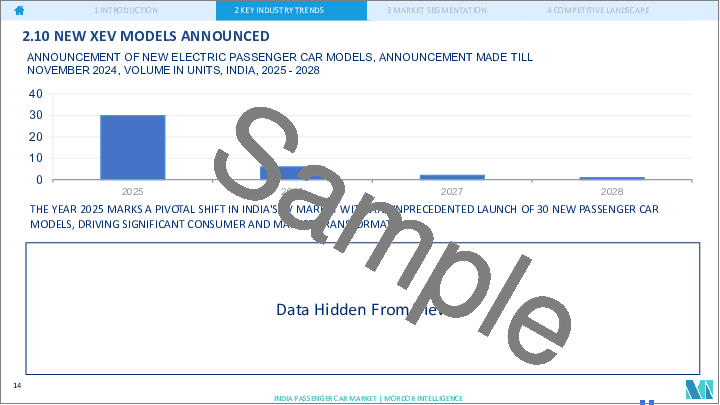

- Xev新モデル発表

- 中古車販売

- 燃料価格

- OEM生産統計

- 規制の枠組み

- バリューチェーンと流通チャネル分析

第5章 市場セグメンテーション

- 車両構成

- 乗用車

- ハッチバック

- 多目的車

- セダン

- SUV

- 乗用車

- 推進タイプ

- ハイブリッド車と電気自動車

- 燃料カテゴリー別

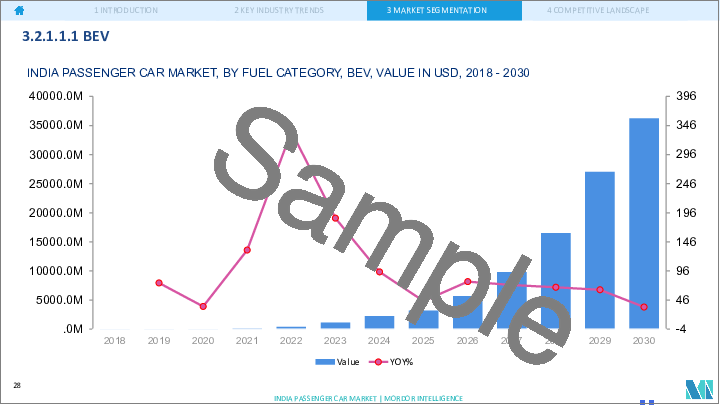

- BEV

- FCEV

- HEV

- PHEV

- ICE

- 燃料カテゴリー別

- 天然ガス

- ディーゼル

- ガソリン

- LPG

- ハイブリッド車と電気自動車

第6章 競合情勢

- 主要な戦略動向

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Honda Cars India Limited

- Hyundai Motor India Limited

- Kia Corporation

- Mahindra & Mahindra Limited

- Maruti Suzuki India Limited

- MG Motor India Private Limited

- Nissan Motor India Pvt. Ltd.

- Renault India Pvt. Ltd.

- Tata Motors Limited

- Toyota Kirloskar Motor Pvt. Ltd.

- Volkswagen AG

- Skoda Auto Volkswagen India Pvt. Ltd.

第7章 CEOへの主な戦略的質問

第8章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク

- 世界のバリューチェーン分析

- 市場力学(DROs)

- 情報源と参考文献

- 図表一覧

- 主要洞察

- データパック

- 用語集

The India Passenger Car Market size is estimated at 42.72 billion USD in 2025, and is expected to reach 53.04 billion USD by 2029, growing at a CAGR of 5.56% during the forecast period (2025-2029).

Indicates the growing customization and innovation in passenger cars, adapting to India's dynamic consumer demands and urban landscape

- The Indian passenger car market, categorized into hatchbacks, sedans, SUVs (sport utility vehicles), and MPVs (multi-purpose vehicles), offers insights into the diverse preferences and needs of Indian consumers, reflecting broader socio-economic trends and lifestyle aspirations. This segmentation underscores the market's intricacy and the drivers fueling growth in each vehicle category. Hatchbacks, historically pivotal in the Indian passenger car market, resonate with first-time buyers, middle-class families, and urban dwellers seeking practical, affordable, and efficient mobility solutions.

- Hatchbacks' popularity in India stems from their compact size, making them agile on congested city streets, as well as their relatively lower ownership and maintenance costs. With a plethora of manufacturers offering hatchbacks, consumers enjoy a wide array of choices in terms of pricing, features, and performance.

- Despite the intensifying competition, hatchbacks retain a substantial share of the market. Despite the growing competition from other segments, hatchbacks hold a significant market share due to their versatility and economic viability. SUVs have recently witnessed a meteoric rise in popularity, becoming the fastest-growing segment in the Indian passenger car market. The shift toward SUVs is driven by a combination of factors, including a growing preference for higher seating positions, more spacious interiors, and perceived safety advantages. Moreover, the broad spectrum of SUVs available, from compact and subcompact models to mid-size and full-size options, ensures an SUV to suit almost every budget and lifestyle requirement.

India Passenger Car Market Trends

Government initiatives and stringent norms drive rapid growth in the electric vehicle market in India

- India's electric vehicle (EV) market is in a growth phase, with the government actively formulating strategies to combat pollution. The Fame India scheme, launched in 2015, has played a pivotal role in driving vehicle electrification. Building on its success, Fame Phase 2, active till April 2022, further bolstered EV sales, especially in 2021, with the government offering subsidies like INR 10,000 grants for electric cars with battery capacities up to 15 kWh.

- State governments across India are increasingly incorporating electric buses into their fleets, aiming to transition from internal combustion engine (ICE) buses. This move not only cuts operational costs but also curbs carbon emissions and improves air quality. In a notable move, the Delhi government greenlit the procurement of 300 new low-floor electric (AC) buses in March 2021, with 100 of them hitting the roads in January 2022. These initiatives contributed to a significant 62.58% surge in demand for electric commercial vehicles in India in 2022 over 2021.

- The demand for electric cars has surged in recent times, driven by the government's introduction of stringent norms. In August 2021, the Indian government unveiled the Vehicle Scrappage Policy, targeting the phasing out of polluting and unfit vehicles, irrespective of their age. This policy, set to be implemented by 2024, is steering consumers toward electric cars. Additionally, the government has set an ambitious target of having 30% of all cars in India electrified by 2030. These initiatives are poised to propel electric car sales during the 2024-2030 period in India.

India Passenger Car Industry Overview

The India Passenger Car Market is fairly consolidated, with the top five companies occupying 91.48%. The major players in this market are Hyundai Motor India Limited, Kia Corporation, Mahindra & Mahindra Limited, Maruti Suzuki India Limited and Tata Motors Limited (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 Population

- 4.2 GDP Per Capita

- 4.3 Consumer Spending For Vehicle Purchase (cvp)

- 4.4 Inflation

- 4.5 Interest Rate For Auto Loans

- 4.6 Shared Rides

- 4.7 Impact Of Electrification

- 4.8 EV Charging Station

- 4.9 Battery Pack Price

- 4.10 New Xev Models Announced

- 4.11 Used Car Sales

- 4.12 Fuel Price

- 4.13 Oem-wise Production Statistics

- 4.14 Regulatory Framework

- 4.15 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD and Volume, Forecasts up to 2029 and analysis of growth prospects)

- 5.1 Vehicle Configuration

- 5.1.1 Passenger Cars

- 5.1.1.1 Hatchback

- 5.1.1.2 Multi-purpose Vehicle

- 5.1.1.3 Sedan

- 5.1.1.4 Sports Utility Vehicle

- 5.1.1 Passenger Cars

- 5.2 Propulsion Type

- 5.2.1 Hybrid and Electric Vehicles

- 5.2.1.1 By Fuel Category

- 5.2.1.1.1 BEV

- 5.2.1.1.2 FCEV

- 5.2.1.1.3 HEV

- 5.2.1.1.4 PHEV

- 5.2.2 ICE

- 5.2.2.1 By Fuel Category

- 5.2.2.1.1 CNG

- 5.2.2.1.2 Diesel

- 5.2.2.1.3 Gasoline

- 5.2.2.1.4 LPG

- 5.2.1 Hybrid and Electric Vehicles

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 Honda Cars India Limited

- 6.4.2 Hyundai Motor India Limited

- 6.4.3 Kia Corporation

- 6.4.4 Mahindra & Mahindra Limited

- 6.4.5 Maruti Suzuki India Limited

- 6.4.6 MG Motor India Private Limited

- 6.4.7 Nissan Motor India Pvt. Ltd.

- 6.4.8 Renault India Pvt. Ltd.

- 6.4.9 Tata Motors Limited

- 6.4.10 Toyota Kirloskar Motor Pvt. Ltd.

- 6.4.11 Volkswagen AG

- 6.4.12 Skoda Auto Volkswagen India Pvt. Ltd.

7 KEY STRATEGIC QUESTIONS FOR VEHICLES CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms