|

市場調査レポート

商品コード

1689851

米国の自動車保険:市場シェア分析、産業動向・統計、成長予測(2025~2030年)US Motor Insurance - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国の自動車保険:市場シェア分析、産業動向・統計、成長予測(2025~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

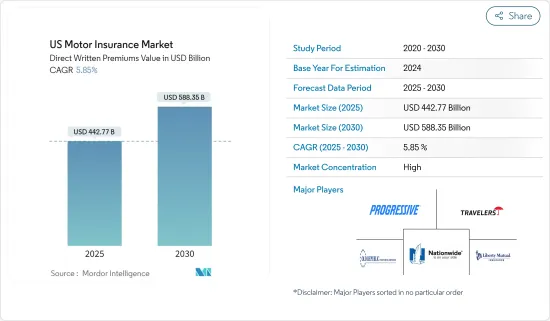

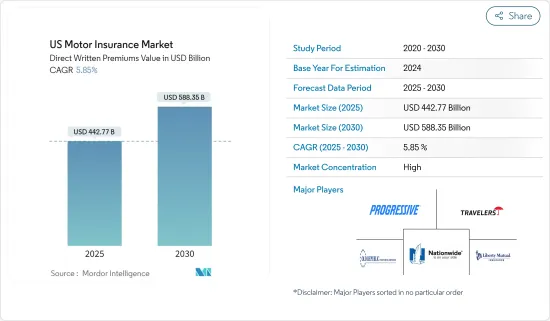

米国の自動車保険市場規模(直接収入保険料ベース)は、2025年の4,427億7,000万米ドルから2030年には5,883億5,000万米ドルに成長し、予測期間(2025~2030年)のCAGRは5.85%となる見込みです。

米国の保険産業では、損害保険部門が保険料の約51%を占めています。自律走行車(AV)革命が個人所有から共有モビリティへの根本的な転換をもたらす可能性が高いため、自動車部門は大きな変化に直面しています。このような自動車産業の劇的な再編成は、保険、都市計画、インフラ、サプライチェーンマネジメントなど、他のセグメントにも広範囲に影響を及ぼすに違いないです。低成長・低収益の状況に対処するため、損害保険会社はイノベーションとディスラプションに注力し、テレマティクス、モノのインターネット(IoT)、ブロックチェーンなどの新しい技術開発に強い関心を示しています。

米国の自動車保険市場動向

自動車登録台数の増加

2018年の軽自動車新規登録台数は約1,720万台で、米国は軽自動車新規登録台数ベースで世界最大級の自動車市場です。2016年に世界で生産された乗用車7,050万台のうち、米国で生産されたのは300万台に満たないです。米国は日本、メキシコ、カナダなどさまざまな国から大量の自動車を輸入しているが、国内での乗用車組立台数は2009年の約220万台から2016年には400万台弱に増加しました。米国で輸入車を販売している主要自動車メーカーはToyotaとBMWです。軽量車両の需要が増加しているため、この動向は今後も続くと予想されます。

新興経済諸国におけるフィンテック導入

Fintechが米国の金融セクタを変革していることは明らかです。フィンテックは、人々の融資、投資、ローンの選択、新興企業への資金提供、さらには保険の購入方法を急速に変えつつあります。米国企業は2010~2016年にかけて最大のフィンテック投資を集めており、これは米国におけるフィンテックサービスの明確なニーズを示しています。2017年には、保険が2番目に人気のフィンテックサービスとなりました。インシュアテック企業は、デザイン、技術、柔軟なサービスを活用し、従来の保険会社の枠を超えた、消費者にとって魅力的な医療保険を目指しています。

米国の自動車保険産業概要

本レポートでは、米国の自動車保険市場に参入している主要企業を取り上げています。上位5社で50%以上のシェアを占めているため、市場は統合されています。米国では自動車保険への加入が義務付けられており、自動車販売台数の増加も相まって、予測期間中の自動車保険市場の牽引役となることが予想されます。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヵ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査想定と市場定義

- 調査範囲

第2章 調査手法

- 調査の枠組み

- 二次調査

- 一次調査

- データの三角測量と洞察の生成

第3章 エグゼクティブサマリー

第4章 市場洞察

- 市場概要

- 市場の促進要因

- 市場抑制要因

- 産業の魅力-ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手・消費者の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- さまざまな商用車車両とその保険内容に関する洞察

- 自動車保険市場における技術導入に関する洞察(乗車オプション、アフターセールス、クレーム処理、その他市場開拓など)

- 地域による保険料の差異とオペレーションコストに関する考察

- 各種政府規制に関する洞察

- COVID-19が市場に与える影響

第5章 市場セグメンテーション

- 車種別

- 商用車

- 乗用車保険

- 貨物自動車保険

- その他・特殊車両保険

- 個人保険

- 商用車

- 契約内容別

- 第三者賠償責任

- 一部補償

- 総合保険

- 流通チャネル別

- 代理店

- ブローカー

- オンライン

- 銀行

- その他

第6章 競合情勢

- 市場集中度概要

- 企業プロファイル

- Progressive Corp.

- Travelers Companies Inc.

- Old Republic International Corp.

- Liberty Mutual

- Nationwide Mutual Group

- Berkshire Hathaway Inc.

- Zurich Insurance Group

- Auto-Owners Insurance Co.

- Marsh & Mc Lennan Company

- Arthur J Gallagher & Co.

- Hub International

- Brown & Brown Inc

- Acrisure*

第7章 市場機会と今後の動向

第8章 出版社について

The US Motor Insurance Market size in terms of direct written premiums value is expected to grow from USD 442.77 billion in 2025 to USD 588.35 billion by 2030, at a CAGR of 5.85% during the forecast period (2025-2030).

The non-life insurance segment accounts for approximately 51% of the premiums in the United States insurance industry. The auto sector faces significant change as the autonomous vehicle (AV) revolution likely brings a fundamental shift from personal ownership to shared mobility. This dramatic reshaping of the auto industry is bound to have far-reaching effects on other sectors, including insurance, urban planning and infrastructure, and supply chain management. To manage the low-growth, low-profit, non-life insurers have focused on innovation and disruption, demonstrating a strong interest in new technological developments, including telematics, the Internet of Things (IoT), and blockchain.

US Motor Insurance Market Trends

Increase in Motor vehicles registration:

At about 17.2 million new light-vehicle registrations in 2018, the United States is one of the biggest car markets in the world based on the number of new light-vehicle registrations. Nevertheless, fewer than three million vehicles were manufactured in the United States of the 70.5 million passenger cars manufactured worldwide in 2016. While the United States imports large quantities of vehicles from different countries, such as Japan, Mexico, and Canada, passenger car assembly in the country increased from about 2.2 million units produced in 2009 to just under 4 million units in 2016. Toyota and BMW are the leading carmakers selling imported cars in the United States. This trend is expected to continue as there is an increase in demand for lightweight vehicles.

Fintech adoption in developed economies:

Fintech is transforming the US financial sector is stating the obvious. It is rapidly transforming how people lend, invest, opt for loans, fund start-ups and even buy insurance. American companies have attracted the biggest fintech investments from 2010 - 2016, which indicates a clear need for fintech services in the United States. In 2017, insurance became the second-most popular fintech service. InsurTech companies are leveraging design, technology, and flexible services to make health insurance more appealing to consumers - something that would be beyond the purview of the traditional insurers.

US Motor Insurance Industry Overview

The report covers the major players operating in the US Motor Insurance Market. The market is Consolidates due to the top 5 companies hold more than 50% market share. The mandatory requirement for a vehicle to be insured across the united states, coupled with the estimated increased number of sales of vehicles, is expected to drive the motor insurance market during the forecast period.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumption And Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

- 2.1 Research Framework

- 2.2 Secondary Research

- 2.3 Primary Research

- 2.4 Data Triangulation & Insight Generation

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.3 Market Restraints

- 4.4 Industry Attractiveness - Porter's Five Forces Analysis

- 4.4.1 Threat of New Entrants

- 4.4.2 Bargaining Power of Buyers/Consumers

- 4.4.3 Bargaining Power of Suppliers

- 4.4.4 Threat of Substitute Products

- 4.4.5 Intensity of Competitive Rivalry

- 4.5 Insights on Different Commercial Vehicle Fleet and their Insurance Coverage Offered

- 4.6 Insight on Technological Adoption in Motor Insurance Market (Ride Hiring Options, Aftersales, Claims Handling, and other such Developments

- 4.7 Insights into Premium Variance by Region and Operations Costs

- 4.8 Insights into Various Government Regulations

- 4.9 Impact of COVID-19 on the Market

5 MARKET SEGMENTATION

- 5.1 By Vehicle Type

- 5.1.1 Commercial

- 5.1.1.1 Passenger-Carrying Vehicle Insurance

- 5.1.1.2 Goods-Carrying Vehicle Insurance

- 5.1.1.3 Miscellaneous and Special Vehicle Insurance

- 5.1.2 Personal

- 5.1.1 Commercial

- 5.2 By Policy Coverage

- 5.2.1 Third-Party Liability

- 5.2.2 Partial Coverage

- 5.2.3 Comprehensive Insurance

- 5.3 By Distribution Channel

- 5.3.1 Agents

- 5.3.2 Brokers

- 5.3.3 Online

- 5.3.4 Banks

- 5.3.5 Other Distribution Channels

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration Overview

- 6.2 Company Profiles

- 6.2.1 Progressive Corp.

- 6.2.2 Travelers Companies Inc.

- 6.2.3 Old Republic International Corp.

- 6.2.4 Liberty Mutual

- 6.2.5 Nationwide Mutual Group

- 6.2.6 Berkshire Hathaway Inc.

- 6.2.7 Zurich Insurance Group

- 6.2.8 Auto-Owners Insurance Co.

- 6.2.9 Marsh & Mc Lennan Company

- 6.2.10 Arthur J Gallagher & Co.

- 6.2.11 Hub International

- 6.2.12 Brown & Brown Inc

- 6.2.13 Acrisure*