|

市場調査レポート

商品コード

1693884

非乳製品ミルク:市場シェア分析、産業動向と統計、成長予測(2025~2030年)Non-Dairy Milk - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 非乳製品ミルク:市場シェア分析、産業動向と統計、成長予測(2025~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 392 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

概要

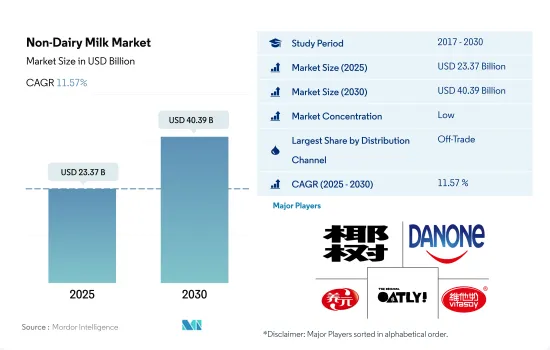

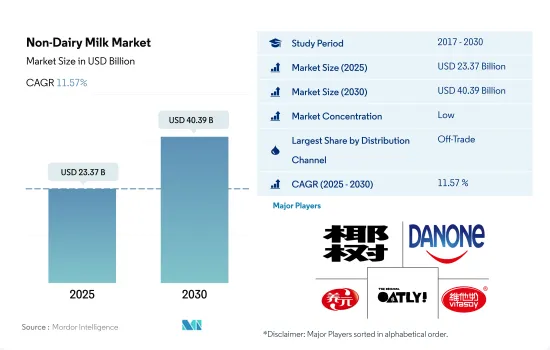

非乳製品ミルク市場規模は2025年に233億7,000万米ドルと推定・予測され、2030年には403億9,000万米ドルに達し、予測期間(2025~2030年)のCAGRは11.57%で成長すると予測されます。

大手小売チェーンによる拡大により、これらのチャネルを通じた売上が増加しています。

- レビュー期間中(2017~2022年)、世界のオフトレード小売業が小売業全体を支配しました。2022年には、消費者の満足度がこれらの小売業者に関連する主要な要因であることが観察されました。消費者は、植物性ミルクを購入する際に得られるより大きな利便性と快適さのために、取引外小売に強く魅了されています。2022年、植物性ミルクの世界流通チャネルは2021年から6.84%の成長を観察しました。

- 地域別では、アジア太平洋が最大で、商業外流通チャネル全体で48.73%のシェアを占めています。アジア太平洋では、オフチャネルは植物性ミルクを様々な価格(低価格、中価格、高価格)で提供しています。オートミールは2022年には平均価格 2.55米ドルで販売されました。植物性ミルクが様々な価格で入手可能であることは、消費者の購買力を促進します。

- オントレードの小売業者は、無糖、チョコレート、バニラなどのさまざまなフレーバーを含む、多様な植物性ミルクを提供することに注力しています。さまざまなフレーバーを提供しているにもかかわらず、これらの小売業者は消費者に製品の詳細(使用されている原料、使用されている種子など)といった完全な情報を提供することができないです。その結果、消費者は植物性ミルク飲料を取引外の形態で購入しています。2022年、欧州は7.41%のシェアを占め、オントレードチャネルで最も急成長している地域と考えられています。

- 2018~2022年にかけて、オフトレードモードでは、専門店が消費者に製品に関するより高い可視性を提供するため、大きな需要を獲得しました。植物性ミルクに対する需要の高まりを考慮すると、世界の流通は2022~2025年にかけて24.7%成長すると予想されます。

非乳製品ミルクの一人当たりの消費量が多いアジア太平洋が市場をリードし、次いで欧州が続き、この2地域が世界の数量シェアの75%を占めています。

- 世界の植物性ミルク産業は、世界の健康志向の消費者数の増加に牽引され、2022年には2021年比で2.83%の成長を示しました。2022年、植物性ミルクの一人当たり消費量は1.28kgに達しました。植物性ミルク市場の人気ブランドには、Oatly、Minor Figures、Alpro、Califia Farmsなどがあります。

- アジア太平洋では、植物性ミルクは様々な用途に広く利用されています。2022年には、オートミールがこの地域の消費者の間で動物性ミルクの代用品として好まれるようになりました。特にオーストラリアは、植物性ミルクセグメントで著しい成長を遂げました。2022年には人口の30%が過敏性腸症候群(IBS)と診断されることから、水溶性食物繊維を含むことで知られるオートミルクはIBSや便秘の緩和をもたらすとして求められるようになりました。

- 北米では、植物性ミルクは健康飲料として、特に健康志向の高い人々を中心にかなりの割合で消費されています。オーツミルクは動物性ミルクに比べて脂肪分が少ないため、カロリー不足の食生活を送っている人々に支持されています。さらに、オートミルクは乳糖不耐症の人のための乳糖不使用の代替品です。この地域の2022年の非乳製品ミルクの一人当たり消費量は3.23kgでした。

- 予測期間中、植物性ミルクの利点に対する認識の高まりにより、植物性ミルクの需要は引き続き5.78%増加すると推定されます。さらに、植物性ミルクセグメントでは、消費者が革新的なフレーバーを好むようになると予想されます。

世界の非乳製品ミルク市場動向

ミルクアレルギーの有病率の増加、多様な選択肢の利用可能性、健康的でサステイナブル食品選択に対する消費者の嗜好の変化が植物性ミルクの消費を促進しています。

- 植物性ミルクは、すべての乳製品代替品の中で世界的に最も消費量の多いカテゴリーです。豆乳、アーモンドミルク、オートミールは非常に人気があり、ミルクアレルギーの有病率の増加により、2022年には植物性ミルク全体の消費量の50%以上のシェアを占めています。豆乳はビタミン、タンパク質、カリウムの豊富な供給源であり、ミルクよりも低カロリーです。栄養価が高いため、乳製品の理想的な代替品と考えられています。

- 植物性ミルクの人気は過去10年間で急上昇しました。欧州では、約54%の消費者が植物性ミルクを好んで飲んでいます。しかし、このような飲料は様々な文化圏で何世紀にもわたって飲まれてきました。例えば、ホルチャータ・デ・チュファとして知られるタイガーナッツのミルクは、スペインでは国民的な飲み物として人気があります。植物性ミルクは家庭の主食となり、もはや菜食主義者やベジタリアンだけが飲むものではなくなりました。実際、欧州の消費者の43%が乳製品や乳製品代替品を購入しています。

- 米国では半数近く(47%)が植物性ミルクを常飲しており、ミレニアル世代とジェネレーションX世代では56%に増加します。乳糖不耐症の増加、健康的な食品への嗜好の変化、サステイナブル原料調達などの要因が、消費者の選択に影響を与えています。米国では、Z世代の約40%、ミレニアル世代の38%、X世代の34%、ベビーブーム世代の21%が、サステイナブル原料調達のために植物性ミルクを消費しています。

非乳製品ミルク産業概要

非乳製品ミルク市場は細分化されており、上位5社で33.18%を占めています。この市場の主要企業は、Coconut Palm Group、Danone SA、Hebei Yangyuan Zhihui Beverage、Oatly Group AB、Vitasoy International Holdings Ltdなどがあります。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 エグゼクティブサマリーと主要調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 一人当たり消費量

- 原料/商品生産

- 代替乳製品-原料生産

- 規制の枠組み

- オーストラリア

- カナダ

- 中国

- フランス

- ドイツ

- インド

- イタリア

- 日本

- メキシコ

- 韓国

- 英国

- 米国

- バリューチェーンと流通チャネル分析

第5章 市場セグメンテーション

- 製品タイプ

- アーモンドミルク

- カシューミルク

- ココナッツミルク

- ヘーゼルナッツミルク

- ヘンプミルク

- オートミルク

- 豆乳

- 流通チャネル

- オフトレード

- コンビニエンスストア

- オンライン小売

- 専門小売店

- スーパーマーケットとハイパーマーケット

- その他(倉庫クラブ、ガソリンスタンドなど)

- オントレード

- オフトレード

- 地域

- アフリカ

- 製品タイプ別

- 流通チャネル別

- エジプト

- ナイジェリア

- 南アフリカ

- その他のアフリカ

- アジア太平洋

- 製品タイプ別

- 流通チャネル別

- オーストラリア

- 中国

- インド

- インドネシア

- 日本

- マレーシア

- ニュージーランド

- パキスタン

- 韓国

- その他のアジア太平洋

- 欧州

- 製品タイプ別

- 流通チャネル別

- ベルギー

- フランス

- ドイツ

- イタリア

- オランダ

- ロシア

- スペイン

- トルコ

- 英国

- その他の欧州

- 中東

- 製品タイプ別

- 流通チャネル別

- バーレーン

- クウェート

- オマーン

- カタール

- サウジアラビア

- アラブ首長国連邦

- その他の中東

- 北米

- 製品タイプ別

- 流通チャネル別

- カナダ

- メキシコ

- 米国

- その他の北米

- 南米

- 製品タイプ別

- 流通チャネル別

- アルゼンチン

- ブラジル

- その他の南米

- アフリカ

第6章 競合情勢

- 主要な戦略的動き

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Blue Diamond Growers

- Califia Farms LLC

- Coconut Palm Group Co. Ltd

- Danone SA

- Hebei Yangyuan Zhihui Beverage Co. Ltd

- Nestle SA

- Oatly Group AB

- Sanitarium Health and Wellbeing Company

- Saputo Inc.

- The Alnatura Produktions-und Handels GmbH

- The Hain Celestial Group Inc.

- Vitasoy International Holdings Ltd

第7章 CEOへの主要戦略的質問

第8章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク

- 世界のバリューチェーン分析

- 市場力学(DROs)

- 情報源と参考文献

- 図表一覧

- 主要な洞察

- データパック

- 用語集

目次

Product Code: 50000755

The Non-Dairy Milk Market size is estimated at 23.37 billion USD in 2025, and is expected to reach 40.39 billion USD by 2030, growing at a CAGR of 11.57% during the forecast period (2025-2030).

Growing expansion by leading retail chains resulting in higher sales through these channels.

- Global off-trade retailing dominated the overall retail space during the review period (2017-2022). In 2022, it was observed that consumer satisfaction was the major factor associated with these retailers. Consumers are highly fascinated by off-trade retailing due to the greater convenience and comfort they get during purchasing plant-based milk. In 2022, the global distribution channel for plant-based milk observed a growth of 6.84% from 2021.

- By region, Asia-Pacific is marked as the largest region, which holds a share of 48.73% in the overall off-trade distribution channels. In the Asia-Pacific region, off-trade channels offer plant-based milk at varied prices (low, medium, and high). Oat milk was sold at an average price of USD 2.55 in 2022. The availability of plant-based milk at varied prices also promotes the buying power among consumers as they can purchase the products that suit their affordability parameters.

- On-trade retailers are focusing on providing a variety of plant-based milk, including different flavors, such as unsweetened, chocolate, and vanilla. Despite offering different flavors, these retailers cannot provide complete information such as product specifics (ingredient used, seed used, and others) to consumers. As a result, consumers purchase plant-based milk beverages through off-trade modes. In 2022, Europe was considered the fastest-growing region for on-trade channels as they held a share of 7.41%.

- Between 2018 and 2022, under the off-trade mode, specialty stores gained significant demand as they offered higher visibility about the product to consumers. Considering the rising demand for plant-based milk, global distribution is expected to grow by 24.7% in 2025 from 2022.

With a larger per capita consumption of non-dairy milk, Asia-Pacific leads the market, followed by Europe, with the two regions occupying 75% of volume share globally

- The global plant-based milk industry witnessed a growth of 2.83% in 2022 compared to 2021, driven by the increasing number of health-conscious consumers worldwide. In 2022, the per capita consumption of plant-based milk reached 1.28 kg. Popular brands in the plant-based milk market include Oatly, Minor Figures, Alpro, and Califia Farms.

- In Asia-Pacific, plant-based milk has wide usage for various purposes. In 2022, oat milk emerged as the preferred substitute for animal-based milk among consumers in this region. Australia, in particular, experienced significant growth in the plant-based milk sector. With 30% of the population diagnosed with irritable bowel syndrome (IBS) in 2022, oat milk, known for its soluble fiber content, became sought after as it offers relief for IBS and constipation.

- In North America, plant-based milk is consumed as a healthy beverage by a significant portion of the population, particularly health-conscious individuals. Oat milk, with its lower fat content compared to animal-based milk, is favored by those following calorie deficit plans. Additionally, oat milk is a lactose-free alternative for individuals with lactose intolerance. The per capita consumption of non-dairy milk in this region was 3.23 kg in 2022.

- During the forecast period, it is estimated that the demand for plant-based milk will continue to rise by 5.78% due to increasing awareness of its benefits. Furthermore, consumers are expected to show a preference for innovative flavors in the plant-based milk segment.

Global Non-Dairy Milk Market Trends

The increasing prevalence of milk allergies, the availability of a wide variety of options, and changing consumer preferences for healthy and sustainable food choices are driving the consumption of plant-based milk

- Plant-based milk is the highest-consumed category among all dairy alternatives globally. Soy milk, almond milk, and oat milk are highly popular and collectively had more than 50% share in the overall plant milk consumption in 2022 due to the increasing prevalence of milk allergies, thus driving the demand for plant-based milk globally. Soy milk is a rich source of vitamins, proteins, and potassium and has a lower calorie content than cow's milk. Due to its high nutrient content, it is considered an ideal substitute for dairy products.

- The popularity of plant milk skyrocketed over the past decade. About 54% of consumers prefer plant-based milk in Europe. However, such drinks have been consumed for centuries in various cultures. For example, tiger nut milk, known as horchata de chufa, is a popular national drink in Spain. Plant milk has become a household staple and is no longer consumed exclusively by vegans and vegetarians. In fact, 43% of European consumers now purchase dairy and dairy alternatives.

- Nearly half of the US population (47%) consumes plant-based milk regularly, which increases to 56% in the Millennial and Generation X age groups. Factors such as growing lactose intolerance, changing preference toward healthy food, and sustainable ingredient sourcing influence consumer choice. In the United States, about 40% of Generation Z, 38% of Millennials, 34% of Generation X, and 21% of Baby Boomers consume plant-based milk due to sustainably sourced ingredients.

Non-Dairy Milk Industry Overview

The Non-Dairy Milk Market is fragmented, with the top five companies occupying 33.18%. The major players in this market are Coconut Palm Group Co. Ltd, Danone SA, Hebei Yangyuan Zhihui Beverage Co. Ltd, Oatly Group AB and Vitasoy International Holdings Ltd (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 Per Capita Consumption

- 4.2 Raw Material/commodity Production

- 4.2.1 Dairy Alternative - Raw Material Production

- 4.3 Regulatory Framework

- 4.3.1 Australia

- 4.3.2 Canada

- 4.3.3 China

- 4.3.4 France

- 4.3.5 Germany

- 4.3.6 India

- 4.3.7 Italy

- 4.3.8 Japan

- 4.3.9 Mexico

- 4.3.10 South Korea

- 4.3.11 United Kingdom

- 4.3.12 United States

- 4.4 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD and Volume, Forecasts up to 2030 and analysis of growth prospects)

- 5.1 Product Type

- 5.1.1 Almond Milk

- 5.1.2 Cashew Milk

- 5.1.3 Coconut Milk

- 5.1.4 Hazelnut Milk

- 5.1.5 Hemp Milk

- 5.1.6 Oat Milk

- 5.1.7 Soy Milk

- 5.2 Distribution Channel

- 5.2.1 Off-Trade

- 5.2.1.1 Convenience Stores

- 5.2.1.2 Online Retail

- 5.2.1.3 Specialist Retailers

- 5.2.1.4 Supermarkets and Hypermarkets

- 5.2.1.5 Others (Warehouse clubs, gas stations, etc.)

- 5.2.2 On-Trade

- 5.2.1 Off-Trade

- 5.3 Region

- 5.3.1 Africa

- 5.3.1.1 By Product Type

- 5.3.1.2 By Distribution Channel

- 5.3.1.3 Egypt

- 5.3.1.4 Nigeria

- 5.3.1.5 South Africa

- 5.3.1.6 Rest of Africa

- 5.3.2 Asia-Pacific

- 5.3.2.1 By Product Type

- 5.3.2.2 By Distribution Channel

- 5.3.2.3 Australia

- 5.3.2.4 China

- 5.3.2.5 India

- 5.3.2.6 Indonesia

- 5.3.2.7 Japan

- 5.3.2.8 Malaysia

- 5.3.2.9 New Zealand

- 5.3.2.10 Pakistan

- 5.3.2.11 South Korea

- 5.3.2.12 Rest of Asia Pacific

- 5.3.3 Europe

- 5.3.3.1 By Product Type

- 5.3.3.2 By Distribution Channel

- 5.3.3.3 Belgium

- 5.3.3.4 France

- 5.3.3.5 Germany

- 5.3.3.6 Italy

- 5.3.3.7 Netherlands

- 5.3.3.8 Russia

- 5.3.3.9 Spain

- 5.3.3.10 Turkey

- 5.3.3.11 United Kingdom

- 5.3.3.12 Rest of Europe

- 5.3.4 Middle East

- 5.3.4.1 By Product Type

- 5.3.4.2 By Distribution Channel

- 5.3.4.3 Bahrain

- 5.3.4.4 Kuwait

- 5.3.4.5 Oman

- 5.3.4.6 Qatar

- 5.3.4.7 Saudi Arabia

- 5.3.4.8 United Arab Emirates

- 5.3.4.9 Rest of Middle East

- 5.3.5 North America

- 5.3.5.1 By Product Type

- 5.3.5.2 By Distribution Channel

- 5.3.5.3 Canada

- 5.3.5.4 Mexico

- 5.3.5.5 United States

- 5.3.5.6 Rest of North America

- 5.3.6 South America

- 5.3.6.1 By Product Type

- 5.3.6.2 By Distribution Channel

- 5.3.6.3 Argentina

- 5.3.6.4 Brazil

- 5.3.6.5 Rest of South America

- 5.3.1 Africa

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles (includes Global Level Overview, Market Level Overview, Core Business Segments, Financials, Headcount, Key Information, Market Rank, Market Share, Products and Services, and Analysis of Recent Developments).

- 6.4.1 Blue Diamond Growers

- 6.4.2 Califia Farms LLC

- 6.4.3 Coconut Palm Group Co. Ltd

- 6.4.4 Danone SA

- 6.4.5 Hebei Yangyuan Zhihui Beverage Co. Ltd

- 6.4.6 Nestle SA

- 6.4.7 Oatly Group AB

- 6.4.8 Sanitarium Health and Wellbeing Company

- 6.4.9 Saputo Inc.

- 6.4.10 The Alnatura Produktions- und Handels GmbH

- 6.4.11 The Hain Celestial Group Inc.

- 6.4.12 Vitasoy International Holdings Ltd

7 KEY STRATEGIC QUESTIONS FOR DAIRY AND DAIRY ALTERNATIVE CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms