|

市場調査レポート

商品コード

1940732

中国のトラベルリテール:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)China Travel Retail - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 中国のトラベルリテール:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

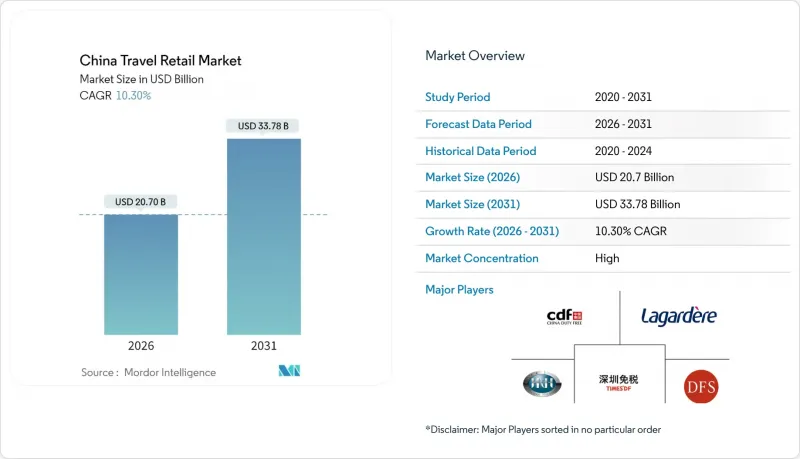

2026年の中国旅行小売市場規模は207億米ドルと推定され、2025年の187億7,000万米ドルから成長が見込まれます。

2031年までの予測では337億8,000万米ドルに達し、2026年から2031年にかけてCAGR10.3%で拡大する見通しです。

この拡大は、国内可処分所得の増加、免税政策の自由化、そして従来は海外で購入していた高級品に対する旅行者の需要の高まりに起因しています。また、空港、クルーズターミナル、鉄道ハブへの継続的な投資により移動時間が短縮され、小売拠点が拡大していることもこの分野の成長に寄与しています。デジタル決済の普及により、訪中観光客の決済障壁が解消された一方、政策支援を受けた都心部での免税店展開により、入国港以外でも高級品が購入可能となりました。最後に、集中した競合環境により、主要事業者は従来の出発ゲートをはるかに超えたエンゲージメントを可能にするオムニチャネルプラットフォームを展開する規模を獲得しています。

中国トラベルリテール市場の動向と洞察

海外免税枠の拡大と海南自由貿易港政策

海南島における免税ショッピングの上限額は、現在1人あたり10万元(13,697.8米ドル)となっており、この上限額が同島を国内の高級品購入拠点として確固たる地位に押し上げています。2023年には数百万人の買い物客がワンストップ休暇型購買を享受し、小売売上高は前年比25.4%増の437億6,000万元(59億9,000万米ドル)に達しました。同省では自宅配送など新たな履行オプションの試験運用を継続し、商品引き換え期間の延長と混雑緩和を図っています。海口国際免税複合施設の建設が進行中であり、ブロックC世界のビューティープラザの展開も進められていることから、当局が販売チャネルの多様化に引き続き注力していることが伺えます。他地域の政策立案者もこの青写真を注視していますが、同様の取り組みを実現するには、同等のインフラと支援的な税制が不可欠です。

コロナ後の国内・国際旅客数の回復

2024年、中国の国内旅客輸送量は堅調な成長を示し、パンデミック前の水準を上回りました。一方、国際旅客輸送量も大幅な回復を見せ、2019年比で著しい回復を達成しました。これは旅行需要の増加と規制緩和に支えられた中国航空業界の力強い復活を浮き彫りにしています。政府のビザ免除プログラムは現在38カ国をカバーし、54カ国に対してはより長いトランジットを許可しており、これにより祝祭期間中の外国人入国者数が22.9%増加しました。2019年の中国人海外旅行者の消費額は1,338億米ドルに達し、機内や現地小売店で購入可能な体験型商品への顕著なシフトが見られました。一方、訪中観光客数は1億3,200万人に達し、942億米ドルの消費を生み出し、空港の来客数と免税店の売上を回復させました。中国人と外国人双方の購買嗜好に対応した商品展開が可能な事業者には、二重の収益向上が期待できます。

ライセンシング及び免税枠に関する規制変動

2024年12月施行予定の中国新関税法は、事業運営に多大な影響を及ぼす規制変更を導入します。葉巻の免税枠が50本/100本から10本/20本へ縮小されたことは、公衆衛生目標への政府の取り組みを反映しています。さらに、免税還付請求期間が3年に延長されたことで、事業者は対象となる関税の回収期間が長期化し、キャッシュフロー管理の改善が期待されます。しかしながら、これらの措置により、小売業者は新たな規制状況に対応するため、商品構成や数量予測の戦略的見直しが求められます。同時に、eコマース輸入規制の改正により倉庫登録の要件が撤廃され、一部の業務プロセスが効率化されました。一方で、低価格商品への追加関税導入は新たなコスト圧力を生み、オムニチャネル戦略の財務構造を複雑化させています。さらに、各自治体で異なるダウンタウン免税店ライセンシング要件が、コンプライアンス要件の不統一を生み、運営の複雑化や新規店舗開設の遅延を招いております。こうした規制変化に効果的に対応するため、企業は高度な規制分析ツールへの投資や都市横断的な監査チームの設置を優先しております。これらの措置は俊敏性の向上を目的としており、事業者がコンプライアンス要件を厳密に監視し、リスク軽減と新たな機会活用のためのタイムリーな調整を可能にします。

セグメント分析

2025年時点で、香水・化粧品は中国旅行小売市場シェアの36.12%を占め、大半の免税事業者にとって基幹カテゴリーとなっています。このサブセクターは、高い補充頻度、低い輸送複雑性、強いプロモーション弾力性を有しており、こうした特性が景気減速期においても来店客数を維持しています。ワイン・スピリッツ部門は、市場基盤が比較的小さいもの、2031年まで堅調な成長が見込まれています。この拡大は、消費者の洗練化が進み、シングルモルトウイスキー、クラフトジン、ニューワールドワインなどのプレミアム製品への嗜好が高まっていることが要因です。これらの動向は、同分野においてより繊細で高品質な商品を求める消費行動の変化を示しています。旧正月やゴールデンウィーク前には需要が急増します。この時期は贈答文化がピークを迎え、免税価格と国内小売価格の差が拡大するためです。

中国の旅行小売市場におけるワイン・スピリッツ分野は、革新的な小売戦略の導入拡大により、2031年までに大幅な成長が見込まれます。クルーズ船のバーや空港内の厳選テイスティングラウンジでは、体験型試飲を活用して消費者エンゲージメントを高め、販売転換を促進することで、市場の拡大に貢献しています。化粧品ブランドは、中国人の肌色に合わせた色調ラインナップの改良を継続し、空港ラウンジからのリアルタイム購入を促進するため、ライブ配信アンバサダーを活用しています。電子機器、宝飾品、時計は高額商品の免税メリットを享受していますが、その成功は在庫回転率と、国内店舗と同等のアフターサービス保証にかかっています。タバコは政府管理下の定番商品ですが、免税枠の縮小が成長を抑制し、課税対象の限定版商品への購買シフトを促しています。

中国トラベルリテール市場セグメンテーション:製品タイプ別(ファッション・アクセサリー、ワイン・スピリッツ、その他)、流通チャネル別(空港、クルーズ船、その他)、旅行者属性別(ビジネス旅行者、レジャー旅行者、その他)、地域別(華東、華中・華南、その他)。市場予測は金額ベース(米ドル)で提供されます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- オフショア免税枠の拡大と海南自由貿易港政策

- 新型コロナウイルス感染症終息後の国内・国際旅客輸送量の回復

- 中国旅行者における美容・高級品カテゴリーのプレミアム化

- 体験型「デジタル・ヘリテージ」小売デザインが消費を促進

- 超富裕層向けプライベートジェットラウンジ小売業の台頭

- AIを活用したパーソナライゼーションとバーチャルショッピングコンシェルジュ

- 市場抑制要因

- ライセンシング及び割当基準値に関する規制変動性

- マクロ経済の軟調さが任意の高級品支出を抑制

- 都心部の免税店とライブ配信型eコマースによる顧客奪い合い

- ESG反発によるタバコ・アルコール類の棚スペース縮小

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 製品タイプ別

- ファッションおよびアクセサリー

- ワインおよびスピリッツ

- タバコ

- 食品・菓子類

- 香水・化粧品

- その他の製品タイプ(文房具、電子機器、時計、宝飾品など)

- 流通チャネル別

- 空港

- クルーズ船

- 鉄道駅

- その他流通チャネル

- 旅行者の属性別

- ビジネス旅行者

- レジャー旅行者

- 親族訪問(VFR)

- 医療・健康観光旅行者

- 学生旅行者

- 地域別

- 華東地域

- 中国中南部

- 華北地方

- 東北中国

- 中国南西部

- 中国北西部

- 海南省

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- China Tourism Group Duty Free Corporation(CTGDF)

- Shenzhen Duty Free Group Co., Ltd.

- Sunrise Duty Free Co., Ltd.

- Zhuhai Duty Free Group Co., Ltd.

- Hainan Tourism Investment Duty Free Co., Ltd.

- Lagardere Travel Retail China

- DFS Group(China)

- Heinemann Asia Pacific(China)

- Lotte Duty Free China

- King Power Group(HK)Ltd.

- China National Service Corporation(CNSC)Duty Free

- Oriental Duty Free(Qingdao)

- Guangdong Airport Authority Duty Free

- Sanya International Duty Free Shopping Complex

- Bailian Group Duty Free

- Chow Tai Fook Jewellery-Travel Retail

- Estee Lauder Companies-Travel Retail APAC

- Shiseido Travel Retail China

- Pernod Ricard Global Travel Retail China

- Diageo Global Travel Retail China