|

市場調査レポート

商品コード

1906175

中東・アフリカのトラベルリテール市場:市場シェア分析、業界動向、統計、成長予測(2026年~2031年)Middle East And Africa Travel Retail - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 中東・アフリカのトラベルリテール市場:市場シェア分析、業界動向、統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

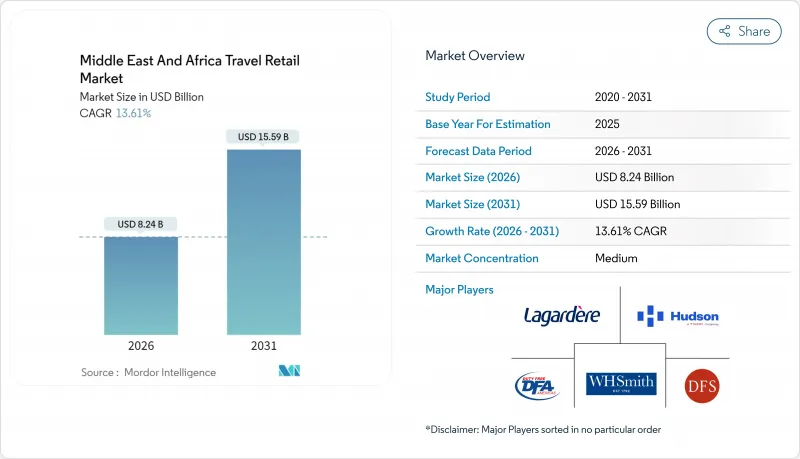

中東・アフリカのトラベルリテール市場は、2025年に72億5,000万米ドルと評価され、2026年の82億4,000万米ドルから2031年までに155億9,000万米ドルに達すると予測されています。

予測期間(2026-2031年)におけるCAGRは13.61%と見込まれます。

観光主導の強力な多様化政策、年間1億2,000万人を超える旅客増を見込む空港容量の拡充、モバイルウォレットの急速な普及が相まって、この成長勢いを支えております。レジャー旅行者の信頼回復、eコマースパートナーシップによる購買意欲の高まり、免税価格優位性による地域住民の国内店舗離れが継続しております。事業者側では、付加価値税(VAT)還付制度やビザ統一協議の進展により、海外訪問客の購買判断が容易になる点も追い風となっております。さらに、アフリカ大陸自由貿易圏(AfCFTA)による域内ビジネス旅行の増加や、流通接点を拡大する紅海クルーズターミナルの計画が追い風となります。中東・アフリカのトラベルリテール市場は、規模の拡大、政策支援、デジタル対応力という独自の組み合わせにより、世界のマクロ経済環境が変動する中でも二桁成長を維持しています。

中東・アフリカのトラベルリテール市場の動向と洞察

GCCハブにおける空港容量の急速な拡大

サウジアラビアはキングサルマン国際空港に300億米ドルを投じ、2030年までに年間旅客数1億2,000万人を達成する計画です。一方ドバイはアルマクトゥーム国際空港の拡張に348億5,000万米ドルを投資し、年間2億6,000万人の旅客対応を目指しています。こうした旗艦プロジェクトは、2025年1月に拡張工事を完了し容量を2倍以上に拡大したリヤドのキングハリド国際空港など、二次空港にも波及しています。新規ターミナルの約15~20%の床面積が小売スペースに充てられ、中東・アフリカのトラベルリテール市場規模が即座に拡大します。開発業者はデジタル棚、クリック&コレクトカウンター、非接触決済端末を事前設置し、テナントが完全な技術対応店舗で開業できるよう支援しています。地域航空当局は2030年までに延べ3億3,000万人の旅客数を目標としており、免税店にとって拡大した固定客層が形成されます。これにより運営会社は利益率を保護する長期リース契約を交渉可能となり、自律型ブティックなどの新業態試験導入も実現します。したがって、この開発計画は予測可能な店舗面積の拡大をもたらし、中東・アフリカのトラベルリテール市場の持続的な収益増加を直接支えることになります。

中東・アフリカ地域住民の海外レジャー支出増加

各国政府による消費税還付制度やビザ統一協議による手続き簡素化により、地域の世帯は世界的に見ても早期に自由旅行を再開しています。GCC諸国の労働市場回復に伴い可処分所得が安定化し、休暇予算はパンデミック前の水準に回復しつつあります。航空会社が欧州・インド洋・東南アジアの人気リゾート地への路線を再開したことで、住民は移動中や目的地空港でのショッピング機会をさらに得ています。デジタルインフルエンサーがブランド認知を拡大する一方、事前免税予約プラットフォームは閲覧を購買意欲の高い購入へと転換します。その結果、中東・アフリカのトラベルリテール市場は、海外旅行が増加するたびに売上シェアを拡大しています。事業者様は、贈答文化に合致する高級美容セットや地元の手作り菓子に棚スペースを割り当てることで品揃えを最適化しています。政策インセンティブ、航空便の回復、ソーシャルメディアマーケティングの相乗効果により、レジャー支出は販売数量・金額にとって重要な短期的な推進力であり続けております。

政治的不安定がアフリカ市場の潜在力を制約

スーダン、ブルキナファソ、中央アフリカ共和国はアフリカの不安定度ランキングで上位を占め、航空便の運航スケジュールや空港テナント計画に波及する急な観光客キャンセルが発生しています。調査によれば、旅行者は安全でないと感じる目的地を避ける傾向があり、航空会社は保険料が上昇すると路線を停止します。これにより小売業者は客足減少とセキュリティコスト増に直面し、新興空港への投資意欲を削ぐ結果となります。31カ国で安定指標は改善しているもの、残る17カ国における不確実性がリース交渉や設備投資計画にリスクプレミアムを付加しています。このため投資家はガーナやルワンダなど政治的に安定したハブに注力し、急成長しながらも不安定な市場の一部はサービス不足に陥っています。中東・アフリカのトラベルリテール市場は依然として拡大していますが、成長基盤は信頼できる統治体制を有する地域に限定されつつあります。将来的には和平合意の進展や選挙サイクルにより延期されていたプロジェクトが再開される可能性がありますが、現在の混乱により予測CAGRは1.4ポイント押し下げられています。

セグメント分析

2025年、香水・化粧品は中東・アフリカのトラベルリテール市場の31.74%を占め、同地域の旅行者における贈答文化や美容習慣との親和性を示しています。美容ブランドが高影響力のキオスクや旅行限定セットに投資し衝動買いを促すため、このカテゴリーは店頭の好立地を確保しています。運営会社はレジでの即時免税還付を提供し、マルチチャネル試供品キャンペーンを展開することで、買い物客の購買意欲を高め、購入数量の増加を促しています。一方、食品・菓子類は13.63%という最速のCAGRを記録しており、プレミアムチョコレート、現地産ナツメヤシ、健康志向のスナックが体験型観光の波に乗っています。ワイン・スピリッツは規制の緩い地域で固定客層を保持していますが、宗教的配慮から特定のGCC(湾岸協力理事会)ターミナルでは拡大が制限されています。タバコ製品は、ケニアにおける1ミリ当たり4,100ケニアシリング(27.88米ドル)への増税など、消費税率の上昇に直面しており、SKUの合理化を迫られておりますが、減少傾向にあるもの高マージンの販売量からキャッシュフローを維持しております。一方、電子機器、時計、宝飾品は、サウジアラビアの付加価値税還付制度により観光客が15%を還付できるため、空港価格が魅力的となり、高額販売を牽引しております。したがって、商品多様化は中東・アフリカのトラベルリテール市場における規制変化や季節的需要サイクルへのヘッジ手段として小売業者に有効です。

トラベルリテールの美容ブランドは、航空会社の液体制限に対応したミニサイズ商品を導入し、高温乾燥気候に適した処方開発により中東消費者の購買意欲を高めています。菓子メーカーはサフランやラクダミルクチョコレートといった地元風味を世界的人気商品と組み合わせ、土産品が強化する「土地の特色」を訴求。飲料販売業者は小規模蒸留所と提携し、旅行者限定ラムやジンを提供することで独自性を高めています。タバコ事業者は、将来の規制に適合し健康志向の喫煙者を惹きつける可能性のある低リスク製品を試験導入しています。電子機器売り場では、ビジネス旅行者が緊急に求めるノイズキャンセリングイヤホンやモバイルバッテリーなど、売れ筋アクセサリーを在庫しています。動的なプラノグラムとデータ駆動型補充に支えられた継続的な製品革新が、カテゴリー全体の堅調な業績を維持しています。したがって、個々の製品ラインが周期的な逆風にあっても、バランスの取れた品揃えが中東・アフリカのトラベルリテール市場の成長を支え続けるのです。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- GCC主要空港における空港容量の急速な拡大

- 中東・アフリカ地域(MEA)居住者の海外レジャー支出増加

- 観光多様化政策(例:サウジ・ビジョン2030)

- 巡礼客の増加がサウジアラビアの地方空港を活性化

- アフリカ大陸自由貿易圏(AfCFTA)主導によるアフリカ域内ビジネス旅行の急増

- モバイル事前注文・電子財布を活用した免税店エコシステム

- 市場抑制要因

- アフリカ地域における政治的不安定性

- 原油価格の変動がGCC諸国の支出を抑制

- 免税品購入制限の強化及びタバコ規制の厳格化

- 未発達なクルーズターミナルインフラ

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 買い手の交渉力

- 供給企業の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 製品タイプ別

- ファッションとアクセサリー

- ワインおよびスピリッツ

- タバコ

- 食品・菓子類

- 香水・化粧品

- その他の製品タイプ(文房具、電子機器、時計、宝飾品など)

- 流通チャネル別

- 空港

- クルーズ船

- 鉄道駅

- その他流通チャネル

- 旅行者の属性別

- ビジネス旅行者

- レジャー旅行者

- 親族訪問旅行者(VFR)

- 医療・健康観光旅行者

- 学生旅行者

- 地域別

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東・アフリカ地域

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Dufry AG

- Lagardere Travel Retail

- Dubai Duty Free

- Qatar Duty Free

- The Shilla Duty Free

- Aer Rianta International

- King Power International Group

- Flemingo International

- Gebr. Heinemann SE & Co. KG

- Lotte Duty Free

- WHSmith PLC

- Saudi Arabian Airlines Duty Free

- Egyptair Duty Free Shops

- Ethiopian Airlines Skylight In-Flight Sales

- South African Airways Duty Free

- Abu Dhabi Duty Free

- Bahrain Duty Free Shop Complex

- Oman Air Duty Free

- Kenya Airports Authority(KAA)Concessions

- Heinemann Africa