|

市場調査レポート

商品コード

1939708

米国の自動車サービス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)United States Automotive Service - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国の自動車サービス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

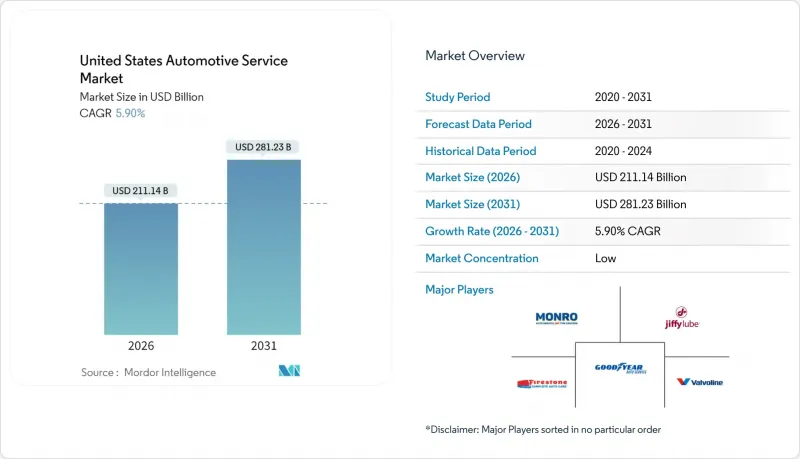

2026年の米国自動車サービス市場規模は2,111億4,000万米ドルと推定され、2025年の1,993億8,000万米ドルから成長し、2031年には2,812億3,000万米ドルに達すると予測されています。

2026年から2031年にかけての年間平均成長率(CAGR)は5.9%となる見込みです。

堅調な需要は、平均12.6年という老朽化した国内車両フリート、走行距離の回復、サービス需要を増加させる小型商用車の利用率上昇に起因します。電動化の加速は修理の複雑さと単価を引き上げ、定期メンテナンス頻度を低下させる一方で、技術者のスキル向上や高電圧工具への投資をサービス提供者に促しています。デジタル予約プラットフォーム、サブスクリプション型整備パッケージ、修理権保護法の導入が競合戦略を再構築する一方、都市部消費者層ではモバイルオンデマンドサービスが支持を集めています。これらの要因が相まって、米国自動車サービス市場は持続的な収益成長と業務変革の局面を迎えています。

米国自動車サービス市場の動向と洞察

平均車齢が12.6年を突破

2024年における平均車両年齢は12.6年に達し、6~14年経過車両が最大のサービス対象層を形成する構造的な追い風となっています。4万5,000米ドルを超える新車価格の高騰と在庫不足が所有サイクルを延長させ、より多くのオーナーが買い替えではなく必須メンテナンスを選択する傾向にあります。ハイブリッド車の登録台数は2021年から2024年にかけて181%増加し、将来のバッテリー交換収益の基盤を築いています。独立系修理専門店は2021年の回復期において、増加したサービス支出の約45%を獲得し、このセグメントの魅力が実証されました。高金利は消費者の耐久性重視の姿勢を強化し、景気減速期においても安定した部品交換需要を支えています。

コロナ後の走行距離回復

連邦高速道路局のデータによりますと、2024年2月の全国走行距離は前年比1.4%増の2,748億マイルに達し、パンデミック前の水準に完全に回復しました。長距離トラックの走行距離は2050年まで年率1.1%の拡大が見込まれ、単一ユニットトラックの稼働は年率1.9%の成長が予測されるため、商用車fleetの整備需要がさらに高まる見通しです。走行距離の増加は老朽化した車両群全体の摩耗を加速させ、ブレーキ、タイヤ、液類のサービス需要を押し上げます。パンデミック後の運転需要急増に伴い、週間走行距離の動向が整備工場の稼働状況を示す重要な指標として浮上しています。1ガロンあたり2.85米ドルと比較的安定したガソリン価格は持続的な移動を支え、増加する消費者信用残高は新車購入予算をアフターマーケットサービスへ継続的に振り向けています。

電気自動車の普及が定期整備頻度を低下させる

電気自動車は機械油やベルトの必要量が少なく、定期点検の頻度が減少します。しかしながら、修理1件あたりの平均費用は内燃機関車種と比較して約50%高く、主にバッテリーや電子機器の複雑さが要因です。タイヤやワイパーブレードなどパワートレインに依存しない作業は堅調を維持しますが、従来型のアフターマーケットは2035年までに縮小する可能性があります。技術者の一部のみが十分なEV研修を受けており、高電圧安全設備への投資が可能な大手チェーンやディーラーグループに有利なスキルギャップが生じています。2024年にはBEV対応の独立系整備工場が相当なシェアを占めましたが、その半数以上が専門性をアピールするマーケティングを欠いています。

セグメント分析

乗用車は2025年時点で米国自動車サービス市場の68.74%を占めており、このセグメントの膨大な導入台数が継続的なメンテナンスを必要としています。乗用車に関連する米国自動車サービス市場規模は、平均車齢が12年を超え、ハイブリッド車の普及が進むにつれて着実に成長すると予測されます。小型商用車は、電子商取引やラストマイル配送の需要に支えられ、2031年までに8.55%という最も高いCAGRで推移する見込みであり、これにより整備工場のキャパシティ計画や部品在庫戦略の見直しが迫られています。

フリート事業者は現在、ダウンタイムを最小化する予防保全契約を指定しており、ブレーキ、タイヤ、サスペンション部品の予測可能な発注を促進しています。テスラは2024年に70の新サービスセンターを開設し、その多くは10万平方フィート(約9,300平方メートル)を超える規模で、乗用車・商用車両セグメントにおけるEV台数増加に対応しています。中型・大型トラックは台数こそ少ないもの、厳しい稼働率要件と連邦安全規制が専門サービス需要を牽引するため、収益性の高い分野であり続けています。

2025年時点で、機械修理・整備は米国自動車サービス市場の収益シェア42.67%を維持し、中核を成しています。ADAS(先進運転支援システム)の普及率上昇に伴い、電気・電子関連作業は2031年までにCAGR9.02%で拡大すると予測されています。

整備工場では、この高利益率事業を獲得するため、スキャンツール、キャリブレーションフレーム、静的ターゲットへの投資が進んでいます。複合材料ボディ構造の影響により、外装および構造修理は安定しているもの、より複雑化しています。クイック潤滑チェーンは、EVのオイル交換間隔延長を補い顧客の来店頻度を維持するため、バッテリー、タイヤ、軽整備業務へと多角化を進めています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 平均車齢が12.6年を超える老朽化車両の増加

- 新型コロナウイルス感染症後の走行距離の回復

- OEMブランドのアフターセールスプログラム拡充

- デジタル予約システムおよびCRMプラットフォームの普及

- サブスクリプション型メンテナンス・バンドル

- 州レベルにおける修理権立法の進展状況

- 市場抑制要因

- EV普及による定期整備頻度の低下

- 深刻な技術者不足が人件費を押し上げる

- インフレによる任意修理の延期

- OEMテレマティクスによる顧客のディーラーへの囲い込み

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 買い手・消費者の交渉力

- 供給企業の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 車両タイプ別

- 乗用車

- 小型商用車

- 中型・大型トラック

- サービスタイプ別

- 機械修理・整備

- 外装・構造(ボディ/塗装/ガラス)

- 電気・電子機器

- クイックサービス(オイル、フルード、フィルター)

- 機器別

- タイヤ

- バッテリー

- シート・内装品

- ADASセンサー・カメラ

- サービスチャネル別

- OEM正規ディーラー

- 独立系一般整備工場

- クイック・ルーブ&タイヤチェーン

- モバイル/オンデマンドサービス

- 米国国勢調査地域別

- 北東部

- 中西部

- 南部

- 西部

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Firestone Complete Auto Care

- Jiffy Lube International Inc.

- Meineke Car Care Centers

- Midas International

- Monro Inc.

- Safelite Group

- Walmart Auto Care Centers

- Pep Boys

- Valvoline Instant Oil Change

- Goodyear Auto Service

- NTB-National Tire & Battery

- Christian Brothers Automotive

- Take 5 Oil Change

- Express Oil Change & Tire Engineers

- Caliber Collision

- Gerber Collision & Glass

- Service King Collision

- Tesla Service Centers

- CarMax Auto Care

- AAA Car Care Centers