|

市場調査レポート

商品コード

1907338

日本の家電市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Japan Home Appliance - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 日本の家電市場:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

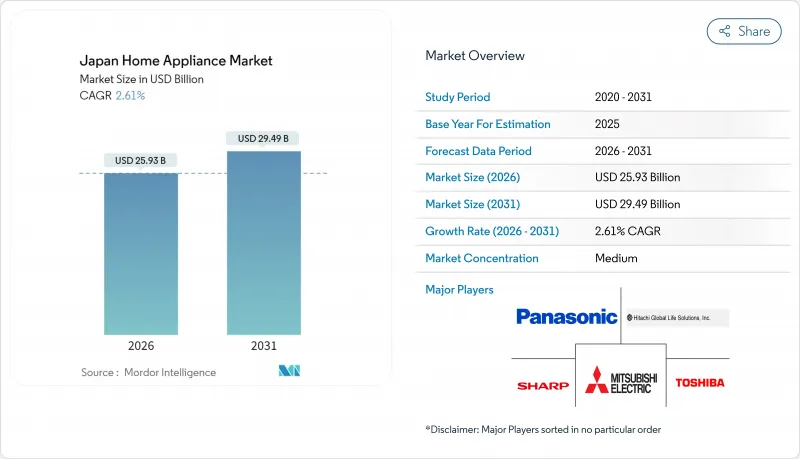

日本の家電市場は2025年に252億7,000万米ドルと評価され、2026年の259億3,000万米ドルから2031年までに294億9,000万米ドルに達すると予測されています。

予測期間(2026-2031年)におけるCAGRは2.61%と見込まれます。

需要の回復力は、政府の省エネ規制による買い替えサイクルの短縮、主要購買経路としてのeコマースの急速な普及、高齢層の音声操作による省力化デバイスへの嗜好に起因しています。国内ブランドはライフサイクル排出量の低減を奨励する補助金制度を活用している一方、海外参入企業は越境プラットフォームを通じた価格破壊に注力しています。競争戦略は現在、AIを活用した機能差別化、ソフトウェアサービスの垂直統合、コンプライアンスコストを大規模な製品ポートフォリオに分散させる提携関係を中心に展開されています。投入コストの安定化、再生品流通チャネルの普及拡大、Matterなどの相互運用性標準は、ハードウェア・ソフトウェア・アフターサービスエコシステムを統合できるメーカーにとって新たな価値創出の機会を共同で創出しています。

日本の家電市場動向と洞察

省エネ規制と補助金

日本の拡大された「トップランナー」要件はヒートポンプ給湯器にも適用され、適合モデルに対する最大20万円(1,333米ドル)の補助金が2024年に顕著な買い替え需要の急増をもたらしました。適合基準はライフサイクル全体のCO2削減を評価することで国内生産を促進し、これにより国内ブランドは低コスト輸入品から保護されています。JC-STARプログラムに基づく安全ラベル制度は、中小の外国企業にとって適合コストを増加させると同時に、消費者の信頼をエネルギーラベルと連動させることで、既に同制度を満たしている輸入部品への需要を強化しています。都市部では認知度向上キャンペーンが販売店ネットワークと連動し、補助金申請手続きを迅速化できるため、導入率が40%高くなっています。メーカー各社は2030年までの政策強化を見据え、高効率コンプレッサーやインバーターモーターを優先したサプライチェーン調整を進めています。政府が家庭の電化を2050年カーボンニュートラル目標と連動させる方針であるため、補助金総額が縮小しても需要の追い風は持続する見込みです。

eコマースの浸透率急伸

家電製品のeコマース販売比率は、3年前の30%未満から2024年には42.88%まで上昇しました。消費者の購買プロセスは検索やインフルエンサー動画から始まるようになり、小売業者はショールーム体験とオンライン在庫透明性の融合を迫られています。越境ECベンダーは楽天などのプラットフォームを活用し、品質イメージを維持しながら平均販売価格を12%下回ることで、国内企業が享受してきた価格優位性を侵食しています。関東地方の消費者は全体の需要の36%を占めるにもかかわらず、オンライン販売量の45%を占めており、都市部のデジタル優位性が地方へ拡大していることを示しています。専門チェーン店は「クリック&コレクト」ロッカーや当日配送提携で対応し、純粋なオンライン販売業者のスピード優位性を相殺しています。公共料金と自動同期する分割払いなど決済イノベーションは、冷蔵庫や洗濯乾燥機などの高額商品カテゴリーの購入障壁を低減。2025年にはオンラインマーケットプレースへの規制報告が強化されるため、コンプライアンス体制を整えた規模の大きなプレイヤーがシェア拡大の好機を迎えます。

人口増加の鈍化

世帯形成数は2026年に5,540万世帯でピークを迎えた後、減少に転じると予測されます。これにより、単位需要はゼロサムゲームとなり、あるブランドの獲得は他ブランドの損失を意味します。地方市場の縮小により、小売業者は不振店舗の閉鎖を余儀なくされ、在庫をeコマースフルフィルメントセンターへシフトさせることでコスト構造が変化します。高齢化が進む消費者は冷蔵庫の製品寿命を12~15年から18~20年へ延長し、補助金インセンティブ下でも買い替え頻度を抑制します。メーカーは収益防衛のため、ソフトウェアサブスクリプションとして販売可能なAI診断機能など、高利益率の機能アップグレードを優先しています。人口減少は労働力供給を圧迫し、工場の自動化促進と設備投資負担の増加を招いています。都市部への人口移動が地方の縮小を一部相殺するもの、国内総需要は構造的に頭打ち状態が続いており、横ばい市場から価値を引き出すための継続的なイノベーションが求められています。

セグメント分析

冷蔵庫は2025年時点で日本家電市場の22.96%を占め首位を維持し、家庭電化における基幹製品としての地位を保っています。この基盤の中で、スマート冷蔵庫は2031年までにCAGR8.06%とカテゴリー平均を大きく上回る伸びが見込まれ、AIによる鮮度アラートや自動エネルギー最適化への消費者需要の高さが裏付けられています。洗濯機は19.22%のシェアを占め、都市部のアパートにおけるスペース制約に対応するプレミアムオプションとして、ヒートポンプ式乾燥機一体型が台頭しています。エアコンは16.65%を占め、インバーターモデルへの移行が急速に進んでおり、ダイキンのほぼ完全自動化された工場は、労働力不足に直面する中での生産量確保に向けた設備投資競争を象徴しています。小型家電は単価こそ低いもの、技術革新の速度は驚異的です。ロボット掃除機には音声制御クラスターが搭載され、食器洗い機は共働き世帯のライフスタイル変化に対応しています。従来の3年周期ではなく年次モデル更新サイクルにより、企業はAI機能を段階的に投入可能となり、販売数量停滞下でも平均販売価格を安定させます。改訂されたJISスプレー便座規格がさらなる革新を促し、接続型ビデ便座は占有センサーで待機時消費電力を削減。冷蔵庫を中心としたエコシステムがMatter経由で他家電と接続し、カテゴリー境界が曖昧化。キッチンはデータ豊富なエネルギーハブへと変貌し、食料品の再発注や電力網との最適連携を実現します。

メーカーはモジュール設計を採用し、スマートアップグレードを中価格帯に浸透させることで、接続性をエリート層向け差別化要素ではなく新たな標準仕様へと転換。家電ファミリー間の部品共通化により部品原価が低減され、AI対応チップが量産モデルでも経済的に導入可能に。消耗品補充や遠隔診断と連動したサービスサブスクリプションは、市場規模のGDP成長を下回る状況下で継続的収益の基盤を確立します。カーボンオフセットプラットフォームと統合された省エネ認証は、消費者に節約データの共有を促し、エコ行動をゲーミフィケーション化することでブランドエンゲージメントを強化します。リアルタイム効率ダッシュボードへリンクする色分けQRラベルなどの規制誘導策は、スマート家電普及を阻んできた情報格差を解消します。九州でのパイロットプログラムでは、低料金時間帯に事前冷却・事前冷凍を行う家電に直接連動した時間帯別料金を試験導入し、将来の需要応答型収益化の可能性を示唆しています。こうした動きが相まって、製品開発予算はセンサーアレイ、ファームウェア、クラウド統合へと再配分され、機械的革新が研究開発費全体に占める割合は縮小傾向にあります。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 省エネルギー規制と補助金

- eコマースの浸透率急増

- 高齢化社会におけるスマートな使いやすさへの需要

- 循環型経済における再生利用の取り組み

- 韓国・日本のM&Aによる競合促進

- 市場抑制要因

- 人口増加の鈍化

- 原材料・物流コストの上昇

- 越境ECを通じた低価格中国ブランドの流入

- IoT家電に関するプライバシー懸念

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争の激化

第5章 市場規模と成長予測

- 製品タイプ別

- 主要家電製品

- 冷蔵庫

- 冷凍庫

- 食器洗い機

- 洗濯機

- オーブン

- エアコン

- その他の主要製品(電気コンロ、レンジなど)

- 小型家電製品

- コーヒーメーカー

- フードプロセッサー

- グリル&トースター

- 掃除機

- ジューサー&ブレンダー

- その他の小型家電製品(ワッフルメーカー、卵調理器、エアフライヤー、電気ケトルなど)

- 主要家電製品

- 流通チャネル別

- 複数ブランド取扱店

- 専門店

- eコマース

- その他流通チャネル

- 技術別

- スマート/コネクテッド家電

- 省エネ(5つ星相当、インバーター)家電製品

- 従来型家電製品

- 地域別

- 北海道

- 東北

- 関東

- 中部

- 関西

- 中国

- 四国

- 九州・沖縄

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Panasonic Holdings Corp.

- Hitachi Global Life Solutions

- Sharp Corp.

- Mitsubishi Electric Corp.

- Toshiba Corp.

- Sony Corp.

- Haier Japan

- Hisense Japan

- LG Electronics

- Samsung Electronics

- Whirlpool Corp.

- Electrolux AB

- Dyson Ltd.

- De'Longhi Group

- Tiger Corporation

- Zojirushi Corporation

- Iris Ohyama Inc.

- Balmuda Inc.

- Twinbird Corp.

- Midea Group

- Bosch Hausgerate GmbH