|

市場調査レポート

商品コード

1906997

ソース・調味料・ドレッシング:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Sauces, Condiments, And Dressings - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ソース・調味料・ドレッシング:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

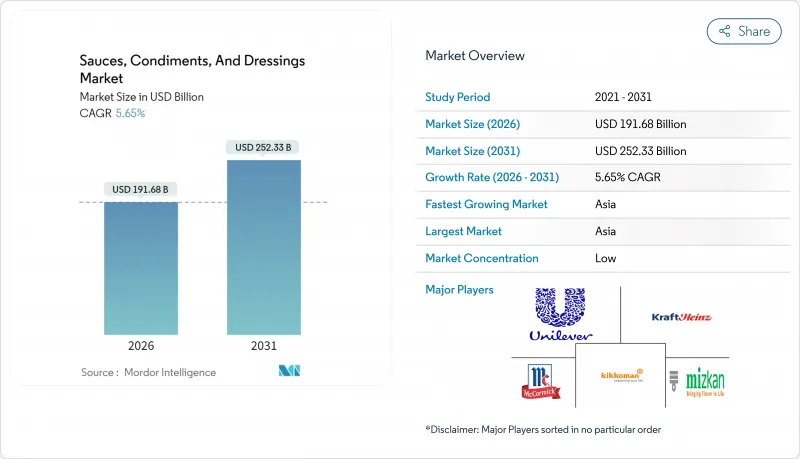

世界のソース・調味料・ドレッシング市場の規模は、2026年に1,916億8,000万米ドルと推定されております。

これは2025年の1,814億3,000万米ドルから成長し、2031年には2,523億3,000万米ドルに達すると予測されております。2026年から2031年にかけてはCAGR5.65%で成長が見込まれております。

消費者が本物の風味、プレミアムなクリーンラベルレシピ、便利な食事ソリューションを求める傾向が強まる中、あらゆるチャネルで価値創造が急増しています。特に米国食品医薬品局(FDA)が2025年に52の旧式基準を廃止する決定を下すなど、近代化の取り組みが進み、再配合の課題が緩和され、イノベーションの道が広がりました。この規制変更により、メーカーは新たな原料や配合を実験する意欲が高まり、製品の差別化が促進され、変化する消費者の嗜好に応えることが期待されます。さらに、健康志向の食習慣への関心の高まりにより、ソース・調味料・ドレッシングカテゴリーにおいて、低ナトリウム、オーガニック、グルテンフリー製品の需要が急増しております。アジア太平洋地域における急速な都市化が即席調味料の需要を牽引していること、多様な製品へのアクセスを向上させる電子食料品購入の世界の普及、コスト効率と品質管理を確保する垂直統合型原料調達戦略といった要因が、ソース・調味料・ドレッシング市場の成長を支えています。さらに、国際的な料理の影響力の高まりやフュージョンフレーバーの人気上昇は、市場プレイヤーが製品ポートフォリオを革新・拡大する新たな機会を創出しております。

世界のソース・調味料・ドレッシング市場の動向と洞察

製品革新と風味の多様化

2024年に『Frontiers in Nutrition』誌に掲載された調査では、画期的な成果が報告されました。ケチャップのナトリウム含有量を最大52%削減しながらも、味を損なわない技術が確立されたのです。この革新は、風味保持を保証しつつ健康志向の配合変更目標を達成する先進的なカプセル化技術によって実現されました。多国籍企業はこれらのマイクロデリバリーシステムを活用し、迅速な試作キッチンと統合しています。この統合により、パイロットレシピがコンセプトから店頭販売まで9ヶ月未満で移行可能となり、製品開発スケジュールが大幅に加速しています。FDAが2028年2月に「ヘルシー」表示の新基準を導入予定であることから、栄養価の高い再配合への推進がさらに高まっています。特に、調味料が主料理の表示基準達成を補助できなくなるため、メーカーは独自に革新を図る必要が生じます。この結果、フレーバーハウスとブランドメーカーは協力し、コチュジャンバーベキュー、発酵柚子アイオリ、チポトレライムクレマなど、より大胆で多様な風味プロファイルを開発しています。これらの風味は、冒険心のある消費者の嗜好と規制上のナトリウム制限の両方に応え、味とコンプライアンスのバランスを実現します。したがって、ソース・調味料・ドレッシング市場では、研究開発の機敏性がますます重視されています。企業はまた、世界のインスピレーションを受けた味への需要の高まりに応えるため、地域を超えた風味の翻訳に注力しており、進化する規制基準を遵守しながら、多様な消費者の嗜好に響く製品を提供しています。

エスニック料理や地域料理の人気上昇

米国農務省のデータによれば、アメリカの家庭では世界のスパイスを取り入れる動向が強まっており、消費者が家庭でレストランの料理を再現する動きが示唆されています。この変化は、多様な食体験への関心の高まりと、伝統的なアメリカ料理を超えた味への課題意欲を反映しています。かつて地元の生鮮市場に限定されていた伝統製品が、今や主流の食料品店の棚に並ぶようになりました。四川豆板醤やメキシコのモレ・ネグロなどの商品に見られるこの変化は、国際的な食材の受容が進んでいることを示しています。これに対応し、ユニリーバなどの大手企業は、南米の消費者向けにグアサカカをヒントにしたマヨネーズなど、地域特化型製品を展開し、この進化する需要に応えています。一方、小規模なクラフトブランドも流通業者の支援を得て棚スペースを確保しつつあります。流通業者は、本物の文化的つながりを求める消費者に響く「本物」の物語を重視しています。産地や伝統的製法に根ざした「本物」へのこだわりが、ソース・調味料・ドレッシングの人気急上昇を牽引。特に、独自の高品質な食材を重視する味覚探求家層において、現地発酵法や単一農園産ペッパー品種への注力が製品の魅力をさらに高めています。

高糖分・高塩分および保存料への懸念

FDAが栄養表示の改定期限を2028年1月1日に設定したことで、世界のブランドは全製品ラインにおけるナトリウムと糖分の同時調整を迫られています。この規制変更は消費者の健康的な選択を促進する目的ですが、メーカーにとって重大な課題となっています。ソースやドレッシングが主菜の「健康基準」達成に寄与できない以上、企業はこれらの製品を独立して刷新する必要があり、大幅な再配合努力が求められています。従来の保存料が注目される中、風味の維持と製品安全性の確保に課題が生じています。特に、かつて広く使用されていた安息香酸塩やパラベンは、消費者や規制当局の懸念が高まった結果、複数の小売業者の使用回避リストに掲載されるようになりました。これらの問題に対処するため、メーカーは独自の塩味増強剤や天然由来の抗菌システムへの依存度を高めています。しかし、こうした先進的な原料は高価であり、生産コストを押し上げるとともに、確立された風味プロファイルを変更する可能性があり、ブランドロイヤルティに影響を与える恐れがあります。ソース・調味料・ドレッシング市場における中小メーカーにとって、これらの課題はさらに深刻です。限られた資源と厳しい予算が新処方の実験を制約し、高いコストを吸収し革新的な解決策に投資できる大企業との競争を困難にしています。その結果、市場力学は変化し、こうした規制や消費者主導の変化に適応できる資源豊富なブランドに有利になる可能性が高いです。

セグメント分析

2025年、ソースの小売市場規模は893億6,000万米ドルに達し、ソース・調味料・ドレッシングの世界市場において49.25%という圧倒的なシェアを占めました。ミールキットやマリネから日常的なディップまで、多様な用途で活用されるソースが市場を牽引しています。職人が手掛けるチリペーストや発酵大豆ブレンドの台頭により、ソースはプレミアム小売市場へと進出。本場の力強い味わいを求める消費者のニーズに応えています。ブランド革新が光る例として、中華鍋用ソースの絞り出し袋やグレービー用のファミリーサイズ瓶など、利便性と適応性を高める包装が挙げられます。このセグメントの魅力は隣接カテゴリー、特に即席食品やスナックへと広がり、消費経路を拡大しています。ドレッシングやその他の調味料が注目を集める中、ソースは市場を確固として支え、家庭や外食産業の厨房における不可欠な役割を維持しつつ、料理動向に巧みに適応しながら進化を続けています。

ドレッシングはソース・調味料・ドレッシング分野で最も成長が著しいセグメントとして台頭しており、2031年までにCAGR6.61%を達成すると予測されています。その成長は、低カロリー志向の消費者に支持される低油分乳化液や発酵ベースなど、健康志向の改良が原動力となっています。ギリシャヨーグルトやアボカドオイルを使用したドレッシングといった革新は、風味を損なうことなく栄養価の高いプロファイルを提供します。スパイス注入機能付き注ぎ口ボトルなどの改良包装により、家庭でのカスタマイズ性が向上し、ドレッシングはソースと肩を並べる存在となりました。現在ではサラダやグレインボウルからサンドイッチまで、より幅広い食事に活用されるようになり、使用範囲が拡大しています。ブランドがドレッシングとソースの両方の特徴を融合したハイブリッド製品に注力するにつれ、両者の境界は曖昧になりつつあります。しかしながら、健康志向の革新的な製品開発が活発であることから、ドレッシングカテゴリーは2020年代末まで持続的な成長が見込まれます。

2025年、従来型レシピが世界のソース・調味料・ドレッシング市場を独占し、82.10%という圧倒的なシェアを占めました。特に価格に敏感な地域では、予算重視の消費者がこうした価値重視のブランドに傾倒し、市場での主導的地位を確固たるものにしています。しかし、インフレ調整後のバスケット分析によれば、プレミアムな従来型調味料には顕著な回復力が見られ、消費者はより安価な代替品への切り替えを躊躇していることが示されています。小売チャネルでは従来型製品が顕著に目立ち、棚スペースの大半を占めています。健康動向の高まりによりクリーンな配合の製品が競合相手として登場する中、多くの従来型ブランドはナトリウム削減や合成乳化剤を植物性繊維に代替するなどの微妙な改良を行い、イメージのギャップを埋めています。こうした戦略的動きは市場シェアを守るだけでなく、クリーンラベルブランドに典型的に見られる主張に対する競争力を高めることにもつながっています。

クリーンラベルのソース・調味料・ドレッシングは上昇傾向にあり、推定CAGR6.05%で拡大を続けており、市場で最も成長が速いセグメントとなっています。この急成長は、透明性に対する消費者の需要の高まりに支えられており、購入選択は、馴染みのある原材料や、USDAオーガニック、EUリーフ、非遺伝子組み換えプロジェクト認証などの認証によって左右されています。これに対応し、小売業者は専用の「ナチュラル」コーナーを設置し、無添加ケチャップとグルテンフリー醤油を並べることで、カテゴリーを超えた商品探索を促進しています。2024年に有機トマトの作付面積が4%減少するなど課題はあるもの、ブランドは革新を続けています。認証オーガニックのベースに従来栽培のスパイスをブレンドし、「より体に良い」代替品として販売しています。この適応性は供給制約を乗り切るだけでなく、品質を重視する消費者の共感も得ています。従来製品が徐々にクリーンラベルの特性を取り入れるにつれ、原料の純度への重視は薄れ、競合の焦点はブランディング、ストーリーテリング、価格戦略へと移行する可能性があります。

地域別分析

2025年、アジア太平洋地域は世界市場の41.20%を占める圧倒的シェアを獲得しました。都市部ではストリートフードの伝統と現代的な安全対策が見事に融合しています。中国では2025年2月に統一添加物基準「GB 2760-2024」が導入され、豆板醤や大豆ベースのディップソースの輸出承認が加速する見込みです。一方、日本と韓国はプレミアム路線を推進し、冷蔵物流を活用してキムチや低酸性ドレッシングの品質を保護しています。対照的に、インドとインドネシアは量販に注力し、中堅ブランドが現金決済卸売業者やダークストア集約業者を通じて販売網を拡大中です。地域の味覚融合は顕著で、韓国産コチュジャンがタイ風ライスボウルに採用されるなど、こうした融合調味料の越境需要が高まっています。

中東・アフリカ地域は現在、市場シェアが1桁台前半と控えめながら、2026年から2031年にかけてCAGR7.09%という最速の成長率を達成する見込みです。アラブ首長国連邦(UAE)は76億3,000万米ドル規模の堅調な食品加工産業を有し、輸入トマトペーストを現地ブランド向けに巧みに再包装しています。サウジアラビアは「ビジョン2030」に沿い、輸入依存の削減とハラール認証製品の推進を目的に、国内のソース工場を支援しております。南アフリカでは急成長中のファストフードチキン店がペリペリソース消費の急増を牽引し、ナイジェリアではデジタル食料品プラットフォームが都市部の若年層向けに便利な小分けパックを提供しております。ジェベル・アリやタンジェ・メドの自由貿易地域では再輸出プロセスが合理化され、市場の地域的拡大が進んでいます。

北米と欧州は確立された市場でありながら、引き続き収益性の高い市場です。ここではプレミアム化と規制対応の製品改良に焦点が当てられ、1桁前半の緩やかな価値成長率を牽引しています。米国では2028年1月にFDA表示基準の統一期限が設定されたことを受け、各ブランドが積極的にレシピを見直し、全国的な更新を「シュリンクフレーション」や健康志向といった動向に整合させています。欧州ではPPWRイニシアチブを原動力に包装の循環性が推進され、テザー付きキャップや単一素材パウチといった革新技術への多額の投資が進んでいます。単なる味覚を超えた差別化が重視される傾向です。南米ではメキシコとブラジルが牽引役となり、現地のチリ栽培やクラフトビールとの組み合わせが成長を支え、GDP上昇に伴い拡大傾向が回復しています。さらに、2026年末に発効予定のメルコスール統一添加物コードにより、配合設計が簡素化され、国境を越えたイノベーションが円滑化される見込みです。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 製品革新と風味の多様化

- エスニック料理や郷土料理の人気上昇

- プレミアム価格のクリーンラベル製品

- 食文化とソーシャルメディアの影響

- 家庭料理の増加とハイブリッドミール機会の拡大

- 機能性成分を配合した調味料の強化

- 市場抑制要因

- 高糖分・高塩分および保存料への懸念

- トマト・唐辛子の商品価格の変動性

- 輸出業者における地域別表示規制対応コスト(報告不足)

- 添加物および保存料に対する消費者の懐疑的な見方

- バリューチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 製品タイプ別

- ソース

- 調味料ソース

- 調理用ソース

- ハーブとスパイス

- ディップス

- ドレッシング

- その他の製品タイプ

- ソース

- カテゴリー別

- 従来型

- オーガニック/クリーンラベル

- パッケージング別

- PET/ガラスボトル

- 小袋/パウチ

- その他(テトラパック、瓶、カップ、その他)

- 流通チャネル別

- スーパーマーケット/ハイパーマーケット

- コンビニエンスストア

- オンライン小売店

- その他流通チャネル

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- その他北米地域

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- スペイン

- ロシア

- オランダ

- ポーランド

- ベルギー

- スウェーデン

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- オーストラリア

- インドネシア

- タイ

- シンガポール

- その他アジア太平洋地域

- 南米

- ブラジル

- アルゼンチン

- コロンビア

- チリ

- ペルー

- その他南米

- 中東・アフリカ

- サウジアラビア

- アラブ首長国連邦

- ナイジェリア

- エジプト

- モロッコ

- トルコ

- 南アフリカ

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Kikkoman Corporation

- The Kraft Heinz Company

- McCormick & Co Inc

- Unilever Plc

- Conagra Brands Inc.

- Lee Kum Kee Company Ltd.

- Nestle SA

- Foshan Haitian Flavouring & Food Ltd

- PepsiCo Inc

- Vilore Foods Company

- Kewpie Corp

- The Clorox Company

- Barilla Holding SpA

- The Campbell's Company

- Ajinomoto Co Inc

- Strauss Group Ltd

- Mizkan Holdings Co. Ltd.

- S Narendrakumar & Co

- S&B Foods Inc

- Ken's Foods Inc