|

市場調査レポート

商品コード

1906205

中東およびアフリカのプライベートエクイティ:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Middle East Africa Private Equity - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 中東およびアフリカのプライベートエクイティ:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 130 Pages

納期: 2~3営業日

|

概要

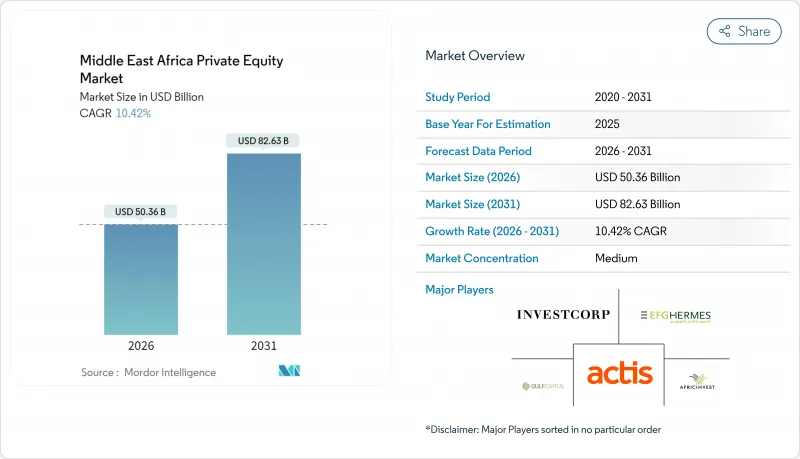

中東およびアフリカのプライベートエクイティ市場は、2025年の456億1,000万米ドルから2026年には503億6,000万米ドルへ成長し、2026年から2031年にかけてCAGR10.42%で推移し、2031年までに826億3,000万米ドルに達すると予測されています。

この成長は、同地域の多様化推進、ソブリン・ウェルス・ファンドの触媒的役割、外国資本の参加を拡大する規制緩和の進展を反映しています。加速するデジタル変革プログラム、成熟しつつあるスタートアップ・エコシステム、官民連携(PPP)案件の拡大が取引量の増加を支える一方、ファミリー・オフィスの共同投資(クラブ・ディール)は競合を激化させ、資金源を多様化させています。同時に、投資家がマクロリスクや文化的なリスクを軽減しようとする中で、通貨ヘッジ戦略、GP(ジェネラル・パートナー)の能力構築、シャリーア準拠の共同投資構造が主流になりつつあります。特にアフリカにおける出口戦略の制約は、短期的な流動性への期待を抑制していますが、セカンダリー・リキャピタリゼーションや少数株売却が実行可能な暫定的な解決策として台頭し、運用可能な資金の投入が順調に進んでいます。

中東およびアフリカのプライベートエクイティ市場の動向と洞察

豊富なソブリン・ウェルス・ファンドの未運用資金

サウジアラビア公共投資基金(PIF)の2024年時点における運用資産7,000億米ドルを筆頭に、湾岸諸国のソブリン・ウェルス・ファンドが保有する記録的なドライパウダーは、通常のGP単独では引き受けられないメガディールや共同投資構造の資金調達を可能にしております。資本の投入先は国内・地域資産へシフトしており、インフラ、テクノロジー、ヘルスケア分野の取引を重視する経済多角化の要請を強化しております。ソブリン投資家は、標準的なファンドのライフサイクルを超える長期的な投資期間を設定することが多く、長期的な育成期間を必要とする取引を支えています。その規模の優位性は、実行リスクの認識を低下させ、シンジケーションのロジスティクスを容易にすることで、他の投資家を呼び込みます。しかしながら、ソブリン投資家の目標には、雇用創出や技術移転といった戦略的優先事項が組み込まれていることが多く、これらはリターンプロファイルや出口戦略のタイミングに影響を与えます。

外国資本規制の段階的緩和

サウジアラビアの投資法(2025年施行)は業種別上限を撤廃し、ワンストップライセンシング制度を導入することで、取引承認期間を数ヶ月から数週間に短縮します。アラブ首長国連邦では、ほとんどの国内業種で100%外資所有を許可し、優遇税制が適用される適格有限責任組合(QLP)構造を導入しています。一部のアフリカ諸国も同様の軌道をたどっていますが、進捗にはばらつきが見られます。世界のベストプラクティスへの収斂は、政治リスクプレミアムを低減し、中東およびアフリカ地域のプライベートエクイティ市場への機関投資家の大規模な資金流入を可能にします。ただし、投資家は、実質的所有権の開示やESG報告など、進化するコンプライアンス要件に対応する必要があります。これらは取引コストを増加させますが、ガバナンスの透明性を高める効果があります。

持続的な出口戦略のボトルネック

浅い公開市場と戦略的買収者の限られたプールが、アフリカの出口戦略を制約しています。開発金融機関(DFI)がLP基盤を支配し、セカンダリー買い手は少数株主持分を好む傾向があるため、出口が長期化し価格割引が生じます。IPOの機会は依然として散発的で、流動性イベントは南アフリカおよび一部の北アフリカ取引所に集中しています。対照的に、タダウル証券取引所とアブダビ証券取引所では成熟したポートフォリオ企業がプレミアム評価で上場しており、流動性の二極化が浮き彫りとなっています。配当による資本再編や部分売却が暫定的な解決策として注目を集めていますが、これらは表面上のリターンを希薄化し、GPの報告義務を複雑化させます。現地資本市場の深さが改善されるまで、出口リスクは中東およびアフリカのプライベートエクイティ市場の潜在能力を制限し続けるでしょう。

セグメント分析

2025年時点で、バイアウトおよび成長ファンドは中東およびアフリカのプライベートエクイティ市場の40.92%を占めており、所有権移行の時期を迎えた成熟した家族経営企業の豊富さを反映しています。ベンチャーキャピタルは絶対額では小規模ながら、スタートアップエコシステムの拡大と政府によるシードアクセラレーターの支援を背景に、10.69%のCAGRで他戦略を上回る成長を見せています。中東およびアフリカ地域のバイアウト取引におけるプライベートエクイティ市場規模は、2031年までに338億2,000万米ドルに達すると予測されています。一方、ベンチャーキャピタルは現在の成長軌道を維持すれば191億2,000万米ドルを超える可能性があります。競合の緊張が最も顕著なのは中堅企業向けバイアウト市場であり、ソブリン・ウェルス・ファンドによる共同投資が企業価値を押し上げています。

メザニン・ファンドおよびディストレスト債ファンドは、商品依存型経済圏における融資基準の厳格化や債務再編サイクルによって生じたニッチな機会を捉えています。プライベート・クレジット・ビークルは重要性を増しており、特に銀行の融資意欲が後退しているインフラ分野や後期段階のベンチャー資金調達において顕著です。セカンダリー企業は依然として初期段階にあります。これは、多くの第一世代の運用会社がようやくファンドのライフサイクルの成熟期に差し掛かっているためです。サウジアラビアの2025年投資基金改正法以降の規制の明確化は、エバーグリーン・ビークルやシャリーア準拠のパラレルファンドを含む新たな構造を促進し、GPのツールキットを拡大するとともに、資本形成の摩擦を軽減しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 豊富なソブリンウェルスファンドの運用可能資金

- 外国資本規制の段階的緩和

- GCCおよびアフリカにおける成長するスタートアップエコシステム

- インフラPPP案件の加速化

- シャリーア準拠の共同投資構造

- ファミリーオフィスによるクラブディールの増加

- 市場抑制要因

- 継続的な出口ルートのボトルネック

- 通貨の交換可能性と本国送金リスク

- バイアウト以外の分野におけるGPの実績が限定的

- 断片化された規制開示

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測(金額、単位:10億米ドル)

- ファンドタイプ別

- バイアウト・グロース

- ベンチャーキャピタル

- メザニン・ディストレスト

- セカンダリーズおよびファンド・オブ・ファンズ

- セクター別

- テクノロジー(ソフトウェア)

- ヘルスケア

- 不動産・サービス

- 金融サービス

- 工業

- コンシューマー・小売

- エネルギー・電力

- メディア・エンターテインメント

- 通信

- その他(運輸など)

- 投資別

- ラージキャップ

- アッパーミドルマーケット

- ローワーミドルマーケット

- スモール&SMID

- 地域別

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東およびアフリカ

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Investcorp

- Actis

- AfricInvest

- Gulf Capital

- EFG Hermes PE

- Helios Investment Partners

- Development Partners International(DPI)

- Qalaa Holdings

- Amethis Finance

- Partech Africa

- BlueOrchard

- LeapFrog Investments

- Abraaj Investment Management(legacy)

- Adenia Partners

- Kingsway Capital

- Endeavor Energy

- Carlyle Group(MEA)

- STV(Saudi Technology Ventures)

- TPG Growth(EMEA)