|

市場調査レポート

商品コード

1842709

プライベートエクイティ:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Private Equity - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| プライベートエクイティ:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月24日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

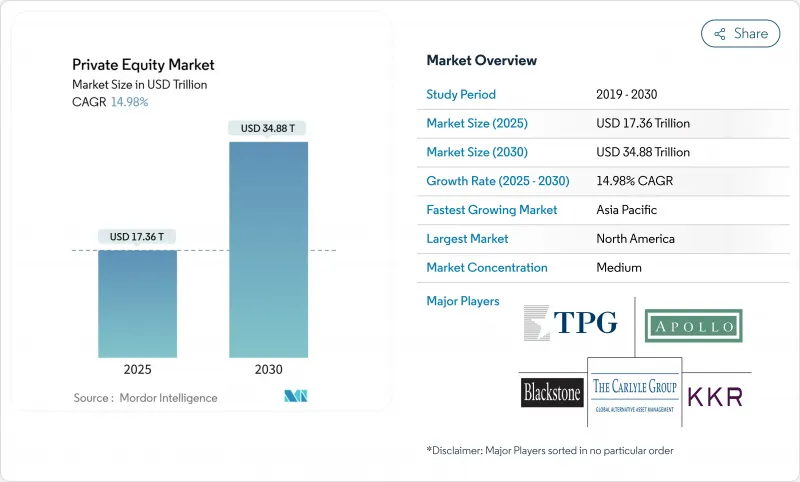

世界のプライベート・エクイティ市場は、2025年には17兆3,600億米ドルに達し、2030年には34兆8,800億米ドルに達すると予測されています。

この成長軌道は、プライベート・エクイティ市場が専門的な資産クラスから、公的市場に匹敵する主流の資本配分チャネルへと進化したことを裏付けています。リミテッド・パートナーは、伝統的な債券利回りが低水準にとどまる中、コミットメントを増やすことでこの拡大を強化しています。ドライパウダーの残高が過去最高の2兆米ドルを超え、企業のカーブアウトの供給が拡大し、エネルギー転換資産への関心が高まっているため、金利が上昇する環境にもかかわらず、ディールフローが維持されています。欧州ではAIFMD IIによって透明性が強化される一方、米国では新たなセミ・リキッド・ビークルと401(k)の組み入れによって大規模なリテール・プールが解放されつつあります。逆説的ではあるが、金利の正常化によって投機的なレバレッジの買い手が減少し、資本力のあるスポンサーが優良な資産を取得するフィールドがより明確になっています。

世界のプライベート・エクイティ市場の動向と洞察

記録的なドライパウダーの残高が展開を模索

世界のドライパウダーの残高は、2024年半ばまでに2兆6,200億米ドルに達し、ジェネラル・パートナーに取引への重大なプレッシャーを与えています。投資委員会は、資本の足を引っ張らないよう、デリジェンスのスケジュールを早め、より高いエントリー・マルチプルを引き受けています。メガ・ファンドは数十億米ドル規模の公募・私募案件に引き寄せられるが、中堅市場専門のマネジャーは入札の混雑が緩和され、価格設定が厳しくなります。ヘルスケア・サービスやB2Bソフトウエアなどのセクターでは、潤沢な資金が売り手の早期市場参入を促し、案件供給の好循環を強めています。しかし、老朽化したヴィンテージ・ファンドは「使うか、失うか」のプレッシャーに直面し、展開速度を維持しながらリスクを分散するクラブ・ディールの増加を促しています。一部ではバリュエーション・インフレが進行しているもの、規律あるマネジャーはアーンアウト構造やコンティンジェント・プライシングを活用し、ダウンサイドを守りながら目標リターンを維持しています。

年金・ソブリン投資家によるオルタナティブ投資への配分の増加

19兆米ドルを運用する世界の機関投資家800名を対象としたNuveenの調査によると、66%が今後5年間にプライベート・エクイティへの投資を増やす予定です。湾岸協力会議とアジアのソブリン・ウェルス・ファンドは、ダイレクト・ディール・シンジケートを主導しており、ガバナンス権を確保するために、しばしば1~20億米ドルのエクイティ・チケットを発行しています。こうした長期の投資家は、このアセットクラスを公共市場のボラティリティとインフレ・リスクに対するヘッジとして認識し、より長いJカーブを許容しています。ファンドが執行のスピードと引き換えにサイド・バイ・サイド・トランシェのキャリーを下げるよう交渉しているため、共同投資需要が経済学を再構築しています。大口機関投資家の安定した資金流入は、マクロ環境が厳しくなっても資金調達を下支えし、資本形成サイクルを円滑にする持続的な基盤を提供します。

金利主導の資金調達コストの上昇

ゼロ金利から正常化金利への移行により、負債返済の負担が軽減され、レバレッジが削減されるため、エクイティ出資の増加が余儀なくされます。MSCIのデータによると、保有資産のレバレッジは現在、実現案件よりも高く、将来の評価プレッシャーを示唆しています。シニア・レンダーはコベナンツを厳格化し、10年間実施されていなかった維持テストを再び導入し、スプレッドを150-200ベーシス・ポイント押し上げています。資金調達ギャップを埋めるため、スポンサーは2兆1,000億米ドルのプライベート・クレジット市場を利用するが、その価格は柔軟で、シンジケート・ローンよりも50~100ベーシスポイント高いです。2026年から2027年にかけてのリファイナンスの壁により、脆弱な資本構造が試され、ディストレスト・ファンドやスペシャル・シチュエーション・ファンドのエントリー・ポイントが形成されます。恒久的な資本ビークルを持つ一流企業は金利環境を乗り切ることができるが、中堅スポンサーは分配の期待に応えるのに苦労し、全体的な成長を抑制する可能性があります。

セグメント分析

バイアウト戦略は2024年のプライベート・エクイティ市場規模の40.5%を占め、機関投資家のアロケーションの基準点となっています。投資家は、価値創造レバー、プライシング、オペレーション、資本規律が可視化され、さらにベンチマーク指標として認知されている点を高く評価しています。コングロマリットが非中核的な子会社を切り離し、高齢化が進むファミリービジネスが後継者探しをする欧州では、その動きが顕著です。米国では、公開会社が中核資産への注力を強め、プラットフォーム案件のパイプラインを提供しているため、企業のカーブアウトは依然として豊富です。ベンチャー・キャピタルは、人工知能、ライフサイエンス・ツール、クリーンテックに選別的な回復力を示し、グロース・エクイティはマクロ的な変動に強い資本効率の高いSaaSモデルを追求します。

セカンダリーとファンド・オブ・ファンズのCAGRは9.34%を記録し、これはファンドの種類別では最速のペースです。リミテッド・パートナーは早期の流動性を歓迎し、スポンサーは従来型の売却を行うことなく新たな資本を獲得し、内部収益率プロファイルを平滑化しています。ニッチ・プレーヤーは現在、部分的流動性とアップサイド参加を提供する優先株式ブリッジを引き受け、ツールセットの幅を広げています。透明性に関する規制が強化される中、セカンダリー専門のマネジャーは、ESGデューデリジェンスモジュールを組み込んでいます。今後、プライベート・エクイティ市場はセカンダリーの制度化を進め、より継続的な流動性をサポートすることを期待しています。

地域分析

北米は2024年のプライベートエクイティ市場の53.2%を占め、深い資本市場、安定した規制、セクターの幅広さに支えられています。米国では、BlackstoneのCvent買収やKKRの集合住宅ポートフォリオ買収など、パブリックからプライベートへの案件が目立ちました。エネルギー移行インフラ、デジタルインフラの構築、企業のカーブアウトがディールパイプラインを下支えしました。カナダの資源セクターとメキシコの製造業は、クロスボーダーM&Aを促進するニアショアリングの動向とともに、エクスポージャーを多様化させています。堅調なIPOチャネル、戦略的バイヤーへのセカンダリーセールス、活発なセカンダリーマーケット・エコシステムのおかげで、流動性は引き続き信頼できます。

欧州は、2024年に2桁台の投資と撤退の伸びを示し、マクロ的な逆風の後に回復しました。ダハ地域は産業オートメーションと気候変動技術でリードし、北欧諸国はデジタル・サービスの専門知識と再生可能エネルギーの優位性を活かしています。人工知能分野では資金が倍増し、長期的テーマへの軸足が浮き彫りになりました。英国のPISCES取引所は、個人投資家のプライベート・エクイティ市場へのアクセスを民主化することを目的としているが、本格的な立ち上げは規制当局の認可待ちです。南欧は後塵を拝しているが、観光業の回復とEUのグリーン・ディール補助金によるインフラ案件の促進という恩恵を受けています。資金調達コストの上昇や地政学的不確実性にもかかわらず、こうした力学が相まって、欧州の関連性が維持されています。

アジア太平洋地域のCAGR成長率は8.95%と予想され、これは日本の取引額183%の急増に後押しされ、アジア太平洋地域最大のプライベート・エクイティ市場となりました。上場コングロマリットの企業統治改革と後継者問題は、新たなバイアウト候補を提供します。中国は、アウトバウンド規制が続く中、国内ヘルスケアと消費者向け事業に傾倒し、グリーン製造業への政策的支援により、バッテリーサプライチェーンへのPE関心が高まっています。インドでは、ヘルスケア、フィンテック、SaaSなど、人口ボーナスと規制のデジタル化イニシアチブを活用したディールフローが活発です。東南アジアのデジタル・エコノミー・ブームは、インドネシアとベトナムの官民パートナーシップ・プロジェクトと相まって、インフラ・ファンドを引き寄せています。オーストラリアとニュージーランドは資源と農業の多様化を提供し、北米の成熟度を相殺するダイナミズムを持つ地域の締めくくりとなります。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリスト・サポート

よくあるご質問

目次

第1章 導入

- 調査の前提条件と市場定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 配備を求めるドライパウダー残高の記録的増加

- 年金・ソブリン投資家によるオルタナティブ投資への配分の増加

- 運用価値創造の専門性に対するデジタルトランスフォーメーションの需要

- セミ・リキッド/401(k)ストラクチャーを通じたリテール投資家のアクセス

- 継続ファンドやセカンダリー・ファンド(アンダー・ザ・レーダー)を通じた流動性の確保

- ファンド・ユニットのトークン化により端数所有が可能に(アンダー・ザ・レーダー)

- 市場抑制要因

- 金利主導の資金調達コストの上昇

- 出口を抑制するビッド・アスク・バリュエーション・ギャップ

- ESGとインパクト報告のコンプライアンス負担の厳格化(アンダー・ザ・レーダー)

- AIFMD IIと同等のデータ透明性の義務化(アンダー・ザ・レーダー)

- バリュー/サプライチェーン(ディールサイクル)分析

- 規制状況

- 技術的展望

- ファイブフォース分析

- 新規参入業者の脅威

- リミテッド・パートナーの交渉力

- 投資先企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係の強さ

第5章 市場規模と成長予測(金額、10億米ドル)

- ファンドタイプ別

- バイアウト&グロース

- ベンチャーキャピタル

- メザニン&ディストレスト

- セカンダリー&ファンド・オブ・ファンズ

- セクター別

- テクノロジー(ソフトウェア)

- ヘルスケア

- 不動産とサービス

- 金融サービス

- 産業

- 消費財・小売

- エネルギー・電力

- メディア&エンタテインメント

- 電気通信

- その他(運輸など)

- 投資先別

- ラージキャップ

- アッパーミドル

- ローワーミドル

- スモール&SMID

- 地域別

- 北米

- カナダ

- 米国

- メキシコ

- 南米

- ブラジル

- アルゼンチン

- その他南米

- アジア太平洋

- インド

- 中国

- 日本

- オーストラリア

- 韓国

- 東南アジア(シンガポール、マレーシア、タイ、インドネシア、ベトナム、フィリピン)

- その他アジア太平洋地域

- 欧州

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス(ベルギー、オランダ、ルクセンブルク)

- ノルディックス(デンマーク、フィンランド、アイスランド、ノルウェー、スウェーデン)

- その他欧州

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東とアフリカ

- 北米

第6章 競合情勢

- 市場の集中度

- 戦略的な動き

- 市場シェア分析

- 企業プロファイル

- Bain Capital

- BC Partners

- Blackstone

- Brookfield Asset Management

- Carlyle Group

- Cinven

- Clayton Dubilier & Rice

- CVC Capital Partners

- EQT AB

- General Atlantic

- Hellman & Friedman

- Insight Partners

- KKR

- Neuberger Berman

- Oaktree Capital Management

- Partners Group

- Permira

- Silver Lake

- Thoma Bravo

- TPG Capital

- Vista Equity Partners

- Apollo Global Management