|

市場調査レポート

商品コード

1851233

食品不耐性製品:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Food Intolerance Products - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 食品不耐性製品:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年07月23日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

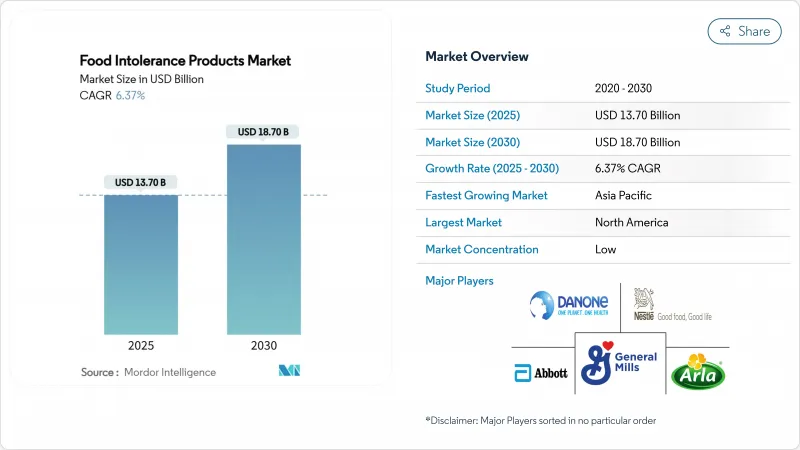

食品不耐性製品市場は、2025年に137億米ドルに達し、2030年には187億米ドルに成長すると予測され、CAGRは6.37%と堅調です。

この成長軌道は、厳格な食品安全規制、食生活に関連する健康懸念に対する消費者の意識の高まり、医学的に診断されるアレルギーの着実な増加が原動力となっています。発酵・加水分解食品に関する米国のグルテンフリー規則が2024年に更新されたことで、コンプライアンス上の不確実性が軽減され、新製品の発売が容易になり、敏感な消費者の信頼が高まりました。北米は規制の早期明確化とラベル・リテラシーの高さにより主導権を維持しているが、アジア太平洋地域の都市部世帯が所得の上昇とeコマースの拡大に支えられ、最速の数量成長を牽引しています。メーカー各社は、コスト効率の高い植物性原料や精密な発酵技術への投資を優先し、従来の食品との味覚の同等性を高めています。小売業者は、クリーン・ラベル、アレルゲン不使用、オーガニックの基準を満たすブランドにプレミアム・エンドキャップやアルゴリズム主導の検索配置を割り当てて、棚スペースを最適化しています。こうした戦略的調整により、フリーフロム食品市場の長期的な数量成長が見込まれます。

世界の食品不耐性製品市場の動向と洞察

グルテンフリーベーカリー製品のプレミアム化

グルテンフリーのベーカリー市場は、基本的な食生活の遵守から、より優れた感覚体験と栄養価の向上へと移行しつつあります。例えば、2024年にはゼネラル・ミルズがアニーズスーパーマックを発売しました。この商品は、黄えんどう豆の統合により、1食あたり15グラムのたんぱく質と6グラムの食物繊維を含んでいます。これは、メーカーがグルテンフリーの製品を従来の小麦の代用品からどのように進化させているかを浮き彫りにしています。プレミアムという位置づけは、従来の選択肢と同等の品質を持つ製品を求める消費者の需要を満たしながら、製造コストの上昇を相殺することを可能にします。このアプローチは先進国市場で特に効果的で、消費者は健康上のメリットや優れた味覚に対して割高な対価を支払うことを厭わないです。市場分析によると、このプレミアム化戦略は菓子類やスナック菓子の分野にも拡大しつつあり、既存の食品メーカーに新たな収益機会をもたらしています。しかし、この動向の持続可能性は、「フリー・フロム」の特性を損なうことなく従来と同様の体験を提供するための原材料技術と加工方法の継続的な進歩にかかっています。

食品不耐症とアレルギーの有病率の上昇

食物アレルギーと不耐症の市場は、消費者のライフスタイルの進化と健康意識に後押しされて著しい成長を遂げています。食生活の変化、衛生習慣、環境暴露、腸内細菌叢の変化などの要因が、この動向の一因として活発に研究されています。2024年に食品基準庁は、英国(スコットランドを除く)の消費者の12%が食物不耐性の影響を受けていると報告し、この問題の規模の大きさを浮き彫りにしました。こうした懸念の高まりを受けて、FDAは2024年、発酵・加水分解食品のグルテンフリー表示に関する規制の更新を実施しました。これらの更新は、セリアック病患者がグルテンに不注意にさらされるような以前の規制のギャップに対処し、消費者の安全と信頼を高めることを目的としています。若年層や都市人口における食品不耐症の流行は、安定した需要基盤の拡大を裏付けており、これは時間の経過とともに購買力の増大へと発展していくと予想されます。さらに、食品アレルギーが公衆衛生上の重大な課題であるというヘルスケア・セクターの認識が、特に透明性のある表示基準の分野における規制の進展を後押ししています。このような規制環境の進化は、「フリーフロム」食品分野のメーカーに大きな成長機会を生み出し、アレルゲン不使用で不耐性に優しい製品に対する需要の高まりに対応することを可能にしています。

製造コストと認証コストの上昇が成長を制限

フリーフロム食品メーカーは継続的なコスト課題に直面しています。グルテンフリー認証の取得には、大規模な文書化、施設のアップグレード、継続的なコンプライアンス管理が必要となります。FDAの規制影響分析によると、グルテンフリー表示にかかる年間コンプライアンス・コストは約880万米ドルです。こうしたコストは、スケールメリットのない小規模メーカーに不釣り合いな影響を与えます。特殊な原材料の調達、専用の製造ライン、厳格な検査プロトコルが必要なため、コスト面で構造的な不利が生じ、価格に敏感な分野への市場参入が妨げられます。この問題は、消費者のプレミアム価格に対する寛容度が限られ、かつフリー・フロム食品に関する規制の枠組みがまだ発展途上にある新興市場において特に重大です。しかし、製造技術と代替原材料の進歩により、こうしたコスト格差は徐々に縮小しつつあります。精密発酵や代替タンパク質技術などのイノベーションは、コスト・パリティを達成する機会を提示しています。

セグメント分析

乳製品と乳製品代替品の2024年の市場シェアは30.45%であり、これはこのセグメントが成熟し、複数の食事制限カテゴリーにわたって消費者に広く受け入れられていることを反映しています。このセグメントの成功は、乳糖不耐症の消費者、乳製品アレルギーのある消費者、植物由来の食生活を実践している消費者のニーズに同時に対応できることに起因しており、これにより単一の食事制限カテゴリーに比べて幅広い市場を獲得しています。菓子類は2030年までのCAGRが7.79%と、最も急成長している分野であり、プレミアム化の動向と、従来の砂糖不使用製品にとどまらない革新的な製品開発によって牽引されています。一方、ベーカリー分野は、グルテンフリー製品の進歩に支えられ、安定した成長を示しています。同様に、肉・魚介類部門は、植物性タンパク質と代替タンパク質技術の革新から利益を得ています。

乳糖不耐症の症状や診断に対する意識の高まりにより、複数の食品カテゴリーで無乳糖製品に対する需要が大幅に増加しています。これを受けて、メーカーは牛乳、ヨーグルト、チーズ、アイスクリームなどの主要カテゴリーに乳糖不使用の選択肢を含めるよう製品ポートフォリオを拡大しています。例えば、2023年1月、Califia Farms社は、クリーンラベルの代替品を求める乳糖不耐症の消費者に対応するため、精製水、海塩、アーモンドのようなシンプルな原材料を使用し、添加油やガムを除いた有機アーモンドミルクとオートミルク製品を発表しました。さらに、ソース、調味料、ドレッシングは、メーカーが従来困難とされてきたカテゴリーの「フリーフロム」バージョンを開発するにつれて、成長機会をもたらしています。さらに、ニッチな食事要件をターゲットにした特殊製品が、市場の全体的な多様化に寄与しています。

グルテンフリー食品は、確立された消費者意識と規制の標準化に支えられて、2024年には57.63%のシェアで市場の主導権を維持します。しかし、セリアック病管理以外の消費者嗜好の変化を反映して、2030年までのCAGR予測値が8.15%となるラクトースフリー製品の成長が加速しています。乳糖不耐症はグルテン過敏症に比べて世界的に人口が多く、大きな市場機会をもたらしているため、ラクトースフリーのセグメントはより幅広い人口動態を活用しています。発酵食品と加水分解食品に対するFDAのグルテンフリー表示要件は2024年に更新され、メーカーに明確なコンプライアンス・パスウェイを提供することで、規制の不確実性を低減しながらグルテンフリー・セグメントの成長を安定させる可能性があります。

表示区分は、砂糖不使用、保存料不使用、アレルゲン特定表示といった新たなフリー・フロム(無添加)表示を含むように拡大しつつあり、消費者の食生活に対する要求がますます高度化していることに対応しています。ひとつの製品に複数のフリーフロム表示を統合することは、市場でのポジショニングに大きなチャンスをもたらすが、製造の複雑さと認証コストの上昇をもたらします。シンガポールの2025年食品表示規制は、グルテンフリーの表示に関する明確な基準を設け、誤解を招くような表示を禁止することで、この規制の進化を浮き彫りにしています。

地域分析

2024年には、北米が35.86%と最大の地域別売上シェアを確保したが、これは厳格なアレルゲン表示規制、医学的に不耐症と診断された食品の高い普及率、および確立されたチルド・チェーン物流ネットワークに牽引されたものです。同地域の研究機関と原料サプライヤーとの共同作業により、食感を向上させるハイドロコロイドや酵素システムが開発され、商業市場への参入が急速に進んでいます。ESG報告が重視されるようになったことで、オーガニック認証や持続可能な方法で調達された「フリーフロム」製品が店頭に並ぶようになり、北米市場のリーダーシップがさらに強化されました。

アジア太平洋は最も成長著しい地域で、2030年までのCAGRは8.45%と予想されます。中国、インド、タイなどの主要市場における都市部のミレニアル世代は、乳製品を植物由来の代替品に置き換える傾向を強めており、この傾向はソーシャルメディアのインフルエンサーマーケティングに後押しされています。シンガポールは2025年までにグルテンフリーの基準をコーデックスに合わせる予定であり、オーストラリアや米国から輸出するブランドにとって、国境を越えたeコマースの合理化が期待されます。サブリージョン間の購買力の格差はあるもの、モバイル決済の採用とマイクロ・フルフィルメント・センターの台頭により、「フリーフロム」ブランドは従来の流通の課題を克服できるようになり、この地域のフリーフロム食品市場の大幅な成長を牽引しています。

欧州は、確立された有機食品の消費パターンと、製品の完全な入手を制限する特定の流通の非効率性とを併せ持つ国です。ドイツやスウェーデンのような国々は、強力な健康食品店ネットワークから恩恵を受けています。EUの厳格なアレルゲン表示規制は、世界的にみて最も厳しいものひとつであり、消費者は国産および輸入の「フリーフロム」製品に高い信頼を寄せています。対照的に、ラテンアメリカと中東・アフリカは、市場導入の初期段階にあります。しかし、これらの地域では中間所得層が拡大し、欧米の食生活動向に触れる機会が増えていることから、特に規制の枠組みが進み、コールドチェーンのインフラが改善されれば、成長の可能性があります。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- グルテンフリーベーカリー製品のプレミアム化

- 食物不耐症とアレルギーの増加

- ラベルの透明性に対する消費者の意識と要求の高まり

- 植物性と乳製品を含まない食生活の成長

- オンラインおよび専門小売チャネルの拡大

- 便利ですぐに食べられる製品への需要

- 市場抑制要因

- 製造コストと認証コストの上昇が成長を制限

- 従来の食品と同等の味と食感を実現するための課題

- 新興市場での入手可能性は限定的

- 表示に対する消費者の懐疑と混乱

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- 製品タイプ別

- 乳製品および乳製品代替品

- ベーカリー製品

- 菓子類

- 食肉・水産物

- ソース、調味料、ドレッシング

- その他の製品タイプ

- ラベリングタイプ別

- グルテンフリー食品

- ラクトースフリー食品

- その他

- カテゴリー別

- 従来型

- オーガニック

- 流通チャネル別

- スーパーマーケット/ハイパーマーケット

- 健康食品店

- コンビニエンスストアと食料品店

- オンライン小売店

- その他

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- その他北米地域

- 欧州

- ドイツ

- 英国

- イタリア

- フランス

- スペイン

- オランダ

- ポーランド

- ベルギー

- スウェーデン

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- オーストラリア

- その他アジア太平洋地域

- 南米

- ブラジル

- アルゼンチン

- コロンビア

- その他南米

- 中東・アフリカ

- 南アフリカ

- サウジアラビア

- アラブ首長国連邦

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場ランキング分析

- 企業プロファイル

- General Mills Inc.

- Danone S.A.

- Abbott Laboratories

- Nestle S.A.

- Arla Foods amba

- Beyond Meat Inc.

- Green Valley Creamery

- Blue Diamond Growers

- Oatly Group AB

- Dr. Schar AG/SPA

- The Hain Celestial Group, Inc.

- Cabot Creamery Corporation

- Barilla G.e.R. Fratelli SpA

- Conagra Brands, Inc.

- Kraft Heinz Company

- Lactalis Group

- Otsuka Holdings Co., Ltd.(Daiya Foods Inc.)

- Amy's Kitchen Inc.

- SunOpta Inc.

- Oetker Group