|

市場調査レポート

商品コード

1851217

インドのフィンテック:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)India Fintech - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドのフィンテック:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月13日

発行: Mordor Intelligence

ページ情報: 英文 100 Pages

納期: 2~3営業日

|

概要

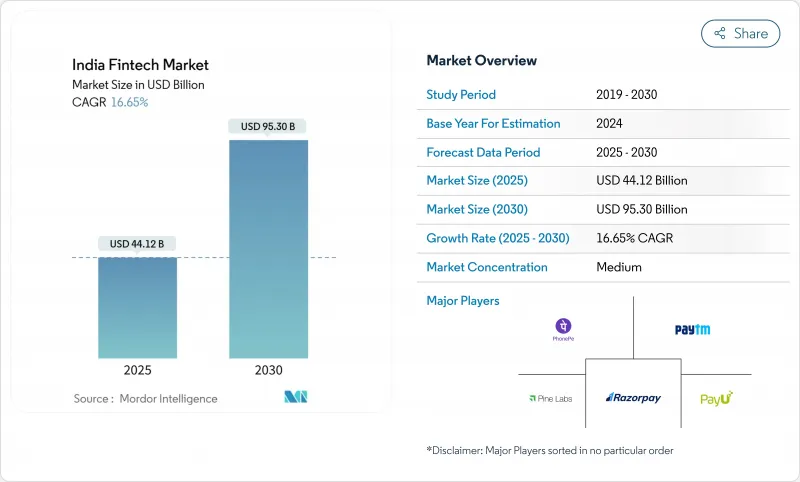

インドのフィンテック市場の2025年の市場規模は441億2,000万米ドル、2030年には953億米ドルに拡大すると予測され、2025~2030年のCAGRは16.65%と堅調に推移します。

政府の一貫した支援、安価なモバイルデータ、UPIやAadhaarのようなシームレスなデジタル公共インフラが、アクセスを拡大し、配送コストを圧縮し、製品革新を促しています。スマートフォンの急速な普及が引き続き総対応人口を拡大する一方、ミレニアル世代とZ世代の富の創出が、デジタル・ファーストの投資商品やクレジット商品への需要を喚起しています。決済主導のスーパーアプリが融資、保険、富裕層に横展開し、専門的な課題者がプレミアム・クレジット、ギグワーカー・ファイナンス、クロスボーダー決済で収益性の高いニッチを切り開く中、競合は依然として激しいです。ティアⅡやティアⅢの都市からの参入が増加し、国際的なUPIとの連携が進むにつれ、顧客セグメントや地域間の成長機会が構造的に拡大しています。

インドのフィンテック市場動向と洞察

政府が構築したデジタル公共インフラが大衆市場への普及を加速

UPIの月間取扱高は2024年11月に150億件を超え、取扱額は2,800億米ドルに。Aadhaar対応のeKYCにより、オンボーディング・コストが15~20米ドルから0.5米ドルに削減され、プロバイダーは低所得層のユーザーにも利益をもたらすサービスを提供できるようになりました。現在、5億800万人以上のインド人がJAMの三位一体を通じて正式な金融サービスにアクセスし、決済、融資、保険のインドのフィンテック市場プールを拡大しています。4,270億米ドルを超える直接給付送金により、日常的な取引にデジタル・レールが定着しました。オープンで相互運用可能なアーキテクチャは、民間プレイヤーの統合摩擦を軽減し、ひいては製品の発売やセクターを超えたコラボレーションに拍車をかけています。

アカウント・アグリゲーター・フレームワークがデータ主導の信用を解き放つ

2021年のサービス開始以来、AAシステムは検証済みの金融記録を同意に基づいて共有することを可能にし、貸し手は正式な履歴を持たない借り手のスコアリングができるようになりました。2025年までには、3,000億米ドル近い信用フローを中小企業や小売顧客に提供する予定です。公共料金の請求書や取引データを引き出せるため、承認にかかる時間が短縮され、債務不履行リスクが低下します。政策立案者は、AAを、イノベーションと消費者保護のバランスをとる将来のデジタル・クレジット・レールの礎石と見なしています。

RBIのデジタル・レンディングとFLDGの厳格化でコンプライアンス・コストが上昇

2022年に発行され、2023年に更新された規制は、借り手と規制対象事業者間の直接的な資金の流れ、詳細なAPRの開示、貸し倒れ保証の上限をローンポートフォリオの5%とすることを義務付けています。コンプライアンスへの支出は15-20%上昇し、中小の金融機関を圧迫しています。クーリング・オフやデータ保存の義務化は短期商品の見直しを促し、事業拡大計画を遅らせ、インドのフィンテック市場の収益性を低下させています。

セグメント分析

2024年のインドのフィンテック市場シェアは、デジタル決済が42.9%を占め、これは24年度のUPI取引1,310億件に支えられています。スマートフォンの継続的な普及と加盟店の受け入れにより、収益モデルが付加価値サービスへとシフトする中でも、同セグメントは高成長を維持すると予想されます。業界の既存企業は、クレジット、保険、富裕層向け商品を重ねることで、利用者のライフサイクルを延ばし、顧客1人当たりの利益率を高めることで、利用者との関係を深めています。世界的なハイテク大手、銀行、国産プレーヤーが日々の取引フローをめぐって争うため、競合の激しさは高まっています。

ネオバンキングは、2030年までのCAGRが19.62%と、すべての提案の中で最速になると予測されています。デジタル専業の課題者たちは、認可を受けた銀行と提携し、フルスタックのモバイル口座、自動予算編成、フリーランサーや中小企業向けの代替融資を提供します。規制の枠組みが成熟し、APIが標準化されるにつれ、ネオバンクは都市部のエリートにとどまらず、地方語のインターフェイスやセグメントに特化したサービスを提供するまでに拡大します。ネオバンクは、低オーバーヘッドと相まって、顧客基盤の拡大により、インドのフィンテック市場規模への貢献度を着実に高めています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 政府構築のデジタル公共インフラ(UPI、Aadhaar、OCEN)が大衆市場への普及を加速する

- アカウント・アグリゲーターのフレームワークデータ主導の信用引受を解き放つ

- eコマースとギグ・エコノミー・プラットフォームからの組み込み型金融需要

- GST後の中小企業のフォーマル化により、新たな中小企業のフィンテック需要プールが創出される

- ミレニアル世代とGen-Z世代の資産形成が低コストのロボアドバイザー普及を牽引

- 国境を越えたUPI連携(シンガポール、UAEなど)が新たな送金収益を開く

- 市場抑制要因

- RBIによるデジタルレンディングとFLDGの厳格化でコンプライアンスコストが上昇

- ゼロMDR政策はペイメントゲートウェイの利益プールを圧縮する

- 消費者の信頼を損なうサイバー詐欺事件の深刻化

- 2022年以降の資金調達の冬がスケールアップ資金を制約する

- バリュー/サプライチェーン分析

- 規制とテクノロジーの展望

- ポーターのファイブフォース分析

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- 投資・資金動向分析

第5章 市場規模と成長予測

- サービス・プロポジション別

- デジタル決済

- デジタル融資

- デジタル投資

- インシュアテック

- ネオバンキング

- エンドユーザー別

- 小売り

- ビジネス

- ユーザーインターフェース別

- モバイル・アプリケーション

- ウェブ/ブラウザ

- POS/IoTデバイス

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Paytm(One97 Communications Ltd)

- PhonePe Pvt Ltd

- Razorpay Software Pvt Ltd

- Pine Labs Pvt Ltd

- PayU Payments Pvt Ltd

- BharatPe(Resilient Innovations Pvt Ltd)

- MobiKwik(One MobiKwik Systems Ltd)

- PolicyBazaar(PB Fintech Ltd)

- Zerodha Broking Ltd

- Upstox(RKSV Securities India Pvt Ltd)

- Groww(Nextbillion Technology Pvt Ltd)

- Cred Financial Technologies Pvt Ltd

- Slice(GaragePreneurs Internet Pvt Ltd)

- KreditBee(Finnov Pvt Ltd)

- Lendingkart Finance Ltd

- Capital Float(Axio Digital)

- NeoGrowth Credit Pvt Ltd

- Navi Technologies Ltd

- Jupiter(Amica Finance Pvt Ltd)

- NIYO Solutions Pvt Ltd