|

|

市場調査レポート

商品コード

1811761

FaaS (Fintech as a Service) の世界市場 (~2030年):タイプ (バンキング・決済・保険・融資・RegTech・資産運用・デジタル資産&通貨・サイバーセキュリティ)・エンドユーザー (消費者・銀行・NBFC・保険会社・政府) 別Fintech as a Service Market by Type (Banking, Payments, Insurance, Lending, RegTech, Wealth Management, Digital Assets & Currencies, Cybersecurity), End User (Consumer, Banks, NBFCs, Insurance Companies, Government) - Global Forecast to 2030 |

||||||

カスタマイズ可能

|

|||||||

| FaaS (Fintech as a Service) の世界市場 (~2030年):タイプ (バンキング・決済・保険・融資・RegTech・資産運用・デジタル資産&通貨・サイバーセキュリティ)・エンドユーザー (消費者・銀行・NBFC・保険会社・政府) 別 |

|

出版日: 2025年09月02日

発行: MarketsandMarkets

ページ情報: 英文 450 Pages

納期: 即納可能

|

概要

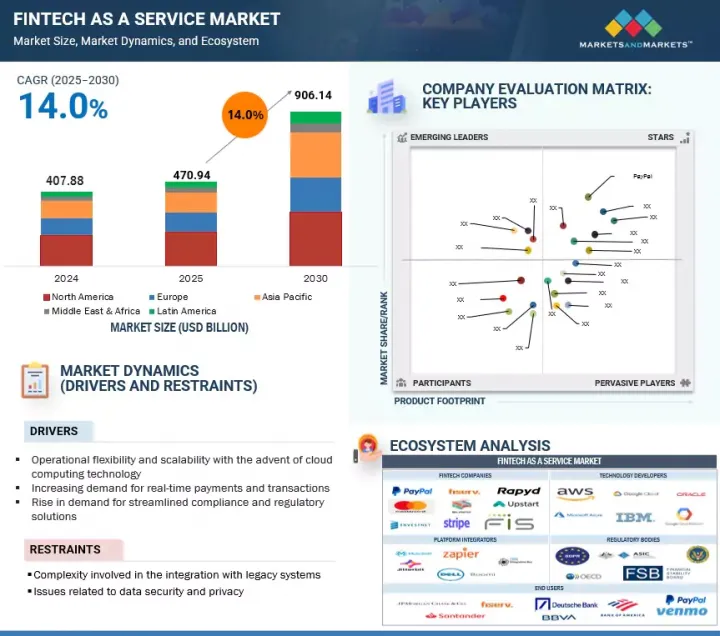

世界のFaaS (Fintech as a Service) の市場規模は、2025年の4,709億4,000万米ドルから、予測期間中はCAGR 14.0%で推移し、2030年には9,061億4,000万米ドルに成長すると予測されています。

世界市場は、組み込み型金融の急速な拡大によって牽引されており、銀行、保険会社、ノンバンク金融会社(NBFC)が、決済、融資、カード発行、本人確認(KYC)サービスを迅速かつ低コストで提供するために、API駆動型ソリューションをますます採用しています。さらに、デジタルコマースの成長、国際送金需要、規制遵守の必要性、クラウドベースモデルの拡張性が導入を加速させています。また、AIとデータ分析の統合により、不正防止、与信審査、パーソナライズ機能が強化されています。

| 調査範囲 | |

|---|---|

| 調査対象年 | 2020-2030年 |

| 基準年 | 2024年 |

| 予測期間 | 2025-2030年 |

| 単位 | 金額 (米ドル) |

| セグメント | タイプ、展開モデル、エンドユーザー、地域 |

| 対象地域 | 北米、欧州、アジア太平洋、中東・アフリカ、ラテンアメリカ |

さらに、金融包摂(Financial Inclusion)への取り組み、中小企業のデジタル化、モジュール型・コンポーザブル型の金融サービスへの移行といった動きが、市場の成長を一層後押ししています。しかし一方で、この分野は地域ごとに異なる規制の断片化、第三者リスクやコンプライアンスに関する厳格な監視、データプライバシーおよびセキュリティへの懸念、レガシーシステムとの統合に伴う課題といった制約にも直面しています。また、インターチェンジ手数料上限による利幅圧迫、ベンダーロックインの可能性、信頼性への期待なども普及を抑制する要因となっています。さらに、資金調達環境の厳格化、リスク回避的な運用慣行、銀行以外の事業者が金融サービスに参入する際の信頼の壁といった点も課題として残っています。

"決済区分別では、payment processing-as-a-serviceの部門が予測期間中に最大のシェアを占める見通し"

payment processing-as-a-serviceはクラウドベースのモデルであり、企業は決済インフラをアウトソースし、APIやモジュール型プラットフォームを通じてエンドツーエンドの取引機能にアクセスできます。これにより、企業は高額な自社システムを構築することなく、カード決済、デジタルウォレット、銀行振込、代替決済手段を処理でき、さらにセキュリティ、不正防止、コンプライアンス機能を組み込むことが可能です。このモデルはEC、銀行、中小企業、サブスクリプション型サービス、デジタルマーケットプレイスなどで広く採用されており、シームレスな国際取引、定期課金、多通貨決済をサポートします。拡張性、迅速な市場投入、運用の複雑性軽減を実現することで、デジタル金融サービスにおける効率性とイノベーションを推進し、FaaSエコシステムの中核的な決済ユースケースとなっています。

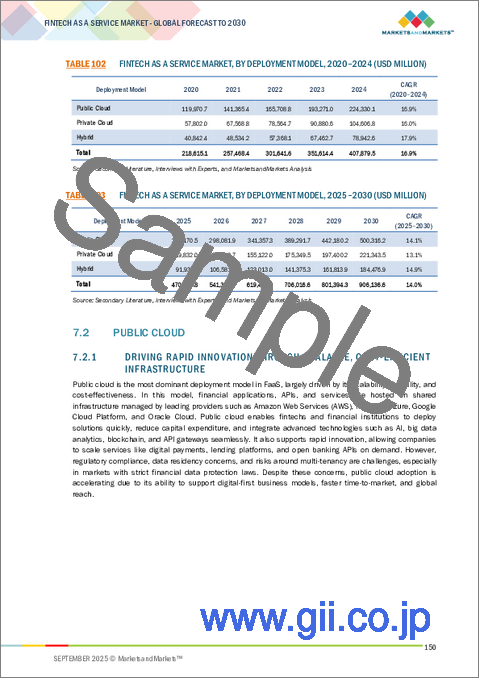

”導入モデル別では、ハイブリッドの部門が予測期間中に最も高いCAGRで成長する見通し”

ハイブリッドクラウドは、パブリッククラウドとプライベートクラウドの利点を統合し、金融機関が拡張性・セキュリティ、コンプライアンスのバランスを取れるようにします。このモデルでは、顧客データ、基幹銀行システム、規制報告といった機密性の高いワークロードをプライベートインフラに保持する一方、デジタルウォレット、決済API、ロボアドバイザリープラットフォームといった顧客向けサービスは、パブリッククラウドの拡張性とコスト効率を活用します。 この二重アプローチにより、企業はコスト最適化、コンプライアンス要件の充足、新しいフィンテック技術の柔軟な導入を実現できます。金融機関がデジタルトランスフォーメーションを推進しつつ規制対応を行う中で、ハイブリッドクラウドの導入は急速に拡大しています。また、サービスごとに異なるクラウドプロバイダーを利用するマルチクラウド戦略もサポートし、レジリエンスを強化し、ベンダーロックインを低減します。FaaSプロバイダーにとって、ハイブリッド導入は革新のスピードと基幹業務の信頼性・コンプライアンスを両立できる「両取り」の選択肢となります。

"アジア太平洋地域が予測期間中に最も高いCAGRで成長する見込み"

アジア太平洋市場は、先進的なリアルタイム決済網、オープンバンキングへの規制転換、中小企業やプラットフォームのデジタル化拡大を背景に急速に拡大しています。インド、中国、日本などが、口座間決済、QRコード決済、国際送金ソリューションにおいて市場をリードしています。シンガポールのPayment Services Act、オーストラリアのConsumer Data Right、日本の資金決済法といった規制の枠組みは、compliance-as-a-serviceやデータ活用型サービスの形成に影響を与えています。また、ウォレット間の相互運用性やスーパーアプリエコシステムの広がりも普及を加速しています。銀行、ノンバンク金融会社(NBFC)、政府は、FaaSを活用して決済基盤を近代化し、金融サービスを組み込み、規制負担を軽減しています。また、Airwallex、Nium、Razorpayといった国際送金スペシャリストが、StripeやAdyenといったグローバル企業と競合しています。規制の断片化、データローカライゼーション、コンプライアンスコストといった課題は残るものの、市場見通しは堅調であり、オープンファイナンスの拡大とともにマルチレール・オーケストレーション、組み込み型トレジャリー、compliance-as-codeが金融イノベーションの中核となる中、二桁成長が期待されています。

当レポートでは、世界のFaaS (Fintech as a Service) の市場を調査し、市場概要、市場成長への各種影響因子の分析、技術・特許の動向、法規制環境、ケーススタディ、市場規模の推移・予測、各種区分・地域/主要国別の詳細分析、競合情勢、主要企業のプロファイルなどをまとめています。

目次

第1章 イントロダクション

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 重要考察

第5章 市場概要と業界動向

- 市場力学

- 促進要因

- 抑制要因

- 機会

- 課題

- 業界動向

- FaaS (Fintech as a Service) の歴史

- 顧客の事業に影響を与える動向/混乱

- サプライチェーン分析

- エコシステム分析

- 価格分析

- 技術分析

- 特許分析

- ポーターのファイブフォース分析

- ケーススタディ分析

- 規制状況

- 主要な利害関係者と購入基準

- 2025-2026年の主な会議とイベント

- FaaS 市場向け技術ロードマップ

- FaaS として実装するためのベストプラクティス

- 現在のビジネスモデルと新興ビジネスモデル

- FaaSで使用されるツール、フレームワーク、テクニック

- AIと生成AI:イントロダクション

- 投資と資金調達のシナリオ

- 2025年の米国関税の影響:FaaS (Fintech as a Service)

第6章 FaaS (Fintech as a Service) 市場:タイプ別

- 銀行

- 顧客オンボーディング・口座管理

- CORE BANKING-AS-A-PLATFORM

- その他

- 決済

- 国際送金プラットフォーム

- PAYMENT PROCESSING-AS-A-SERVICE

- その他

- 保険

- 請求自動化

- 保険契約管理プラットフォーム

- その他

- RegTech

- コンプライアンス&規制サポート

- KYC検証

- その他

- 融資

- BNPL(後払いサービス)

- 組み込み型融資API

- その他

- 資産運用

- 資産管理

- 顧客オンボーディング&リスクプロファイリング

- その他

- デジタル資産・通貨

- CRYPTO-AS-A-SERVICE

- トークン化プラットフォーム

- その他

- サイバーセキュリティ

- 不正行為検出

- 本人確認サービス

- その他

- その他

第7章 FaaS (Fintech as a Service) 市場:展開モデル別

- パブリッククラウド

- プライベートクラウド

- ハイブリッドクラウド

第8章 FaaS (Fintech as a Service) 市場:エンドユーザー別

- 消費者

- 銀行

- NBFC (非銀行系金融会社)

- 保険会社

- 政府

- その他

第9章 FaaS (Fintech as a Service) 市場:地域別

- 北米

- マクロ経済見通し

- 米国

- カナダ

- 欧州

- マクロ経済見通し

- 英国

- ドイツ

- フランス

- イタリア

- その他

- アジア太平洋

- マクロ経済見通し

- 中国

- 日本

- インド

- その他

- 中東・アフリカ

- マクロ経済見通し

- サウジアラビア

- アラブ首長国連邦

- 南アフリカ

- その他

- ラテンアメリカ

- マクロ経済見通し

- ブラジル

- メキシコ

- その他

第10章 競合情勢

- 主要参入企業の戦略/強み

- 収益分析

- 市場シェア分析

- 企業評価マトリックス:主要企業

- 企業評価マトリックス:スタートアップ/中小企業

- ブランド/製品比較

- 企業評価と財務指標

- 競合シナリオ

第11章 企業プロファイル

- 主要企業

- PAYPAL

- MASTERCARD

- FISERV

- BLOCK, INC.

- STRIPE

- ENVESTNET

- RAPYD

- UPSTART

- FIS

- ADYEN

- その他の企業

- SOLID FINANCIAL TECHNOLOGIES

- SOFI TECHNOLOGIES

- MARQETA

- SYNCTERA

- DWOLLA

- FINASTRA

- TEMENOS

- POLICYBAZAAR

- RAZORPAY

- スタートアップ/SME

- VOLANTE TECHNOLOGIES

- REVOLUT

- FISPAN

- NIUM

- AIRWALLEX

- FINIX

- PLAID

- CURRENCYCLOUD

- MAMBU

- FORM3

- SOLARIS

- CHIME

- M2P FINTECH

- RAILSR