|

市場調査レポート

商品コード

1850986

Fintech:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Fintech - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| Fintech:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月12日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

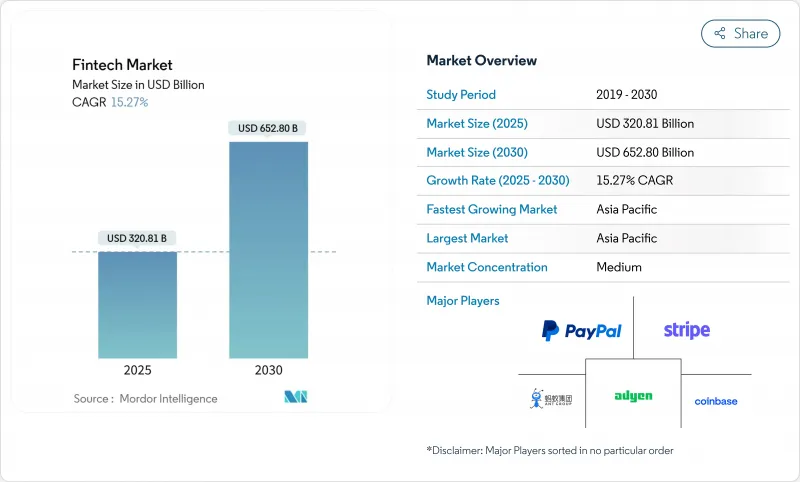

世界のFintech市場は、2025年に3,208億1,000万米ドルに達し、2030年には6,528億米ドルに達すると予測されます。

強力な追い風には、クロスボーダー展開を容易にする規制の調和、取引の流れを加速するリアルタイム決済レール、オープンバンキング・データへのアクセス拡大などがあります。プラットフォーム大手がコンテクスチュアル・ファイナンスを日常的なデジタル・ジャーニーに組み込み、コマースと金融サービスのギャップを縮めているため、競合は激化しています。不正防止、与信判断、パーソナライズされたオファーのための人工知能ツールは、実験的なパイロットから大規模な展開へと移行しており、深いデータ能力を持つ企業に優位性が傾きつつあります。同時に、収益性の高いFintech事業者にとっては資本市場が再開され、製品拡大や戦略的買収のための新たな資金調達が可能になっています。

世界のFintech市場動向と洞察

Fintech導入を加速するリアルタイム決済の義務化

米国のFedNowや欧州のSEPA Instant Credit Transferなどの中央銀行システムは、決済への期待を数時間から数秒へと変化させています。決済の高速化は、財務管理、小口融資、キャッシュフロー分析における新たな価値提案の下支えとなり、Fintech市場は、かつて低速のバッチ処理に頼っていた企業顧客の開拓に貢献しています。2025年には米国のリアルタイム取引は74億件に達すると予想され、中国、英国、香港でも同様の勢いが見られます。決済依頼、自動照合、ジャスト・イン・タイム融資といったオーバーレイ・サービスを統合するプロバイダーは、同じレールに根ざした粘り強い収益源を得ることができます。規制当局が明確な移行期限を設定し、決済の最終ルールを更新している場合、最も急速に導入が進みます。決済ネットワークの相互運用性が次のハードルとして残っているが、国内のより迅速な決済システムを結ぶパイロット試験は、すでに実行可能なクロスボーダーモデルを実証しています。

データアクセスを拡大するオープンバンキングとAPIの標準化

欧州のPSD2とブラジルのオープン・ファイナンス制度は、統一されたAPI仕様によって、口座集約、残高確認、銀行からの直接決済を大規模に行うことができることを証明しています。標準化された同意の流れは、競合をデータの囲い込みからデータ活用へとシフトさせ、予測的引き受けや超パーソナライズされた予算編成ツールを促進します。規制当局は現在、オープン・ファイナンスを重要なデジタル・インフラとして扱い、アメリカ大陸とアジア太平洋地域の一部で導入が進んでいます。Fintech銀行が提供するデータを加盟店、通信事業者、ソーシャルシグナルと組み合わせるプラットフォームは、よりリッチなリスクモデルを構築し、債務不履行率を下げ、信用アクセスを拡大します。このパターンは、小規模なプロバイダーがサードパーティのアナリティクスを活用し、生の顧客リーチよりもサービスの質で既存企業と競争する、相互運用可能なFintech市場のエコシステムを育成しています。

BNPLモデルへの規制強化

英国、米国、オーストラリアの消費者保護機関は、BNPL商品をクレジットとして分類し、アフォーダビリティ・チェック、標準化された情報開示、ハードシップ・プロトコルを義務付ける規則を起草しています。プロバイダーは、ソフトプル信用情報機関を統合し、紛争解決のワークフローをアップグレードし、遅延損害金依存から収益モデルを調整しなければならないです。コンプライアンス・コストは上昇し、すでに貸出ライセンスを保有する規制対象金融機関との統合や提携が促進されます。小売業者は、短期的にはBNPLチェックアウトの導入が遅れるかもしれないが、透明性の高い条件により、時間の経過とともに対応可能なベースが拡大する可能性があります。Fintech規制に対応したデータフィールドや返済分析を先取りして組み込んでいる企業は、統一されたフレームワークが確立されれば、守備範囲の広いポジションを築くことができます。

セグメント分析

ネオバンキングは、Fintech市場規模に占める割合は小さいが、2030年までのCAGRは最速で18.7%を記録し、支店中心からアプリ中心のバンキングへの決定的なシフトを示します。機能の迅速化、透明性の高い価格設定、パーソナライズされたインサイトにより、ネオバンクはモバイルファーストの若い消費者を取り込むことができます。既存の金融機関は、デジタル子会社とコアバンクの近代化を加速させることで対応し、エクスペリエンス・ギャップは縮小するが、テクノロジー予算は増加します。デジタル決済ソリューションは、2024年のFintech市場シェアの46.2%を占め、顧客獲得に不可欠なゲートウェイであり続ける。プロバイダーは、不正分析、ロイヤリティ統合、運転資金貸付を決済レールに重ね、利益率の低い処理を、顧客生涯収益を高めるバンドル価値提案に変えています。

財布やカードの枠を超え、インシュアテック、ウェルステック、レグテックは、データサイエンスと自動化がレガシー・プロセスを根底から覆す特殊なレーンを切り拓いています。利用ベースの保険やAIを活用したクレームトリアージは、保険会社の損害率を下げ、保険会社とクラウドベンダーのジョイントベンチャーを誘致しています。ウェルス・マネジメントでは、フラクショナル・オーナーシップと自動リバランスが投資の民主化を実現し、コンプライアンス自動化ツールが新たな報告義務を収益化します。単一のエクスペリエンス内で複数のサービス提案をオーケストレーションする能力が将来の勝者を定義し、Fintechプラットフォームは、ユーザーが支払い、クレジット、貯蓄、保護を切り替えられるようなモジュラーアーキテクチャへと向かっています。

地域分析

アジア太平洋地域は、2024年にFintech市場の44.86%を占め、2030年までのCAGRは16.02%です。中国のスーパーアプリエコシステムとインドのUPIレールがこの地域の成長を支えており、参入障壁を低くする東南アジアのデジタルバンクライセンスプログラムもこれに加わっています。各国政府はFintechを経済的包摂のためのテコとして扱い、e-KYC規範を合理化し、サンドボックスを育成しています。地域の既存企業は、新興企業に資本を注入する戦略的ベンチャー部門で対応し、斬新な能力を活用しながら混乱リスクをヘッジしています。

北米は、ユーザーへの浸透が成熟しつつあるにもかかわらず、依然として革新的な大国です。AIを活用したパーソナライゼーション、暗号資産サービス、クラウド・ネイティブなコア・バンキングは、規制当局がステーブルコインやデジタル資産のカストディに関して明確な指針を示す中、サービスの差別化を図っています。著名なサイバー事件からの教訓を反映し、ベンチャー企業の資金調達は安全なデータ交換プロトコルを持つ企業に集まる。この地域のFintech市場は、実績のある収益維持とクロスセリング指標に報いる深い資本市場の恩恵を受け続けています。

欧州の規制面でのリーダーシップがFintechの軌道を形成しています。PSD2はオープンバンキングプラットフォームを促進し、MiCAは暗号資産発行に明確性をもたらし、DORAは厳格なオペレーショナルレジリエンスルールを設定しています。これらの枠組みは、専門のレグテック・ベンダーやコンプライアンス・アズ・ア・サービス製品を生み出し、新たな収益層を増やしています。大陸のネオバンクは、多通貨体制にまたがってサービスをローカライズする一方、ライセンスをパスポートして規模を拡大します。さらに、グリーン・ファイナンスの要請が、取引レベルでスコープ3の排出量を測定する気候データ・プラットフォームを刺激しています。

南米では、ブラジルのPIXインスタント・ペイメント・ネットワークに支えられ、普及曲線が上昇しています。銀行口座を持たない人口が多く、モバイルを第一に行動するため、ウォレットプロバイダー、デジタル金融業者、マイクロインシュランス(小規模保険)スキームにとって肥沃な土壌となっています。サンドボックス・テストに対する規制の開放性は国際的な資本を引き付け、国内の覇者は低コストの送金や公共料金の履歴に紐づいた信用スコアリングを提供することで、この地域の規模を拡大しています。インフラが成熟するにつれて、この地域は他の新興市場に人材と製品の枠組みを輸出しています。

中東とアフリカには、多様なビジネスチャンスが存在します。湾岸協力会議諸国は、デジタルバンクのライセンスを発行し、政府が支援するFintechアクセラレーターを主催し、AI中心の金融ベンチャーに国富を投資しています。アフリカのモバイル・マネー・レールは、取引量では依然として世界をリードしており、送金回廊は海外のディアスポラのウォレットと統合しています。地域のFintechテーマには、シャリア準拠の組み込み金融、低手数料の国境を越えた送金、衛星農学データを通じて促進される農業投入物融資などが含まれます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- リアルタイム決済義務化(FedNow、SEPA即時クレジット振替)によるFintech導入の加速

- オープンバンキングとAPI標準化(PSD2、ブラジルオープンファイナンス)データアクセスの拡大

- 中国とインドにおけるCBDCの実証実験がインフラのアップグレードを推進

- アジアのEコマースプラットフォームにおける組み込み型金融の台頭

- 中東・北アフリカおよび南米の中小企業の信用格差がデジタル融資プラットフォームを促進

- ESG関連のFintechソリューションが欧州のグリーン投資ファンドを惹きつける

- 市場抑制要因

- BNPLモデルに対する規制強化

- 巧妙な詐欺とディープフェイクによるアイデンティティリスク

- クラウド集中による単一障害点のリスク

- 冬の資金調達と評価額の修正によるスケールアップの抑制

- バリュー/サプライチェーン分析

- 規制の見通し

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手の交渉力/消費者

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- 投資・資金調達動向分析

第5章 市場規模と成長予測

- サービスプロポジション別

- デジタル決済

- デジタル融資とファイナンス

- デジタル投資

- インシュアテック

- ネオバンキング

- エンドユーザー別

- 小売り

- 企業

- ユーザーインターフェース別

- モバイルアプリケーション

- ウェブ/ブラウザ

- POS/IoTデバイス

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- アルゼンチン

- チリ

- コロンビア

- その他南米

- 欧州

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス(ベルギー、オランダ、ルクセンブルク)

- 北欧諸国(スウェーデン、ノルウェー、デンマーク、フィンランド、アイスランド)

- その他欧州地域

- アジア太平洋地域

- 中国

- インド

- 日本

- 韓国

- オーストラリア

- 東南アジア(シンガポール、インドネシア、マレーシア、タイ、ベトナム、フィリピン)

- その他アジア太平洋地域

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- PayPal Holdings Inc.

- Ant Group Co. Ltd.

- Stripe Inc.

- Block Inc.(Square, Cash App)

- Adyen N.V.

- Coinbase Global Inc.

- Robinhood Markets Inc.

- Revolut Ltd.

- Klarna Bank AB

- N26 GmbH

- SoFi Technologies Inc.

- Nubank(Nu Holdings)

- Wise plc

- Afterpay Ltd.

- FIS Global

- Fiserv Inc.

- Intuit Inc.

- M-PESA(Vodafone/Safaricom)

- Paytm Digital Payments Ltd.

- Razorpay Software Pvt Ltd.