|

市場調査レポート

商品コード

1851051

自動車物流:市場シェア分析、産業動向、統計、成長予測(2025年~2030年)Automotive Logistics - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車物流:市場シェア分析、産業動向、統計、成長予測(2025年~2030年) |

|

出版日: 2025年06月24日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

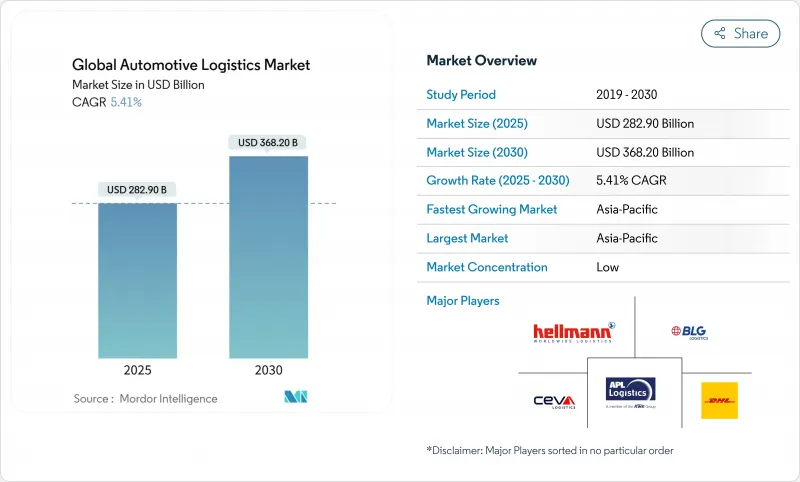

世界の自動車物流市場規模は2025年に2,829億米ドルと推計され、2030年には3,682億米ドルに達すると予測され、予測期間(2025-2030年)のCAGRは5.41%です。

旅客・商用車両の継続的な電動化、アフターマーケット・フルフィルメントの急速なデジタル化、モビリティ・アズ・ア・サービス・プログラムの普及により、ロジスティクス・プロバイダーの契約範囲と出荷の複雑性が拡大しています。企業の持続可能性目標の厳格化に伴い、道路から鉄道や海上へのモーダルシフトが加速する一方、グローバルな3PL間の合併が規模の優位性を生み出し、競争力学を再構築しています。同時に、eコマースにおける当日配送や翌日配送への期待は、マイクロフルフィルメントへの自動化投資を後押ししており、統合された可視性プラットフォームは、自動車関連の長期契約を勝ち取るための必須条件となりつつあります。

世界の自動車物流市場の動向と洞察

電池式電気自動車の普及が加速し、完成車フローが増加

世界の電気自動車普及率は2025年に20%を超えると予測されており、特殊なバッテリーサプライチェーンや新しい完成車輸送ルートに対する需要が高まっています。DHLはアジア太平洋と欧州にEVセンター・オブ・エクセレンスを開設し、温度管理された倉庫、DGに準拠したハンドリング、複合一貫輸送ソリューションを提供しています。マースクのEVバッテリー・フレックス・フロー・プログラムは、再利用可能なコンテナと高度な防火設備を使用することで、倉庫の占有面積を半減させ、セルメーカーの物流コストを30%削減しています。欧米の3PLはまた、中国のコリドー容量に投資しています。同国は正極70%、負極85%の生産量を維持しており、欧米のOEMにとってバッファーストックのニアショアリングが極めて重要だからです。バッテリーを扱うデポの資本集約度は、輸送業者とエネルギー企業によるインフラ支出をプールするジョイント・ベンチャーを促しています。

eコマースによるアフターマーケットパーツのブームが、当日・翌日配送への期待を生む

オンライン部品売上は現在、世界のアフターマーケット売上の2桁のシェアを占めており、地域配送センターから都市部のドライバーに近いマイクロフルフィルメント・ノードへのシフトを促しています。AutoStoreの大手スペアパーツ販売会社への導入により、保管密度が300%向上し、稼働率が99.6%になりました。起亜イスラエルのハードウェアレス・トラッキングは、車両検索時間を数時間から数分に短縮し、労働力を50%削減し、処理時間を最大40%短縮しました。ロジスティクス・プロバイダーは現在、予測在庫ツールをラストワンマイル・ネットワークにバンドルして長期契約を確保し、郊外のクロスドックは週末のサービス保証を満たすために夜間に地方ルートを補充しています。

マクロ経済の不確実性が自動車の購入と出荷を抑制

2024年の世界の自動車生産台数は、信用収縮と消費者心理の低迷により0.8%増に減速し、欧州の完成車港湾処理能力は9.4%減少しました。フォードは、需要変動下でリードタイムを維持しながらコスト削減を図るため、メキシコのグアイマス港からの鉄道・短距離海上輸送の代替案をテストしています。稼働率の低下はROROターミナルのマージンを圧迫しているが、オペレーターは回復のためにサージキャパシティを保持しなければならず、価格規律を緊張させています。中国のEV輸出は、欧米のマクロサイクルに関係なく新ブランドが生産量を拡大するため、予測を複雑なものにします。

セグメント分析

2024年の世界自動車物流市場では、輸送が58.8%のシェアを維持。道路輸送は依然として極めて重要であるが、荷主がより低炭素な選択肢を求めるにつれて、鉄道と船舶の輸送量は増加しています。BMWの水素トラックはドイツの道路でタンク・ツー・ホイールの排出量を削減し、モーダル・イノベーションを示しています。付加価値サービスはCAGR 7.2%と予測され、カスタマイズ、ソフトウエアの点滅、配達前検査の需要に後押しされています。プロバイダーは、ブラウンフィールドの倉庫を、ロボット工学を組み込んだマルチクライアントの組み立てハブに変え、レガシーオーバーヘッドなしでプログラム立ち上げの短縮を可能にしています。

自動化は保管の経済性を再構築します:AutoStoreのGoods-to-Personシステムは、立方体の利用率を3倍にし、ピッキングエラーを0.1%以下に削減することで、2時間のアフターマーケット注文窓口をサポートしています。OEMがモジュール式EVプラットフォームに移行するにつれ、サブアセンブリーのキッティングとバッテリーパックの順序付けは、サービススペシャリストに新たなマージンプールを生み出します。そのため、契約収入のバランスは、ライン輸送からハイタッチ・アドオンへと傾き、プロバイダーの収入を多様化し、粘着性の高い複数年契約を強化しています。

OEMロジスティクスは2024年の世界市場規模の73.1%を占め、複雑なインバウンド部品フローと完成車輸出に牽引されます。電動化により、ADR準拠のバッテリーデポ、温度管理されたトレーラー、緊急対応プロトコルへの設備投資が増加。テスラが上海からロッテルダムまでモデル3を輸送するためにヒュンダイ・グロービスと長期チャーターを結んだことは、新しい大陸横断EV通路を反映しています。

アフターマーケットロジスティクスはCAGR6.5%で急成長しており、車齢の上昇と消費者直販の部品販売に支えられています。DHLによるInmar Supply Chainの買収により、14のリターンセンターが追加され、北米で急増するリバースロジスティクスの取扱量を獲得する体制が整いました。ラテンアメリカの平均使用年数は18~20年で、この地域の輸入部品需要を高め、港の混雑を回避する保税自由貿易ハブへの3PL投資を誘致しています。

地域分析

アジア太平洋地域は2024年に世界の自動車物流市場の47.8%のシェアを占め、2030年までのCAGRは6.8%と予測されます。EVの生産とバッテリー材料の精製において中国が優位を占めているため、地域内の車線密度が高く、インドの生産連動型インセンティブが部品製造の移転を誘致しています。DHLは2025年にオーストラリアにEVセンター・オブ・エクセレンスを追加し、温度管理されたバッテリーフローのための地域ネットワークを拡大します。日本のプロバイダーは高速道路での自律型プラトゥーニングを開拓し、ドライバー不足に対処して資産利用率を向上させる。高雄の37万TEUの拡張が示すように、主要な港湾業者はROROバースの拡張を進めており、これにより完成車の船舶ターンアラウンドが促進されます。

北米は依然として戦略的ハブであり続けるが、輸入車と部品に対する関税引き上げがルーティング決定を圧迫しています。アナリストは、関税が2026年まで維持された場合、1日当たり20,000ユニットが削減される可能性があると見積もっており、OEMはメキシコとカナダのニアショアリングを深めることを余儀なくされています。ジョージア港は2億6,200万米ドルを投じてカーネルズ島を改良し、2026年までに米国のRORO処理能力でトップになることを目標としています。西海岸の混雑を緩和し、輸送コストを均衡させるため、グアイマスなどの代替太平洋ゲートエントリーが試行中です。

欧州は地政学的な混乱と厳しい炭素規制と闘っています。2024年には完成車ターミナルのスループットが9.4%減少し、アジアのEV輸出が急増する中、この地域は純輸入国に移行します。しかし、アジア圏はグリーン・ロジスティクスの分野でリードしている:アウディは、バッテリーモジュール用に再生可能エネルギーで駆動する列車を導入し、年間2,600トンのCO2を削減しています。2025年に稼働するピール・ポートのシアーネスにおける3,000万英ポンドのROROバースは、物量が低迷しているにもかかわらず投資が続けられていることを物語っています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査範囲

- 調査の成果

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 現在の市場シナリオと自動車物流価値提案

- 世界の物流セクターのベンチマーク(LPI、貨物KPI)

- 自動車生産・販売動向分析

- eコマースが自動車物流に与える影響

- リバースロジスティクス:課題とベストプラクティス

- 市場促進要因

- 電池式電気自動車の普及加速が世界の完成車フローを押し上げる

- eコマースブームで当日・翌日配送が期待されるアフターマーケットパーツ

- 車両サブスクリプションとモビリティ・アズ・ア・サービスの成長による車両回転率の向上ロジスティクス

- エンド・ツー・エンドの出荷可視化に対する消費者の需要が、プラットフォームを活用した3PL契約を促進

- 世界の平均車齢の上昇がアフターマーケット部品の交換頻度を高める

- 企業の持続可能性目標が、鉄道および海上輸送へのモーダルシフトを促進する

- 市場抑制要因

- マクロ経済の不確実性が自動車購入・出荷を抑制

- 運賃変動が自動車荷主の予算見通しを悪化させる

- 厳しい炭素排出規制が長距離自動車輸送コストを増加させる

- 世界のロジスティクス人材不足が需要ピーク時のキャパシティを制約

- ポーターのファイブフォース

- 買い手の交渉力

- 供給企業の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- バリュー/サプライチェーン分析

- 業界の規制と政策

- 技術的展望(IoT、RFID、ADASハンドリング)

- 地政学的イベントが市場に与える影響

第5章 市場規模と成長予測

- サービス別

- 輸送機関

- 道路

- 鉄道

- 海上/Ro-Ro/近海

- 航空

- 倉庫、流通、在庫管理

- 付加価値サービス

- 輸送機関

- タイプ別

- OEM

- アフターマーケット

- 貨物タイプ別

- 完成車

- 自動車部品

- EV用バッテリー&パワーエレクトロニクス

- その他の貨物

- 配送時間別

- スタンダード

- エクスプレス/クリティカル

- 地域別

- 北米

- 米国

- カナダ

- メキシコ

- 南米

- ブラジル

- ペルー

- チリ

- アルゼンチン

- その他南米

- アジア太平洋地域

- インド

- 中国

- 日本

- オーストラリア

- 韓国

- 東南アジア(シンガポール、マレーシア、タイ、インドネシア、ベトナム、フィリピン)

- その他アジア太平洋地域

- 欧州

- 英国

- ドイツ

- フランス

- スペイン

- イタリア

- ベネルクス(ベルギー、オランダ、ルクセンブルク)

- ノルディックス(デンマーク、フィンランド、アイスランド、ノルウェー、スウェーデン)

- その他欧州地域

- 中東・アフリカ

- アラブ首長国連邦

- サウジアラビア

- 南アフリカ

- ナイジェリア

- その他中東・アフリカ地域

- 北米

第6章 競合情勢

- 戦略的な動き(M&A、JV、キャパシティ追加 )

- 市場シェア分析

- 企業プロファイル

- DHL Group

- Kuehne+Nagel International AG

- CEVA Logistics

- DSV A/S

- Hellmann Worldwide Logistics SE & Co. KG

- BLG Logistics Group AG & Co. KG

- Kerry Logistics Network Ltd

- APL Logistics Ltd

- Ryder System Inc.

- Penske Logistics Inc.

- XPO Logistics Inc.

- Expeditors International

- TIBA Group

- CFR Rinkens

- NYK Line(Auto Logistics Division)

- SNCF Geodis

- Wallenius Wilhelmsen Logistics

- UPS Supply Chain Solutions

- Maersk Logistics & Services

- Nippon Express Holdings

- CJ Logistics*