|

市場調査レポート

商品コード

1693569

北米のビジネスジェット市場:シェア分析、産業動向、成長予測(2025年~2030年)North America Business Jet - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 北米のビジネスジェット市場:シェア分析、産業動向、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 152 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

概要

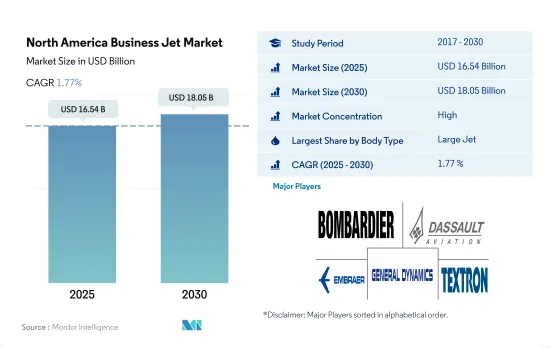

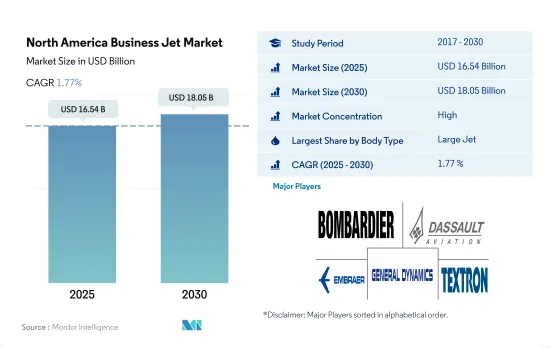

北米のビジネスジェット市場規模は、2025年に165億4,000万米ドルと推定され、2030年には180億5,000万米ドルに達し、予測期間(2025~2030年)のCAGRは1.77%で成長すると予測されています。

パンデミック後の出張フライト時間の増加がビジネスジェットの高い需要を生み出した

- 北米のビジネスジェット機市場は近年、特に大型、小型、中型ジェット機で力強い成長と技術革新を遂げています。この地域は、2022年の世界のビジネスジェット納入台数の約69%を占め、世界最大のゼネラル・アビエーション市場となっています。

- すべてのジェット機の中で、小型ジェット機のカテゴリーが最大のシェアを占め、北米地域の2022年の納入台数の43%以上を占めています。パンデミック後の出張飛行時間の増加は、リージョナルビジネスジェットに対する高い需要を生み出しました。

- 2020年のCOVID-19パンデミックの際、この地域のビジネスジェット機では、中型35.3%、大型21.5%に比べ、小型ジェット機カテゴリーが17.8%と最も影響が少なかりました。これは、顧客が他の中型と大型ジェット機よりも軽飛行機を優先しており、軽飛行機に対する需要が安定しているためです。

- 過去中、テキストロン・アビエーションが980機を納入して首位となり、ガルフストリーム・エアロスペースが591機を納入して2位となりました。シーラス・エアクラフト、エンブラエル、ボンバルディアが他の主要市場参入企業で、歴史的期間のシェアの40%を占めました。運航用ビジネスジェット機については、Textron Aviationが6,693機を納入してトップとなり、Gulfstream Aerospaceが2,354機で続きました。エンブラエル、ダスアルト・アビエーション、ボンバルディア、リアジェットが他の主要市場参入企業で、2022年12月現在の保有機数の35%を占めています。全体として、効率的でカスタマイズ型航空輸送ソリューションを求める企業や個人向けの北米市場が需要を牽引すると予想され、予測期間中に1,749機の大型ジェット機がこれらの需要を満たすために調達される見込みです。

プライベート旅行への嗜好の高まりとHNWI人口の増加が同地域のビジネスジェット需要を牽引

- 北米の安定した経済状況は、ビジネスジェット市場の成長に重要な役割を果たしています。力強いGDP成長率と低い失業率を特徴とするこの地域の堅調な経済は、企業の拡大と投資環境を助長しました。北米のHNWIの富は2022年に2021年比で約5%増加しました。北米は超富裕層の増加が最も顕著で、世界のHNWI人口の66%を記録しました。

- 北米地域は世界で最も多くのプライベートジェット機を保有し、米国は世界のジェット機保有台数の約90%を占め、台数・金額ともに最も支配的な市場となっています。メキシコとカナダは、2022年12月現在、同地域の運航機数のそれぞれ6%と3%を占めています。

- ビジネス航空部門全体の航空機納入は、COVID-19パンデミックの影響を受け、2020年の伸びは22%減少しました。北米の経済活動の縮小と旅行関連の制限は、同地域のビジネスジェット機の需要に影響を与えました。超富裕層の間では、より安全な移動手段とされる自家用飛行機へのシフトが見られ、これが同地域でのビジネスジェット機の調達を後押ししました。しかし、同地域の景気回復は予想以上に早く、2022年には2020年比で8%の成長を記録しました。これにより、初めてビジネスジェットを購入する人の購入計画が増加し、予測期間中に同地域のビジネスジェット機保有台数は倍増すると予想されます。COVID-19の流行による購買習慣の変化が市場の成長を促進し、2023~2030年の間にビジネスジェットの調達は4,314機増加すると予測されます。

北米のビジネスジェット市場動向

HNWI人口の増加が市場の主要成長促進要因に

- 流動性金融資産が100万米ドル以上の個人をHNWI、純資産が3,000万米ドル以上の個人をUHNWIと呼ぶ。株式市場の上昇と政府の景気刺激策により、2022年にはこの地域が欧州とアジア太平洋を抜いてHNWI総人口のトップに立ちます。北米のHNWI富は2022年には2021年比でほぼ4%増加しました。HNWIの数と資産の面で北米がリードしているのは、そのほとんどが米国に起因しています。北米は超富裕層の増加が最も顕著で、2022年には世界のHNWI人口の49%を記録しました。

- HNWIは個人旅行や出張のためにプライベートジェットを所有することが多いです。北米は世界のプライベートジェットの70%近くを占めるが、ラテンアメリカやアフリカに比べ、超富裕層人口に占めるプライベートジェットの割合では遅れをとっています。2022年12月現在、北米には約16,524機のプライベートジェットが登録されており、そのうち米国がほぼ91%を占め、メキシコが6%、カナダが3%と続いています。

- サステナブルインベストメント(SI)はより注目を集めており、企業に高い潜在力を持つエンゲージメントの機会を提供しています。超富裕層セグメントでは、SIが急速に普及しています。例えば、超富裕層の約40%がサステナビリティへの投資に前向きであるのに対し、HNWIでは27%がSI商品に関心を示しています。さらに、2021年と2022年には、米国でパンデミック時の健康への配慮や金融市場における世界の富の急増を背景に、航空機保有に対する需要が増加しました。この動向は、増資や新規株式公開(IPO)活動によって強化され、支持的な公開市場の評価によって後押しされます。

北米のビジネスジェット産業概要

北米のビジネスジェット市場はかなり統合されており、上位5社で94.16%を占めています。この市場の主要企業は、Bombardier Inc.、Dassault Aviation、Embraer、General Dynamics Corporation、Textron Inc.などです。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月のアナリストサポート

目次

第1章 エグゼクティブサマリーと主要調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 富裕層(HNWI)

- 規制の枠組み

- バリューチェーン分析

第5章 市場セグメンテーション

- ボディタイプ

- 大型ジェット機

- 小型ジェット機

- 中型ジェット機

- 国名

- カナダ

- メキシコ

- 米国

- その他の北米地域

第6章 競争情勢

- 主要な戦略動向

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Bombardier Inc.

- Cirrus Design Corporation

- Dassault Aviation

- Embraer

- General Dynamics Corporation

- Honda Motor Co., Ltd.

- Pilatus Aircraft Ltd

- Textron Inc.

第7章 CEOへの主要戦略的質問

第8章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク

- 世界のバリューチェーン分析

- 市場力学(DROs)

- 情報源と参考文献

- 図表一覧

- 主要な洞察

- データパック

- 用語集

目次

Product Code: 92663

The North America Business Jet Market size is estimated at 16.54 billion USD in 2025, and is expected to reach 18.05 billion USD by 2030, growing at a CAGR of 1.77% during the forecast period (2025-2030).

Increase in business travel flight hours after the pandemic generated a high demand for business jets

- The North American business jets market has experienced robust growth and innovation in recent years, particularly in large, light, and mid-size jets. The region accounted for around 69% of the global business jet deliveries in 2022, making it the biggest general aviation market globally.

- Among all the jets, the light jet category accounted for the largest share, with over 43% of the deliveries in 2022 in the North American region. An increase in business travel flight hours after the pandemic generated a high demand for regional business jets.

- During the COVID-19 pandemic in 2020, the light jet category was the least impacted business jets in this region, with a decline of 17.8% compared with the mid-size 35.3% and large jets 21.5%, respectively. This is due to the consistent demand for light jets, with clients prioritizing light jets over other mid-size and large jets.

- During the historic period, Textron Aviation became the leading player in deliveries with 980 aircraft, while Gulfstream Aerospace was in the second position with 591 deliveries. Cirrus Aircraft, Embraer, and Bombardier were the other major market players, accounting for 40% of the share in the historic period. Regarding the operational business jets, Textron Aviation became the leading player in deliveries with 6,693 aircraft, followed by Gulfstream Aerospace with 2,354 deliveries. Embraer, Dassualt Aviation, Bombardier, and Learjet were the other major market players, accounting for 35% of the fleet as of December 2022. Overall, the demand is anticipated to be driven by the North American market for businesses and individuals seeking efficient and customized air transportation solutions, and 1,749 large jets are expected to be procured to meet the demand for these jets during the forecast period.

Increasing preferences for private travel and the rising HNWI population are driving the demand for business jets in the region

- North America's stable economic conditions have played a crucial role in the growth of the business jet market. The region's robust economy, characterized by strong GDP growth and low unemployment rates, created a conducive corporate expansion and investment environment. North America's HNWI wealth grew by almost 5% in 2022 compared to 2021. North America recorded the most significant rise in the ultra-wealthy population, which recorded 66% of the global HNWI population.

- The North American region accounts for the highest number of private jets globally, and the United States accounts for around 90% of the total jet fleet globally, making it the most dominating market in terms of volume and value. Mexico and Canada accounted for 6% and 3% of the operational fleet in the region, respectively, in December 2022.

- The overall aircraft deliveries in the business aviation sector were affected during the COVID-19 pandemic, and the growth in 2020 declined by 22%. The reduction in North America's economic activities and travel-related restrictions affected the demand for business jets in the region. There has been a shift toward private flying as it is considered a safer means of transportation among the ultra-wealthy population, which aided in procuring business jets in the region. However, the region's economic recovery was faster than expected, and in 2022, the region recorded a growth of 8% compared to 2020. This led to an increase in the purchase plans of first-time buyers and is anticipated to double the region's business jet fleet size during the forecast period. The change in purchasing habits driven by the COVID-19 pandemic is expected to drive the growth of the market, and during 2023-2030, the procurement of business jets is expected to rise by 4,314.

North America Business Jet Market Trends

Rise in the HNWI population is acting as the major growth driver for the market

- Individuals with liquid financial assets over USD 1 million are termed as HNWIs, and those with a net worth of at least USD 30 million are termed as UHNWIs. Due to the rising equity markets and government stimulus, in 2022, the region overtook Europe and Asia-Pacific to lead the total HNWI population. North America's HNWI wealth grew by almost 4% in 2022 compared to 2021. The leading position of North America in terms of the number and assets of HNWIs is mostly attributed to the United States. North America recorded the most significant rise in the ultrawealthy population, which recorded 49% of the global HNWI population in 2022.

- HNWIs often own private jets for personal or business travel. Although North America accounts for almost 70% of private jets globally, it lags in terms of private jets present as a percentage of its super-rich population compared to Latin America and Africa. As of December 2022, there were around 16,524 registered private aircraft in North America, of which the United States accounted for almost 91%, followed by Mexico and Canada, with 6% and 3%, respectively.

- Sustainable investing (SI) is attracting more attention and providing businesses with a high-potential engagement opportunity. In the ultra-HNWI segment, SI is rapidly gaining traction. For instance, about 40% of ultra-HNWIs are willing to invest money in sustainability, compared to 27% of HNWIs who expressed interest in SI products. Furthermore, in 2021 and 2022, there was an increase in the demand for aircraft ownership in the United States, driven by health considerations during the pandemic and a surge in global wealth in the financial markets. This trend is strengthened with capital raising and Initial Public Offering (IPO) activities and boosted by supportive public market valuations.

North America Business Jet Industry Overview

The North America Business Jet Market is fairly consolidated, with the top five companies occupying 94.16%. The major players in this market are Bombardier Inc., Dassault Aviation, Embraer, General Dynamics Corporation and Textron Inc. (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 High-net-worth Individual (hnwi)

- 4.2 Regulatory Framework

- 4.3 Value Chain Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD and Volume, Forecasts up to 2030 and analysis of growth prospects)

- 5.1 Body Type

- 5.1.1 Large Jet

- 5.1.2 Light Jet

- 5.1.3 Mid-Size Jet

- 5.2 Country

- 5.2.1 Canada

- 5.2.2 Mexico

- 5.2.3 United States

- 5.2.4 Rest of North America

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 Bombardier Inc.

- 6.4.2 Cirrus Design Corporation

- 6.4.3 Dassault Aviation

- 6.4.4 Embraer

- 6.4.5 General Dynamics Corporation

- 6.4.6 Honda Motor Co., Ltd.

- 6.4.7 Pilatus Aircraft Ltd

- 6.4.8 Textron Inc.

7 KEY STRATEGIC QUESTIONS FOR AVIATION CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms