|

市場調査レポート

商品コード

1692141

米国の小口貨物輸送(LTL):市場シェア分析、産業動向、成長予測(2025年~2030年)United States Less than-Truck-Load (LTL) - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国の小口貨物輸送(LTL):市場シェア分析、産業動向、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 294 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

概要

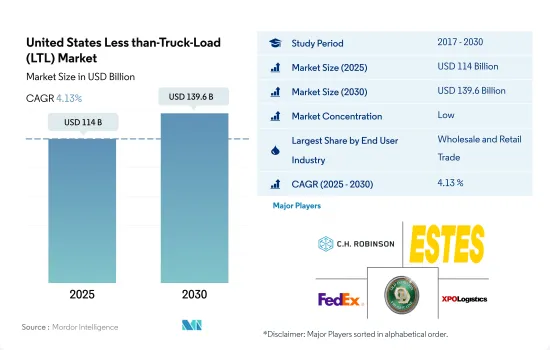

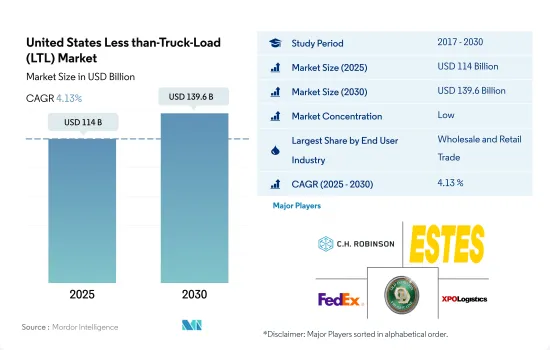

米国の小口貨物輸送(LTL)市場規模は2025年に1,140億米ドルと推定・予測され、2030年には1,396億米ドルに達し、予測期間中(2025年~2030年)のCAGRは4.13%で成長すると予測されます。

eコマースブームとオンラインバイヤーの増加がLTL市場の成長を支える

- 2024年6月、ノルウェーの太陽電池会社NorSunがオクラホマ州タルサに6億2,000万米ドルを投資すると発表したことで、米国の製造業は大きな発展を遂げました。これはノルサンにとって米国初の製造工場であり、5GWのシリコンインゴットとソーラーウエハーの生産に焦点を当てています。この投資は、アメリカ製の再生可能エネルギー部品に対する需要の高まりを強調するものであり、この分野を大きく後押しするものです。製造部門におけるこうした開発は、LTLサービスの需要を促進しています。

- 今後数年間は、米国の建設部門が2024年から2028年までのCAGRを4.7%と予想していることから、小口貨物輸送市場の建設部門が大きく成長すると予測されます。輸送、電力、ブロードバンド・インフラプロジェクトへの投資の増加がこの成長を後押しします。また、米国政府の新たなインフラ政策と国内製造業を後押しする取り組みが、製造業エンドユーザー分野を後押しすると期待されています。

米国の小口貨物輸送(LTL)市場の動向

米国はインフラとサプライチェーン投資が牽引し、地域GDPに86%の寄与でリード

- 2024年9月、米国運輸省傘下のFAAは、519のプロジェクトに19億米ドルの補助金を割り当てた。これらのプロジェクトは48州、グアム、プエルトリコ、その他の領土にまたがり、すべて空港改善プログラム(AIP)の一部です。さらに、2023年の追加裁量補助金として2億6,900万米ドルが、米国内の56の空港で62のプロジェクトを支援します。この競合イニシアチブは、米国の空港システムを強化するために、空港の所有者や運営者を支援するものです。これまでで最大規模となるこの第5回AIP補助金サイクルは、空港の安全性や持続可能性の向上から騒音軽減まで、多様なプロジェクトに資金が提供されます。助成金は、規模に関係なく、全米の空港を対象としています。

- インフラ開発とeコマースブームにより、運輸・倉庫部門は雇用の急増が見込まれています。労働統計局(BLS)は、2022年から2032年までの年間成長率を0.8%と予測しており、これは約57万人の新規雇用に相当します。注目すべきは、倉庫・保管業と並んで、宅配便・メッセンジャー業がこの雇用増加の約80%を牽引すると予想されていることです。

米国は2022年も原油の純輸入国であり、80カ国から約628万B/Dの原油を輸入します。

- 米国のガソリン価格は、大統領選挙直前の2024年10月までに、3年以上ぶりに1ガロン当たり3米ドルを下回ると予想されます。燃料価格の低下は主に需要の減退と原油価格の下落によるもので、インフレを煽る高コストに直面していた消費者に安堵感を与えます。これはまた、カマラ・ハリス副大統領や他の民主党議員が、ガソリン価格の高さに対する共和党の批判に対抗する助けにもなると思われます。2024年9月、レギュラーガソリンの平均価格は1ガロン3.25米ドルで、先月より19セント、昨年より58セント下がりました。

- 米国エネルギー情報局(EIA)によると、2024年の原油価格は2023年に比べ横ばいで推移し、2025年には下落します。米国は2023年に新たな精製設備を導入するため、稼働能力が向上し、2024年と2025年の石油製品価格へのひずみが緩和されます。さらに、中東、特にクウェートが新たな国際精製能力を追加し、ガソリンとディーゼルの世界の価格圧力を緩和するのに役立つと思われます。また、2024年のクラック・スプレッドの縮小は、2024年と2025年の両方で米国の平均小売燃料価格の低下につながると予想されます。ガソリン価格は2024年に3.36米ドル/ガロン、2025年に3.24米ドル/ガロンと予測されます。

米国の小口貨物輸送(LTL)産業の概要

米国の小口貨物輸送(LTL)市場は断片化されており、この市場の主要企業はC.H. Robinson、Estes Express Lines、FedEx、Old Dominion Freight Line、XPO, Inc.の5社である(アルファベット順)。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 エグゼクティブサマリーと主な調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 経済活動別GDP分布

- 経済活動別GDP成長率

- 経済パフォーマンスとプロファイル

- eコマース産業の動向

- 製造業の動向

- 運輸・倉庫業のGDP

- 物流実績

- 道路の長さ

- 輸出動向

- 輸入動向

- 燃料価格動向

- トラック輸送コスト

- タイプ別トラック保有台数

- 主要トラックサプライヤー

- 道路貨物トン数の動向

- 道路貨物価格動向

- モーダルシェア

- インフレ率

- 規制の枠組み

- バリューチェーンと流通チャネル分析

第5章 市場セグメンテーション

- エンドユーザー産業

- 農業、漁業、林業

- 建設業

- 製造業

- 石油・ガス、鉱業、採石業

- 卸売・小売業

- その他

- 輸出先

- 国内

- 海外

第6章 競合情勢

- 主要な戦略動向

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- A. Duie Pyle, Inc.

- ArcBest

- Averitt Express, Inc.

- C.H. Robinson

- Day & Ross

- Daylight Transport, LLC

- Dayton Freight Lines, Inc.

- DHL Group

- Estes Express Lines

- Fastfrate Inc.

- FedEx

- Knight-Swift Transportation Holdings Inc.

- Landstar System Inc.

- Oak Harbor Freight Lines, Inc.

- Old Dominion Freight Line

- Pitt Ohio Transportation Group

- R+L Carriers, Inc.

- Roadrunner Freight

- Saia Inc.

- Schneider National, Inc.

- Southeastern Freight Lines

- TFI International Inc.

- United Parcel Service of America, Inc.(UPS)

- Ward Transport and Logistics Corporation

- Werner Enterprises Inc.

- XPO, Inc.

第7章 CEOへの主な戦略的質問

第8章 付録

- 世界の物流市場の概要

- 概要

- ファイブフォース分析フレームワーク

- 世界バリューチェーン分析

- 市場力学(市場促進要因、抑制要因、機会)

- 情報源と参考文献

- 図表一覧

- 主要洞察

- データパック

- 用語集

- 為替レート

目次

Product Code: 90837

The United States Less than-Truck-Load (LTL) Market size is estimated at 114 billion USD in 2025, and is expected to reach 139.6 billion USD by 2030, growing at a CAGR of 4.13% during the forecast period (2025-2030).

E-commerce boom and rising online buyers supporting the growth of the LTL market

- In June 2024, the United States manufacturing sector saw significant developments, highlighted by Norwegian solar company NorSun's announcement of a USD 620 million investment in Tulsa, Oklahoma. This marks NorSun's first U.S. manufacturing plant, focused on producing 5 GW of silicon ingots and solar wafers. This investment underscores the increasing demand for American-made renewable energy components and significantly boosts the sector. These developments in the manufacturing sector are driving the demand for LTL services.

- In the coming years, the construction segment of the less-than-truckload market is projected to experience significant growth, driven by the United States construction sector's expected CAGR of 4.7% from 2024 to 2028. Increased investments in transport, electricity, and broadband infrastructure projects bolster this growth. Also, the US government's new infrastructure policies and efforts to boost domestic manufacturing are expected to boost the manufacturing end-user segment.

United States Less than-Truck-Load (LTL) Market Trends

United States leads regional GDP with 86% contribution, driven by infrastructure and supply chain investments

- In September 2024, the FAA, under the US Department of Transportation, allocated USD 1.9 billion in grants for 519 projects. These projects span 48 states, Guam, Puerto Rico, and other territories, all part of the Airport Improvement Program (AIP). Additionally, USD 269 million in Supplemental Discretionary Grants for 2023 will back 62 projects at 56 U.S. airports. This competitive initiative aids airport owners and operators in enhancing the U.S. airport system. Marking its largest round yet, this fifth AIP grant cycle funds diverse projects, from airport safety and sustainability upgrades to noise reduction. The grants cater to airports nationwide, regardless of size.

- With infrastructure development and the e-commerce boom, the transportation and storage sector is set for a job surge. The Bureau of Labor Statistics (BLS) projects a 0.8% annual growth rate from 2022 to 2032, translating to nearly 570,000 new jobs. Notably, the couriers and messengers industry, alongside warehousing and storage, is expected to drive about 80% of this job growth.

The United States remained a net crude oil importer in 2022, importing about 6.28 million bpd of crude oil from 80 countries

- Gasoline prices in the US are expected to drop below USD 3 a gallon for the first time in over three years by October 2024, just before the presidential election. Lower fuel prices are mainly due to weaker demand and falling oil prices, providing relief to consumers who have faced high costs that fueled inflation. This could also help Vice President Kamala Harris and other Democrats counter Republican criticism over high gas prices. In September 2024, the average price for regular gas was USD 3.25 a gallon, down 19 cents from last month and 58 cents from last year.

- According to US Energy Information Administration (EIA), crude oil prices will stay steady in 2024 compared to 2023, then decrease in 2025. The US' introduction of new refining capacities in 2023 will boost its operable capacity, alleviating price strain on oil products in 2024 and 2025. Furthermore, the Middle East, particularly Kuwait, will add new international refining capacities, which will help ease global price pressure on gasoline and diesel. Also, it is expected, narrowing crack spreads in 2024 are likely to lead to lower average US retail fuel prices in both 2024 and 2025. Gasoline prices are projected to USD 3.36/gal in 2024 and USD 3.24/gal in 2025.

United States Less than-Truck-Load (LTL) Industry Overview

The United States Less than-Truck-Load (LTL) Market is fragmented, with the major five players in this market being C.H. Robinson, Estes Express Lines, FedEx, Old Dominion Freight Line and XPO, Inc. (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 GDP Distribution By Economic Activity

- 4.2 GDP Growth By Economic Activity

- 4.3 Economic Performance And Profile

- 4.3.1 Trends in E-Commerce Industry

- 4.3.2 Trends in Manufacturing Industry

- 4.4 Transport And Storage Sector GDP

- 4.5 Logistics Performance

- 4.6 Length Of Roads

- 4.7 Export Trends

- 4.8 Import Trends

- 4.9 Fuel Pricing Trends

- 4.10 Trucking Operational Costs

- 4.11 Trucking Fleet Size By Type

- 4.12 Major Truck Suppliers

- 4.13 Road Freight Tonnage Trends

- 4.14 Road Freight Pricing Trends

- 4.15 Modal Share

- 4.16 Inflation

- 4.17 Regulatory Framework

- 4.18 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD, Forecasts up to 2030 and analysis of growth prospects)

- 5.1 End User Industry

- 5.1.1 Agriculture, Fishing, and Forestry

- 5.1.2 Construction

- 5.1.3 Manufacturing

- 5.1.4 Oil and Gas, Mining and Quarrying

- 5.1.5 Wholesale and Retail Trade

- 5.1.6 Others

- 5.2 Destination

- 5.2.1 Domestic

- 5.2.2 International

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 A. Duie Pyle, Inc.

- 6.4.2 ArcBest

- 6.4.3 Averitt Express, Inc.

- 6.4.4 C.H. Robinson

- 6.4.5 Day & Ross

- 6.4.6 Daylight Transport, LLC

- 6.4.7 Dayton Freight Lines, Inc.

- 6.4.8 DHL Group

- 6.4.9 Estes Express Lines

- 6.4.10 Fastfrate Inc.

- 6.4.11 FedEx

- 6.4.12 Knight-Swift Transportation Holdings Inc.

- 6.4.13 Landstar System Inc.

- 6.4.14 Oak Harbor Freight Lines, Inc.

- 6.4.15 Old Dominion Freight Line

- 6.4.16 Pitt Ohio Transportation Group

- 6.4.17 R+L Carriers, Inc.

- 6.4.18 Roadrunner Freight

- 6.4.19 Saia Inc.

- 6.4.20 Schneider National, Inc.

- 6.4.21 Southeastern Freight Lines

- 6.4.22 TFI International Inc.

- 6.4.23 United Parcel Service of America, Inc. (UPS)

- 6.4.24 Ward Transport and Logistics Corporation

- 6.4.25 Werner Enterprises Inc.

- 6.4.26 XPO, Inc.

7 KEY STRATEGIC QUESTIONS FOR ROAD FREIGHT CEOS

8 APPENDIX

- 8.1 Global Logistics Market Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (Market Drivers, Restraints & Opportunities)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms

- 8.7 Currency Exchange Rate