|

市場調査レポート

商品コード

1690189

米国のデジタル貨物輸送:市場シェア分析、産業動向、成長予測(2025年~2030年)United States Digital Freight Forwarding - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 米国のデジタル貨物輸送:市場シェア分析、産業動向、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

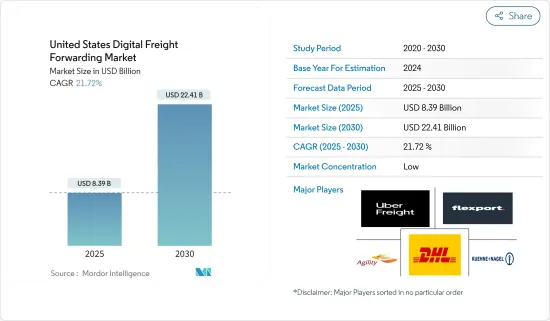

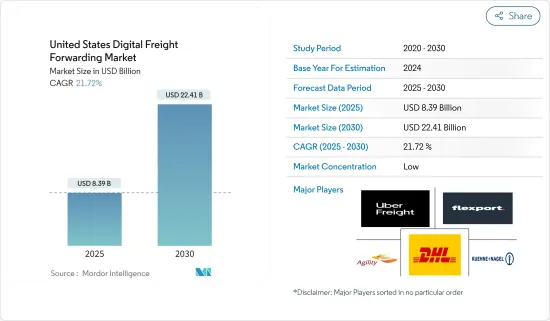

米国のデジタル貨物輸送の市場規模は2025年に83億9,000万米ドルと推定され、予測期間(2025-2030年)のCAGRは21.72%で、2030年には224億1,000万米ドルに達すると予測されます。

主なハイライト

- あらゆる業界の事業拡大を推進する主な要因の1つは、手作業プロセスの自動化です。また、eコマースの普及や自由貿易協定の増加により、デジタル貨物輸送市場は成長・拡大しています。

- 大半の分野でデジタル変革が進んでいるが、貨物輸送も例外ではないです。デジタル・フレート・フォワーダーは、貨物輸送の計画と管理にテクノロジーを活用しています。

- デジタル・フレート・フォワーディングを利用することで、業界関係者は現在の技術的進歩を活用し、海運プロジェクトに関わるすべての関係者間の連絡を効率化することができます。顧客に最良の取引を提供するため、デジタル・フレイト・フォワーディングでは、複数の船積み価格を簡単に比較できる、完全に透明なクラウドベースのシステムも使用します。

- デジタル化は米国経済の成長を支える重要な原動力のひとつであり続けています。Convoy、Uber Freight、uShipのような企業は、物流業界のギャップを埋めるために新しいプラットフォームを開発しています。デジタル貨物輸送では、手作業によるプロセスが削減されます。デジタル貨物輸送の主な利点には、即時の見積もり、透明性のある価格設定、料金と輸送会社の比較、追跡、簡単な文書化などがあります。物流業界はペーパーレスのデジタル化された業界へと開発され、市場の成長を支えています。

- 現在、多くの企業がデジタル貨物サービスを取り入れています。2021年4月までの6ヶ月間で、ウーバー・フレイトのオーナー・オペレーターのアクティブ化はほぼ倍増し、2021年5月までに、新規のオーソリティ・キャリアの数は前年比300%以上増加しました。2021年第1四半期、同社はこのドライバー供給シフトに加え、米国の労働動向やサプライチェーンのボトルネックなど、業界に影響を与えるその他のマクロ動向を注意深く監視しました。

米国のデジタル貨物輸送市場の動向

eコマースが市場を牽引

2021年上半期、米国の小売eコマース売上高は約4,380億米ドルに達しました。2021年4月から6月までの売上高は2,220億米ドルを超え、第1四半期の2,150億米ドルから増加しました。全体として、小売eコマースの売上高は、2020年に登録された四半期売上高記録を上回りました。米国商務省のデータによると、eコマースの売上高は10年以上前から徐々に増加しており、ここ2年で顕著に増加しました。米国のeコマース総売上高は、2020年の8,116億米ドルから2021年には9,599億米ドルへと18.3%増加しました。

米商務省のデータをDigital Commerce 360が分析したところによると、パンデミック初年度の45%~50%増に続き、2022年第2四半期の米国eコマース支出は4四半期連続で1桁台の伸びを記録しました。しかし、2021年初頭以来初めて、オンライン販売の前年比増加率が実店舗のそれをも上回りました。

商務省の数字によると、第2四半期のデジタル売上は2,521億4,000万米ドルに達し、前年同期の2,348億9,000万米ドルから7.3%増加しました。これは、2021年第2四半期の米国のeコマース成長率15.4%の半分以下であり、2020年第2四半期のロックダウンと店舗閉鎖の中で発生した53.4%の増加よりもはるかに少ないです。

オンライン顧客は、注文の正確さ、当日または当日の配達、無料の返品を期待しています。eコマース企業は、注文の配送時間と運営コストを削減する方法を模索しています。eコマース業界は、透明性、手頃な価格、利便性、配送スピード、そして摩擦のない返品を強く求めています。こうしたニーズに応えるには、ロジスティクス業務をデジタル化し、マテリアルハンドリングシステム、倉庫管理システム、配送管理システムを自動化することで、新たなビジネスモデルとソリューションを生み出すことが不可欠です。これにより、フルフィルメント・サービスは、特にラストワンマイル配送やシンプルな返品手続きの面で、より迅速で多様なものとなりました。

著しい成長を見せる海上貨物部門

海上貨物の分野ではイノベーションが求められています。この市場はロジスティクス・テクノロジー企業によって埋められ始めています。UberやAmazonが注文に応じるのと同じくらい迅速にモノが届けられることを世界が求めているため、eコマース企業が3PLへと移行し、3PLがeコマース企業へと移行することが予想されます。

製品が米国に輸入されると、小売業者やブランドは追跡を停止します。アマゾン効果と、それが生み出すトータル・サイクル・タイムを重視する倉庫のプルスルーによって、より多くの売り手が原産港で出荷と同時に在庫注文を受け入れます。これは、海上コンテナを現代的で未来の倉庫に相当するものに変え、消費者とサプライチェーンの専門家の海上貨物に対する意識を高める。

大半の分野でデジタル変革が進んでいるが、貨物輸送も例外ではないです。デジタル貨物輸送業者は、貨物輸送の計画と管理にテクノロジーを活用しています。Freightos Baltic Indexによると、中国から米国西海岸への40フィートコンテナの輸送価格は現在、1箱あたり約5,400ドルで、2022年1月から60%下落しています。

現在、アジアから欧州へのコンテナ輸送コストは9,000ドルで、2022年初頭に比べておよそ42%減少しています。両航路とも、2021年9月のピーク時には2万米ドルを超え、パンデミック前の値を上回りました。

2022年のウォルマートをはじめとする大手小売業者は、出荷の遅れや最終的に実現しなかった需要を見込んで、通常よりも早く商品の輸入を急ぎそうになった結果、過剰在庫を抱えることになりました。

米国のデジタル貨物輸送業界の概要

米国のデジタル貨物輸送市場は競争が激しく断片化されており、多くのプレーヤーが存在します。主なプレーヤーには、Flexport、Uber Freight、DHL Group、Agility Logistics Pvt. Ltd、Kuehne+Nagel Internationalなどがあります。

デジタル・フレート・フォワーダー(DFF)はデジタル・プラットフォームを利用し、マーケットプレースやコネクティビティ・プロバイダーよりも幅広いロジスティクス・サービスを提供しています。DFFは、ある地点から別の地点へ商品を輸送するシームレスなユーザー体験を中心に、単一のユーザー・インターフェースで1つのプラットフォームに情報を集約しながら、中核となる価値提案を構築しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリスト・サポート

目次

第1章 イントロダクション

- 調査の前提条件

- 調査範囲

第2章 調査手法

- 分析手法

- 調査フェーズ

第3章 エグゼクティブサマリー

第4章 市場洞察

- 現在の市場シナリオ

- バリューチェーン/サプライチェーン分析

- 投資シナリオ

- 政府の規制と取り組み

- オンライン貨物輸送とデジタルプラットフォームにおける技術開発

- 米国におけるeコマース・ロジスティクスと貨物輸送の概要

- 競合に対するEプラットフォームの価値提案

- COVID-19の市場への影響

第5章 市場力学

- 促進要因

- 抑制要因

- 機会

- 業界の魅力度-ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

第6章 市場セグメンテーション

- 輸送形態別

- 海洋

- 航空

- 陸上

- 企業タイプ別

- 中小企業

- 大企業と政府

第7章 競合情勢

- 市場集中度の概要

- 企業プロファイル

- Flexport

- Twill

- Forto

- Expeditors International

- InstaFreight

- Transporteca

- Kontainers

- Kuehne+Nagel International(KN Freight Net)

- Turvo

- iContainers

- DHL Group

- NYSHEX

- Agility Logistics Pvt. Ltd

- Convoy

- Uber Freight

- uShip*

第8章 市場機会と今後の動向

第9章 免責事項

The United States Digital Freight Forwarding Market size is estimated at USD 8.39 billion in 2025, and is expected to reach USD 22.41 billion by 2030, at a CAGR of 21.72% during the forecast period (2025-2030).

Key Highlights

- One of the main factors propelling the expansion of businesses across all industries is the automation of manual processes. Additionally, the market for digital freight forwarding is growing and expanding due to the spread of e-commerce and the rise in free trade agreements.

- The majority of sectors are undergoing digital transformations, and freight forwarding is no exception. Technology is used by digital freight forwarders to plan and manage cargo transit.

- Through the use of digital freight forwarding, industry participants can take advantage of current technological advancements to streamline contact between all parties involved in a shipping project. In order to give customers the best deal, digital freight forwarding also involves the use of a totally transparent cloud-based system that makes it simple to compare multiple shipping prices.

- Digitization continues to be one of the key drivers supporting the growth of the US economy. Companies like Convoy, Uber Freight, and uShip are developing new platforms to fill in the gaps in the logistics industry. With digital freight forwarding, the manual process will be reduced. The major benefits of digital freight forwarding include instant quotes, transparent pricing, comparison of rates and carriers, tracking, easy documentation, and others. The logistics industry is developing into a paperless digitized industry, supporting the market's growth.

- Many companies are now embracing digital freight services. In the six months before April 2021, Uber Freight's owner-operator activation nearly doubled, and by May 2021, the number of new authority carriers had increased by more than 300% year over year. In the first quarter of 2021, the company closely monitored this driver supply shift as well as other macro developments affecting the industry, such as the US labor trends and supply-chain bottlenecks.

US Digital Freight Forwarding Market Trends

E- Commerce is driving the market

In the first half of 2021, US retail e-commerce sales amounted to almost USD 438 billion. Sales revenue from April to June of 2021 exceeded USD 222 billion, up from USD 215 billion in the first quarter. Overall, retail e-commerce sales outdid the quarterly sales records registered in 2020. According to data from the US Department of Commerce, e-commerce sales have increased gradually for more than ten years, with a notable rise in the last two years. Total US e-commerce sales increased by 18.3% from USD 811.6 billion in 2020 to USD 959.9 billion in 2021.

According to a Digital Commerce 360 analysis of the US Department of Commerce data, following the 45%-50% increases during the first year of the pandemic, US e-commerce spending in Q2 2022 recorded its fourth consecutive quarter of single-digit growth. But for the first time since early 2021, the year-over-year increase in online sales also topped that of physical locations.

According to figures from the Commerce Department, digital revenue reached USD 252.14 billion in the second quarter, an increase of 7.3% from USD 234.89 billion for the same period in the previous year. This was less than half of the 15.4% US e-commerce growth in Q2 2021 and far less than the 53.4% increase that occurred amid lockdowns and store closings in Q2 2020.

Online customers expect order accuracy, same-day or same-hour delivery, and free returns. E-commerce companies are exploring ways to reduce order delivery times and operational costs. The e-commerce industry drives the demand for transparency, affordability, convenience, speed in delivery, and compelling frictionless returns. To cater to this need, it is essential to create new business models and solutions by digitalizing logistics operations and automating material handling systems, warehouse management systems, and distribution management systems. This has made fulfilment services speedier and more diverse, especially in terms of last-mile delivery alternatives and simple return procedures.

The Ocean freight segment showing significant growth

Innovation in the area of ocean freight is required. The market is starting to be filled by logistics technology companies. It is anticipated that e-commerce firms will transition to being 3PLs, and 3PLs will transition to become e-commerce companies, as the world wants things to be delivered as rapidly as Uber and Amazon can fulfill orders.

Once a product is imported into the United States, retailers and brands stop tracking it. More sellers accept inventory orders as soon as it ships at the port of origin, thanks to the Amazon effect and the warehouse pull-through it generates, which emphasizes total cycle times. This transforms ocean containers into the modern and future-day equivalent of warehouses, increasing consumer and supply chain experts' awareness of maritime freight.'

The majority of sectors are undergoing digital transformations, and freight forwarding is no exception. Technology is used by digital freight forwarders to plan and manage cargo transit. According to Freightos Baltic Index, the price to transport a 40-foot container from China to the US West Coast is currently around $5,400 per box, down 60% from January 2022.

Currently, the cost of shipping a container to Europe from Asia is $9,000, which is roughly 42% less than what was seen in early 2022. The rate for both routes peaked in September 2021 at more than $20,000, above pre-pandemic values.

Walmart and other large retailers in 2022 ended up with excess inventory as a result of almost rushing to import their products earlier than normal in anticipation of shipping delays and demand that ultimately did not materialize.

US Digital Freight Forwarding Industry Overview

The US digital freight forwarding market is competitive and fragmented, with many players. Some major players are Flexport, Uber Freight, DHL Group, and Agility Logistics Pvt. Ltd, Kuehne + Nagel International, and many more.

Digital freight forwarders (DFFs) use a digital platform to offer a broader range of logistics services than marketplaces and connectivity providers. DFFs build their core value proposition around a seamless user experience of shipping goods from one point to another while aggregating information on one platform with a single user interface.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

- 2.1 Analysis Methodology

- 2.2 Research Phases

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS

- 4.1 Current Market Scenario

- 4.2 Value Chain/Supply Chain Analysis

- 4.3 Investment Scenarios

- 4.4 Government Regulations and Initiatives

- 4.5 Technology Development in Online Freight Forwarding and Digital Platforms

- 4.6 Overview on E-commerce Logistics and Freight Forwarding in the United States

- 4.7 Value Propositions of E-platforms Vs Competitors

- 4.8 Impact of COVID-19 on the Market

5 MARKET DYNAMICS

- 5.1 Drivers

- 5.2 Restraints

- 5.3 Opportunities

- 5.4 Industry Attractiveness - Porter's Five Forces Analysis

- 5.4.1 Bargaining Power of Suppliers

- 5.4.2 Bargaining Power of Consumers

- 5.4.3 Threat of New Entrants

- 5.4.4 Threat of Substitutes

- 5.4.5 Intensity of Competitive Rivalry

6 MARKET SEGMENTATION (Market Size By Value)

- 6.1 By Mode of Transportation

- 6.1.1 Ocean

- 6.1.2 Air

- 6.1.3 Land

- 6.2 By Firm Type

- 6.2.1 SMEs

- 6.2.2 Large Enterprises and Governments

7 COMPETITIVE LANDSCAPE

- 7.1 Market Concentration Overview

- 7.2 Company Profiles

- 7.2.1 Flexport

- 7.2.2 Twill

- 7.2.3 Forto

- 7.2.4 Expeditors International

- 7.2.5 InstaFreight

- 7.2.6 Transporteca

- 7.2.7 Kontainers

- 7.2.8 Kuehne + Nagel International (KN Freight Net)

- 7.2.9 Turvo

- 7.2.10 iContainers

- 7.2.11 DHL Group

- 7.2.12 NYSHEX

- 7.2.13 Agility Logistics Pvt. Ltd

- 7.2.14 Convoy

- 7.2.15 Uber Freight

- 7.2.16 uShip*