|

市場調査レポート

商品コード

1683919

アジア太平洋の国内宅配便- 市場シェア分析、産業動向と統計、成長予測(2025年~2030年)Asia Pacific Domestic Courier - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| アジア太平洋の国内宅配便- 市場シェア分析、産業動向と統計、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 336 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

概要

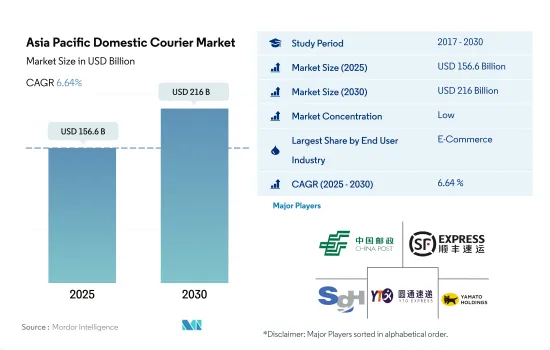

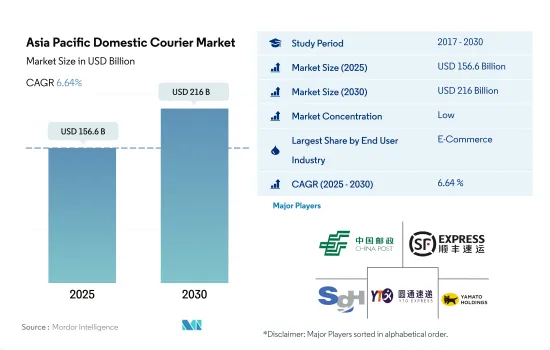

アジア太平洋の国内宅配便市場規模は、2025年に1,566億米ドルと推定され、2030年には2,160億米ドルに達すると予測され、予測期間中(2025年~2030年)のCAGRは6.64%で成長する見込みです。

より良いサービスを提供するため、宅配業者とeコマース事業者の提携が地域で増加

- 国内の宅配便サービスは、eコマース業界においてますます重要性を増しています。パンデミックは過去数年間に買い物行動に劇的な変化をもたらし、世界中の買い物プロセスをオンラインショッピングへとシフトさせました。この地域では、宅配業者とeコマース・プレーヤーの提携が増加しています。例えば、2022年3月、物流・サプライチェーン企業のDelhivery.comは、eコマース企業のAjio.comとの提携を発表しました。この提携は、低品質な返品商品の問題に対処し、それらを確実に販売用に生まれ変わらせるために行われました。

- アジア太平洋地域における医療機器向け国内宅配便サービスの成長は、ヘルスケアサービスに対する需要の増加、ロジスティクス技術の進歩、ヘルスケアeコマースの成長などが相まってもたらされています。加えて、インド、中国、日本が同地域に足場を築き、医療機器市場全体の85%を占めています。宅配業者はアジア太平洋地域でヘルスケア製品の宅配サービスを提供するために事業を拡大しています。例えば、2023年4月、JDロジスティクスは広安門病院(GAMH)とエクスプレス・デリバリー・サービスを統合し、中国のヘルスケア業界の変革に向けて大きな一歩を踏み出しました。

オーストラリアの食料品宅配市場は2023年に82億5,000万米ドルに達し、インターネット・ユーザーの普及が進む

- 2021年の中国では、小包の約60%が当日配達され、JD.comはその80%を配達しています。このほか、アリババやSFエクスプレスも当日配達の主要企業です。これらの企業は、国内の当日配達を促進するために50~100のサービスセンターを持っており、迅速に展開でき、わずかな投資で済みます。Qコマースの台頭は、注文から数時間以内に配達するための品質、効率性、手頃な価格に重点を置いており、当日配達の需要を促進しています。2026年までに、クイック・コマースの注文件数は950億件に達すると予測されており、これは主にオンライン飲食品需要の増加に牽引されたもので、2022年には1,510億米ドルと評価されました。

- 2022年には、インド郵便がグジャラート州の5都市で即日配達を導入し、アマゾン・インドが50都市以上でプライム会員向けに数時間以内の即日配達を開始しました。同様に、インドネシアでも即日配達サービスへの投資と拡大が進んでおり、ラストワンマイルの物流会社が2021年に325万米ドルの資金提供を受けました。同社によると、この投資は主にインドネシアの即日配達市場に焦点を当てたもので、2023年には30%成長すると予測されています。

アジア太平洋の国内宅配便市場動向

世界の海上貿易に牽引されるアジア太平洋の貨物需要、これが運輸部門への投資の引き金に

- 2024年5月17日、日本の東京駅で開催された見本市では、高速旅客列車の軽貨物への利用が拡大していることが強調されました。このシフトは、商業運転手の不足と新しい時間外労働法に後押しされ、道路配送コストを最大20%増加させました。2023年8月より、JR東日本は12両編成のE系専用車両を使用し、新潟から東京への当日配送サービスを実施しています。輸送品目は生鮮食品、菓子類、飲料、花、精密部品、医療品など。2023年9月、JR東日本は東北新幹線で貨物専用サービスを開始し、現在は高速および特急ネットワークで「はこBYUN」ブランドの貨物サービスを提供しています。

- 第14次5ヵ年計画(2021~2025年)において、中国は交通網拡大の目標を明らかにしました。2025年までに、高速鉄道は2020年の38,000kmから50,000kmに延長され、人口50万人以上の都市の95%が250kmの路線でカバーされます。2025年までに、鉄道を165,000km、民間空港を270以上、都市部の地下鉄を10,000km、高速道路を190,000km、高水準内陸水路を18,500kmに増やすことを目標としています。主な目標は、2025年までに総合開発を達成することであり、交通システムの変革とGDPへの貢献の進展を重視しています。

世界の不確実性に起因して、アジア諸国のほとんどが石油の純輸入国であるため、原油価格が高騰しています。

- 2023年、中国の原油輸入量は11%増の5億6,399万MTとなったが、これはロシア・ウクライナ戦争による世界の原油価格の上昇が原因でした。2024年初頭には、中国が先の価格下落を利用したため、輸入量は前年比5.1%増の8,831万トンに達しました。ブレント先物は2023年9月に97.69米ドルでピークを迎え、12月には72.29米ドルまで下落し、2024年3月には84.05米ドルまで上昇しました。OPEC+が2024年3月に減産延長を決定したことで、価格はさらに上昇し、世界の需要に対する懸念が高まり、2024年下半期の中国の輸入が鈍化する可能性があります。

- オーストラリア連邦政府は、2025年1月1日から乗用車と小型商用車の新燃費基準を導入します。これは、新法の起草に先立つ1ヶ月間の協議期間を経たものです。2023年予算の一部として発表され、2023年4月に発表されたEV戦略と連動するこの基準は、自動車メーカーに平均CO2目標を設定します。これらの目標は徐々に減少し、より燃費の良い低排出ガス車やゼロエミッション車の生産が求められます。

アジア太平洋の国内宅配便業界の概要

アジア太平洋の国内宅配便市場は断片化されており、この市場の主要企業は中国郵政、SFエクスプレス(KEX-SF)、SGホールディングス、上海YTOエクスプレス(ロジスティクス)、ヤマトホールディングスの5社である(アルファベット順)。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリスト・サポート

目次

第1章 エグゼクティブサマリーと主な調査結果

第2章 レポートのオファー

第3章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

- 調査手法

第4章 主要産業動向

- 人口動態

- 経済活動別GDP分布

- 経済活動別GDP成長率

- インフレ率

- 経済パフォーマンスとプロファイル

- eコマース産業の動向

- 製造業の動向

- 運輸・倉庫業のGDP

- 輸出動向

- 輸入動向

- 燃料価格

- 物流実績

- インフラ

- 規制の枠組み

- オーストラリア

- 中国

- インド

- インドネシア

- 日本

- マレーシア

- パキスタン

- フィリピン

- タイ

- ベトナム

- バリューチェーンと流通チャネル分析

第5章 市場セグメンテーション

- 配達スピード

- 特急

- 非特急

- 出荷重量

- 重量貨物

- 軽量貨物

- 中量貨物

- エンドユーザー産業

- eコマース

- 金融サービス(BFSI)

- ヘルスケア

- 製造業

- 第一次産業

- 卸売・小売業(オフライン)

- その他

- モデル

- 企業間取引(B2B)

- 企業対消費者(B2C)

- 消費者間取引(C2C)

- 国名

- オーストラリア

- 中国

- インド

- インドネシア

- 日本

- マレーシア

- パキスタン

- フィリピン

- タイ

- ベトナム

- その他のアジア太平洋

第6章 競合情勢

- 主要な戦略動向

- 市場シェア分析

- 企業情勢

- 企業プロファイル

- Blue Dart Express Limited

- China Post

- CJ Logistics Corporation

- DHL Group

- DTDC Express Limited

- FedEx

- Japan Post Holdings Co., Ltd.(including Toll Group)

- JWD Group

- SF Express(KEX-SF)

- SG Holdings Co., Ltd.

- Shanghai YTO Express(Logistics)Co., Ltd.

- United Parcel Service of America, Inc.(UPS)

- Yamato Holdings Co., Ltd.

- ZTO Express

第7章 CEOへの主な戦略的質問CEOへの主な戦略的質問

第8章 付録

- 世界概要

- 概要

- ファイブフォース分析フレームワーク

- 世界・バリューチェーン分析

- 市場力学(DROs)

- 技術の進歩

- 情報源と参考文献

- 図表リスト

- 主要洞察

- データパック

- 用語集

目次

Product Code: 50001609

The Asia Pacific Domestic Courier Market size is estimated at 156.6 billion USD in 2025, and is expected to reach 216 billion USD by 2030, growing at a CAGR of 6.64% during the forecast period (2025-2030).

Partnerships between courier companies and e-commerce players are increasing in the region to provide better services

- Domestic courier services are becoming increasingly important in the e-commerce industry. The pandemic brought about a drastic change in shopping behavior over the past years, shifting the shopping process worldwide toward online shopping. Partnerships between courier companies and e-commerce players are increasing in the region. For instance, in March 2022, Delhivery.com, a logistics and supply chain company, announced a partnership with Ajio.com, an e-commerce company. The partnership was made to address the issue of low-quality returned items and ensure that they are reinvented for sale.

- The growth of domestic courier services for medical devices in the Asia-Pacific region is driven by a combination of increasing demand for healthcare services, advancements in logistics technology, and the growth of healthcare e-commerce. In addition, India, China, and Japan have established their footholds in the region, accounting for 85% of the total medical device market. Courier companies are expanding in Asia-Pacific to provide courier services for healthcare products. For instance, in April 2023, JD Logistics took a significant step toward transforming the healthcare industry in China by integrating express delivery services with Guang'anmen Hospital (GAMH).

Australian grocery home delivery market hit USD 8.25 billion in 2023 as rise in internet user penetration

- In China 2021, about 60% of parcels were delivered on the same day, with JD.com fulfilling 80% of these deliveries. Other major players in same-day delivery include Alibaba and SF Express. These companies have 50-100 service centers to facilitate domestic same-day deliveries, which are quick to deploy and require minor investments. The rise of Q-commerce, focusing on quality, efficiency, and affordability for deliveries within hours of ordering, drives the demand for same-day deliveries. By 2026, the number of quick commerce orders is projected to reach 95 billion, mainly driven by the increasing demand for online food and beverages, valued at USD 151 billion in 2022.

- In 2022, India Post introduced same-day delivery in five cities in Gujarat, while Amazon India launched same-day deliveries within hours for Prime customers in over 50 cities. Similarly, Indonesia is experiencing investment and expansion of same-day delivery services, with a last-mile logistics company receiving USD 3.25 million in funding in 2021. According to the company, this investment primarily focuses on the Indonesian same-day delivery market, which is projected to grow by 30% in 2023.

Asia Pacific Domestic Courier Market Trends

Asia Pacific freight demands driven by global seaborne trade, which is triggering transport sector investments

- On May 17, 2024, a fair at Tokyo Station in Japan highlighted the growing use of high-speed passenger trains for light freight. This shift, driven by a shortage of commercial drivers and new overtime laws, has increased road delivery costs by up to 20%. Since August 2023, JR East has been running a same-day delivery service from Niigata to Tokyo using a dedicated 12-car Series E trainset. Items transported include fresh food, confectionery, drinks, flowers, precision components, and medical supplies. In September 2023, JR East launched a freight-only service on the Tohoku Shinkansen and now offers Hakobyun-branded freight services across its high-speed and Limited Express networks.

- In the 14th Five-Year Plan (2021-2025), China revealed goals for expanding its transportation network. By 2025, high-speed railways will extend to 50,000 kms, up from 38,000 kms in 2020, with 95% of cities with populations above 500,000 covered by 250-km lines. The country aims to increase its railway length to 165,000 kms, civil airports to over 270, subway lines in cities to 10,000 kms, expressways to 190,000 kms, and high-level inland waterways to 18,500 kms by 2025. The primary objective is to achieve integrated development by 2025, emphasizing advancements in the transformation of the transportation system and its contribution to GDP.

Owing to global uncertainties, crude oil prices are soaring in the Asian economies as most of them are net oil importers

- In 2023, China's crude oil imports rose by 11% to 563.99 MMT, driven by higher global oil prices due to the Russia-Ukraine War. In early 2024, imports increased by 5.1% YoY, reaching 88.31 MMT, as China capitalized on lower prices earlier. Brent futures peaked at USD 97.69 in September 2023, dropped to USD 72.29 in December, and rose to USD 84.05 by March 2024. OPEC+'s decision in March 2024 to extend output cuts has further boosted prices, raising concerns about global demand and potentially slowing China's imports in H2 2024.

- Australia's federal government will introduce a new fuel efficiency standard for passenger and light commercial vehicles starting January 1, 2025. This follows a one-month consultation period before drafting the new laws. Announced as part of the 2023 budget and linked to the EV strategy released in April 2023, the standard sets average CO2 targets for vehicle manufacturers. These targets will gradually decrease, requiring the production of more fuel-efficient and low or zero-emissions vehicles.

Asia Pacific Domestic Courier Industry Overview

The Asia Pacific Domestic Courier Market is fragmented, with the major five players in this market being China Post, SF Express (KEX-SF), SG Holdings Co., Ltd., Shanghai YTO Express (Logistics) Co., Ltd. and Yamato Holdings Co., Ltd. (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 Demographics

- 4.2 GDP Distribution By Economic Activity

- 4.3 GDP Growth By Economic Activity

- 4.4 Inflation

- 4.5 Economic Performance And Profile

- 4.5.1 Trends in E-Commerce Industry

- 4.5.2 Trends in Manufacturing Industry

- 4.6 Transport And Storage Sector GDP

- 4.7 Export Trends

- 4.8 Import Trends

- 4.9 Fuel Price

- 4.10 Logistics Performance

- 4.11 Infrastructure

- 4.12 Regulatory Framework

- 4.12.1 Australia

- 4.12.2 China

- 4.12.3 India

- 4.12.4 Indonesia

- 4.12.5 Japan

- 4.12.6 Malaysia

- 4.12.7 Pakistan

- 4.12.8 Philippines

- 4.12.9 Thailand

- 4.12.10 Vietnam

- 4.13 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes Market Value in USD, Forecasts up to 2030 and analysis of growth prospects)

- 5.1 Speed Of Delivery

- 5.1.1 Express

- 5.1.2 Non-Express

- 5.2 Shipment Weight

- 5.2.1 Heavy Weight Shipments

- 5.2.2 Light Weight Shipments

- 5.2.3 Medium Weight Shipments

- 5.3 End User Industry

- 5.3.1 E-Commerce

- 5.3.2 Financial Services (BFSI)

- 5.3.3 Healthcare

- 5.3.4 Manufacturing

- 5.3.5 Primary Industry

- 5.3.6 Wholesale and Retail Trade (Offline)

- 5.3.7 Others

- 5.4 Model

- 5.4.1 Business-to-Business (B2B)

- 5.4.2 Business-to-Consumer (B2C)

- 5.4.3 Consumer-to-Consumer (C2C)

- 5.5 Country

- 5.5.1 Australia

- 5.5.2 China

- 5.5.3 India

- 5.5.4 Indonesia

- 5.5.5 Japan

- 5.5.6 Malaysia

- 5.5.7 Pakistan

- 5.5.8 Philippines

- 5.5.9 Thailand

- 5.5.10 Vietnam

- 5.5.11 Rest of Asia Pacific

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 Blue Dart Express Limited

- 6.4.2 China Post

- 6.4.3 CJ Logistics Corporation

- 6.4.4 DHL Group

- 6.4.5 DTDC Express Limited

- 6.4.6 FedEx

- 6.4.7 Japan Post Holdings Co., Ltd. (including Toll Group)

- 6.4.8 JWD Group

- 6.4.9 SF Express (KEX-SF)

- 6.4.10 SG Holdings Co., Ltd.

- 6.4.11 Shanghai YTO Express (Logistics) Co., Ltd.

- 6.4.12 United Parcel Service of America, Inc. (UPS)

- 6.4.13 Yamato Holdings Co., Ltd.

- 6.4.14 ZTO Express

7 KEY STRATEGIC QUESTIONS FOR CEP CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.1.5 Technological Advancements

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms