|

市場調査レポート

商品コード

1435250

日本のコントラクトロジスティクス:市場シェア分析、産業動向、成長予測(2024年~2029年)Japan Contract Logistics - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2024 - 2029) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 日本のコントラクトロジスティクス:市場シェア分析、産業動向、成長予測(2024年~2029年) |

|

出版日: 2024年02月15日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

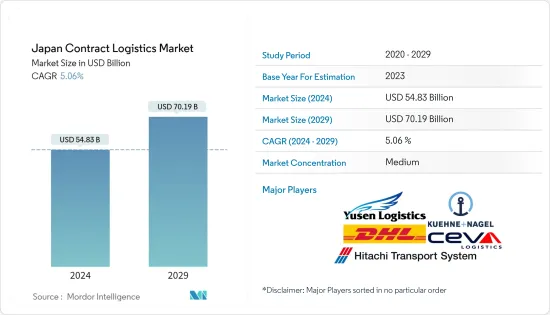

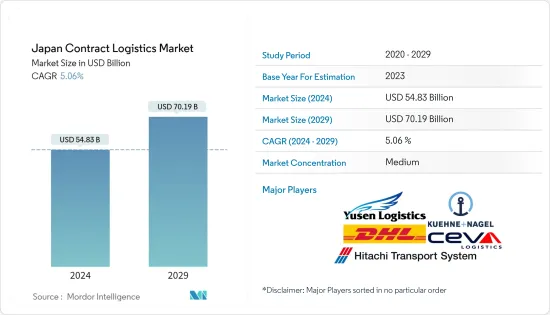

日本のコントラクトロジスティクス市場規模は2024年に548億3,000万米ドルと推定され、2029年までに701億9,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に5.06%のCAGRで成長します。

この分野の主要企業は、eコマース分野に対する消費者行動の変化の結果として収益が増加したと報告しています。

日本の小規模ベンダーは、市場の物流需要を促進する日本の消費者によるインターネットの利用の増加に対応して、オンライン市場に積極的に移行しています。

日本のコントラクトロジスティクス市場動向

eコマースの成長

日本のeコマース小売業は、ファッション、エレクトロニクスとメディア、食品とパーソナルケア、家具と電化製品、おもちゃなど、さまざまな分野の製品を販売する企業によって分類されています。市場の成長に伴い、大企業は最新テクノロジーの適応に注力する一方、小規模小売企業は在庫管理、梱包、配送などのサービスに関して、Amazon(Amazon Fulfillment Services)やRakuten(Rakuten Fulfillment Services)などの大手市場プレーヤーと積極的に連携しています。最近の動きの中で、イオン(日本最大のショッピングモール開発・運営会社)は、オカド(英国の自動倉庫プロバイダー)と自動倉庫を開発する契約に合意し、2035年までに売上高が1兆ウォンに増加すると予想しています。

さらに、物流サービスにおけるブロックチェーン施設の浸透と、小売業や外食産業におけるアメリカンスタイルステーキへの関心の高まりを背景に、牛肉の生産量が10%減少し、需要が高まっていることも、温度に対する需要の増加を推進しています。小売eコマースにおける管理された物流施設。

労働力の減少により物流の自動化が進む

労働力不足は世界中の物流企業が直面する共通の課題ですが、日本は高齢化と人口減少により最も影響を受けている国の一つです。労働力不足、eコマースの普及拡大、興味深い技術進歩のイントロダクションなどは、倉庫施設への自動機械や技術の導入を促す動向の一部です。日本のファッション大手ユニクロとダイフク・ロジスティクス・ソリューションズは1,000億ポンドの投資を計画しており、在庫管理と配送への従業員の関与を100%に削減するロボット工学およびマテリアル・マテリアルハンドリング・システムを開発するためにロボットスタートアップ企業2社、Mujin Inc.およびExotec Solutionsと提携しました。アマゾンは、ファミリーマートや小田急電鉄などと共同で、Amazonから送られてくるバーコードをかざして利用できる「Amazon Hubロッカー」サービスを2020年までに東京都や神奈川県を中心に計200カ所に設置する予定です。読み取り機で電子メールを送信して商品を受け取ります。

日本のコントラクトロジスティクス業界の概要

この市場は比較的集中しており、郵船ロジスティクス、日立物流、キューネ・ナーゲルが主要企業であり、市場を牽引する小売企業や製造企業の社内物流部門も含まれています。技術の進歩や労働人口の減少に対応した物流施設の集約が物流サービスの需要を支え、市場の成長を牽引しています。米国の投資会社ブラックストーン・グループは2019年7月、日本のeコマース市場に成長の余地があるとして、日本の配送センターの買収に1,000億ポンド以上を投じると発表しました。郵船ロジスティクスとシナモンAIは、航空輸出の物流業務を改善するためのFlax Scannerなどのソリューションを提供するための提携を発表しました。日本GLP(物流不動産とその技術の専門会社)は、オープンハブ、統合チェーン、シェアードソリューションの機能を備えた創造的チェーン物流プラットフォーム「GLP ALFALINK」として相模原に5施設の先進物流施設を開発すると発表したテナント企業にとっては。

ZigZag Globalは、日本の市場リーダーであるヤマト運輸と提携して、世界中の小売業者による日本の顧客の返品をサポートする初の返品管理ソリューションを促進しました。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3か月のアナリストサポート

目次

第1章 イントロダクション

- 調査の成果

- 調査の前提

- 調査範囲

第2章 調査手法

- 分析手法

- 調査フェーズ

第3章 エグゼクティブサマリー

第4章 市場力学と洞察

- 現在の市場シナリオ

- 市場力学

- 促進要因

- 抑制要因

- 機会

- 業界の魅力度-ポーターのファイブフォース分析

- バリューチェーン/サプライチェーン分析

- 業界の規制と政策

- 技術統合

第5章 市場セグメンテーション

- タイプ別

- インソーシング

- アウトソーシング

- エンドユーザー別

- 自動車

- 消費財・小売

- エネルギー

- ハイテク・ヘルスケア

- 産業・航空宇宙

- テクノロジー

- その他のエンドユーザー

第6章 競合情勢

- 市場集中の概要

- 企業プロファイル

- DHL

- Ceva Logistics

- Daifuku Co. Ltd.

- Hitachi Transport System

- Honeywell International Inc.

- KION Group AG

- Kuehne+Nagel

- Nippon Logistics

- Yamato Holdings

- Yusen Logistics

第7章 投資分析

- 最近のM&A

第8章 日本のコントラクトロジスティクス市場の将来性

第9章 免責事項

The Japan Contract Logistics Market size is estimated at USD 54.83 billion in 2024, and is expected to reach USD 70.19 billion by 2029, growing at a CAGR of 5.06% during the forecast period (2024-2029).

The major companies in the sector report their revenue growth as an output of change in the consumer behaviour towards e-commerce sector.

The small Japanese vendors are actively moving to the online market in response to the growing use of the internet by the Japanese consumers driving the demand for logistics in the market.

Japan Contract Logistics Market Trends

Growth in E-Commerce

The e-commerce retail in Japan is segmented by the companies selling products of various domains like fashion, electronics & media, food & personal care, furniture & appliances and Toys. With the growing market, the big companies are focusing adapting the updated technologies while the small retail companies are actively collaborating with the big market players like Amazon (Amazon Fulfilment Services) and Rakuten (Rakuten Fulfilment Services) for services like inventory management, packaging and delivery. Among the recent developments, Aeon (Japan's largest shopping mall developer and operator) agreed upon a deal to develop automated warehouses with Ocado (the UK automated warehouse provider), expecting its sales to increase to ¥ 1 trillion by 2035.

Further, the penetration of the blockchain facilities in logistics services and a 10% decrease in production and rising demand of beef - backed by the growing interest in American-style steak in retail and foodservice is also driving the growth in the demand for the temperature-controlled logistics facilities in the retail e-commerce.

Decreasing Workforce Pushing the Automation in Logistics

The labour skill shortage is a common issue faced by logistics companies worldwide, but Japan is one of the most affected countries due to its ageing and declining population. The labour shortage, increasing e-commerce penetration and introduction of intriguing technical advancements are some of the trends thrusting the inculcation of automated machines and technologies with the warehousing facilities. The Japanese fashion giant Uniqlo along with Daifuku Logistics Solutions plans on investing ¥ 100 billion and has partnered with two robotic startups - Mujin Inc. and Exotec Solutions to develop robotics and material handling systems reducing workforce involvement in the inventory management and delivery to 100%. Amazon, along with FamilyMart Co., Odakyu Electric Railway Co. and other firms is planning to set up the "Amazon Hub Locker" service at a total of 200 locations mainly in Tokyo and Kanagawa Prefecture by 2020 where Amazon customers can swipe barcodes sent by e-mail over reading machines to receive their goods.

Japan Contract Logistics Industry Overview

The market is relatively concentrated with Yusen Logistics, Hitachi Transport System, and Kuehne Nagel as its major players along with the inhouse logistic segments of the retail and manufacturing companies leading the market. The technological advancements and consolidation of the logistics facilities response to the declining workforce are supporting the demand for the logistics services and driving the growth in the market. The U.S. investment firm Blackstone Group in July 2019, announced to spend over ¥ 100 billion to buy distribution centres in Japan, seeing room for growth in the country's e-commerce market. Yusen Logistics and Cinnamon AI have announced a collaboration to provide solutions like Flax Scanner for improving the logistics operations for aviation exports. Japan GLP (a company specializing in logistics real estate and its technology) has announced the development of 5 advanced logistics facilities as GLP ALFALINK at Sagamihara, a creative chain logistics platform, which will include the functions of an Open Hub, Integrated Chain and Shared Solution for the tenant companies.

ZigZag Global partnered with Japanese market leader Yamato Transport to facilitate the first Returns Management Solution to support retailers from all over the world with their Japanese customer returns.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Deliverables

- 1.2 Study Assumptions

- 1.3 Scope of the Study

2 RESEARCH METHODOLOGY

- 2.1 Analysis Methodology

- 2.2 Research Phases

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS AND INSIGHTS

- 4.1 Current Market Scenario

- 4.2 Market Dynamics

- 4.2.1 Drivers

- 4.2.2 Restraints

- 4.2.3 Opportunities

- 4.3 Industry Attractiveness - Porter's Five Forces Analysis

- 4.4 Value Chain / Supply Chain Analysis

- 4.5 Industry Policies and Regulations

- 4.6 Technological Integration

5 MARKET SEGMENTATION

- 5.1 By Type

- 5.1.1 Insourced

- 5.1.2 Outsourced

- 5.2 By End-User

- 5.2.1 Automotive

- 5.2.2 Consumer & Retail

- 5.2.3 Energy

- 5.2.4 Hi-Tech and Healthcare

- 5.2.5 Industrial & Aerospace

- 5.2.6 Technology

- 5.2.7 Other End Users

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration Overview

- 6.2 Company Profiles

- 6.2.1 DHL

- 6.2.2 Ceva Logistics

- 6.2.3 Daifuku Co. Ltd.

- 6.2.4 Hitachi Transport System

- 6.2.5 Honeywell International Inc.

- 6.2.6 KION Group AG

- 6.2.7 Kuehne + Nagel

- 6.2.8 Nippon Logistics

- 6.2.9 Yamato Holdings

- 6.2.10 Yusen Logistics

7 INVESTMENT ANALYSIS

- 7.1 Recent Mergers and Acquisitions