|

|

市場調査レポート

商品コード

1347333

キャリアニュートラルのジェネレーティブAIの波への希望 - 2023年上半期版:CNNOの収益は2023年に1,000億米ドルに達する見込み、ジェネレーティブAIと5G高密度化の機会を攻める部門として資本集約度は35%を超えるCarrier-neutrals Hope to Ride the GenAI Wave - 1H23 Update: CNNO Revenues on Track to Hit $100B in 2023, Capital Intensity >35% as Sector Attacks Opportunities in Generative AI and 5G Densification |

||||||

|

|||||||

| キャリアニュートラルのジェネレーティブAIの波への希望 - 2023年上半期版:CNNOの収益は2023年に1,000億米ドルに達する見込み、ジェネレーティブAIと5G高密度化の機会を攻める部門として資本集約度は35%を超える |

|

出版日: 2023年09月12日

発行: MTN Consulting, LLC

ページ情報: 英文 10 Pages

納期: 即納可能

|

- 全表示

- 概要

- 図表

- 目次

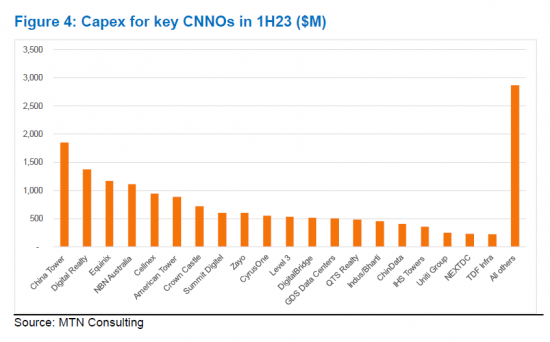

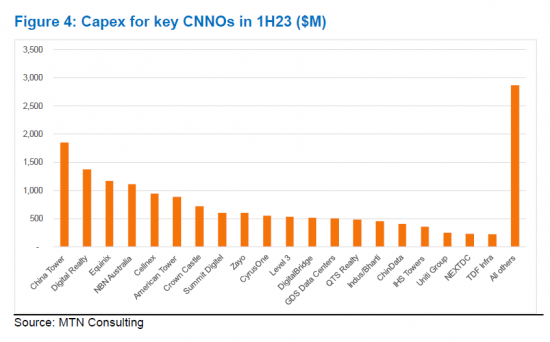

直近の12ヶ月間(2022年第3四半期~2023年第2四半期)のCNNOの市場規模は、収益が967億米ドル(前年同期比2.7%増)、設備投資が348億米ドル(前年同期比9.4%増)、M&A投資が88億米ドル(前年同期比68.9%減)、ネットプラントが2,511億米ドル(前年同期比2.3%増)でした。2023年6月末時点のCNNOの従業員数は約11万3,700人で、前年同期比で4.8%増加しました。

ビジュアル

CNNO部門は2022年下半期が低調であった後、2023年に入り、第1四半期と第2四半期でそれぞれ3%と5%の増収率を記録し、改善に転じています。金利上昇がM&Aを鈍化させ、CNNOはより慎重な負債管理を余儀なくされていますが、設備投資額は依然として売上の35%以上と高水準にあります。CNNOは、分社化、資産の購入や新設を適宜行いながら、そのフットプリントと規模の最適化を続けています。一例として、Cogentは2022年後半にSprintから古いスイッチングセンターのポートフォリオを購入し、その一部を小規模なコロケーションセンターに転換しています。CNNOは電力コストの最小化、少なくとも価格上昇の影響を抑えることに重点を置き、持続可能性への取り組みを強化しています。

成長としては、CNNOは2つの重要な機会を攻めることになると予測されます。第一に、通信事業者のモバイルネットワークの高密度化ニーズをサポートすることです。高密度化は4Gでも必要でしたが、5Gではレイテンシとスピードの目標を達成するためにさらに多くのものが必要となります。その一例として、China Towerは2023年第2四半期にビル内DASの範囲を前年同期比48%増の88億2,000万平方メートルに拡大しました。第二に、新たなニーズに対応する施設を建設してサービスを提供することで、ジェネレーティブAIへの関心が爆発的に高まっている技術部門をサポートすることです。例えばDigitalBridgeは、AIは「クラウド規模の機会」であり、「もっとも低い総コストでデジタルインフラにアクセスできることが重要な成功要因」であると主張しています。CNNOは「デジタルインフラへのアクセス」に特化しているため、データセンターCNNOにとっては大きな機会です。GenAIに投資している大手ウェブスケーラーは、特にモデルのトレーニングに向けて自社施設を建設したいはずですが、Digital RealtyやEquinixのようなCNNOは、モデルの実装(すなわち、推論)で果たすべき役割があります。

当レポートでは、CNNO市場について調査し、5GやジェネレーティブAIがもたらす機会を分析しています。

範囲

対象事業者

|

|

目次

- サマリー

- 2023年上半期の収益は前年比4%増加、設備投資は15%増加

- フリーキャッシュフローマージンは過去数四半期にわたり減少、純利益率はマイナス

- 生成AIがデータセンター企業に新たな機会をもたらす

- 5GはモバイルRANの高密度化を必要とし、CNNOの機会を創出する

- 見通し

- 付録

List of Figures and Tables

- Figure 1: YoY growth rates for single quarter revenues and capex, CNNOs

- Figure 2: CNNOs' net PP&E on the books alongside capex and M&A spending

- Figure 3: Annualized revenues ($B) and capital intensity for CNNO sector

- Figure 4: Capex for key CNNOs in 1H23 ($M)

- Figure 5: Recent profitability margins for CNNO sector, annualized

- Figure 6: Top and bottom CNNOs based on annualized FCF margin in 2Q23

- Figure 7: Implications of GenAI for data center requirements in CNNO market

- Figure 8: Densification solutions for improved coverage, per American Tower

- Figure 9: China Tower's in-building DAS coverage, millions of square meters

This brief is focused on the carrier-neutral network operator (CNNO) sector. CNNOs sell independent, carrier-neutral access to network infrastructure, including bandwidth (fiber), data center and tower/small cell assets. The biggest CNNOs by revenues are China Tower, American Tower, Equinix, Crown Castle, Level 3 (a Lumen subsidiary), Digital Realty, Cellnex, NBN Australia, Indus Towers (ex-Bharti Infratel), and Zayo. In the most recent 12 months (3Q22-2Q23), the CNNO market represented $96.7 billion in revenues (+2.7% YoY), $34.8B in capex (+9.4% YoY), $8.8B in M&A spend (-68.9% YoY), and $251.1B of net plant (+2.3% YoY). CNNOs employed about 113.7K people at the end of June 2023, up 4.8% YoY.

VISUALS

After a weak second half 2022 (2H22), the CNNO sector has begun to improve in 2023 with 3% and 5% revenue growth rates in the first two quarters, respectively. Higher interest rates have slowed M&A and forced CNNOs to manage debt more carefully, but capex outlays remain high at over 35% of revenues. CNNOs continue to optimize their footprint and scale, spinning off and buying or building assets accordingly. One example: Cogent bought a portfolio of old switching centers from Sprint in late 2022 and is converting some to small colocation centers. CNNOs are increasing their focus on minimizing power costs - or at least limiting the impact of price rises - and gearing up their sustainability efforts.

For growth, we expect CNNOs to attack two important opportunities. First: support the telco need to densify their mobile networks; that means more small cell/DAS and metro fiber infra, but also more macro tower sites. Densification was required with 4G, but 5G requires even more in order to achieve its latency and speed goals. China Tower, as an example, expanded its in-building DAS coverage to 8,820 million square meters in 2Q23, up by 48% YoY. Second: support the tech sector's explosion of interest in generative AI ("GenAI"), by building facilities and offering services that match these new needs. DigitalBridge, for example, argues that AI is a "cloud-scale opportunity" and that "access to digital infra...at the lowest total cost, is a key success factor." CNNOs specialize in "access to digital infra" so this is a big opportunity for data center CNNOs. The big webscalers investing in GenAI will surely also want to build their own facilities, especially for model training, but CNNOs like Digital Realty and Equinix have roles to play with model implementation (i.e. inference).

COVERAGE:

Operators covered:

|

|

Table of Contents

- Summary

- Revenues up 4%, Capex up 15% YoY in the 1H23 period

- Free cash flow margin slides over the last few quarters; net margin is negative

- Generative AI opens up new opportunities for data center players

- 5G requires densification in the mobile RAN, creating CNNO opportunities

- Outlook

- Appendix