|

市場調査レポート

商品コード

1940588

サブサハラアフリカの自動車:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Sub-Saharan Africa Automotive - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| サブサハラアフリカの自動車:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 120 Pages

納期: 2~3営業日

|

概要

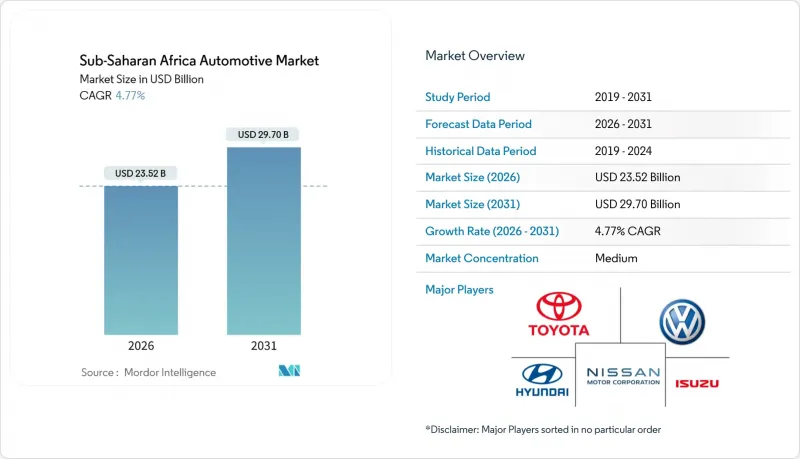

2026年のサブサハラアフリカの自動車市場規模は235億2,000万米ドルと推定され、2025年の224億5,000万米ドルから成長が見込まれます。

2031年には297億米ドルに達する見通しで、2026年から2031年までの期間におけるCAGRは4.77%となります。

都市化の加速、ライドシェアリング車両の急増、現地組立に対する政府の優遇措置が相まって、持続的な通貨変動やインフラの不足にもかかわらず、市場の勢いを維持しております。エチオピアと南アフリカにおける電動化イニシアチブは、構造的に多様化する需要構成を示唆していますが、確立された燃料物流網とサービスネットワークにより、ディーゼルプラットフォームが依然として主流です。並行輸入活動は正規ディーラーの販売台数を抑制し続けていますが、体系的なフリートファイナンスプログラムにより、ライドシェア事業者における新車普及が進んでいます。アフリカ大陸自由貿易協定(AfCFTA)による関税削減を背景に、現地組立業者との戦略的なOEM提携が、地域サプライチェーンの統合を強化しています。

サブサハラアフリカの自動車市場の動向と洞察

中産階級の所得増加と都市化

都市部人口が年率4.1%増加する中、購買力はディーラーネットワーク・融資オプション・アフターマーケットサービスが集中する大都市圏へシフトしています。ナイジェリア・ケニア・ガーナの中所得世帯は手頃な価格帯モデルを志向し、中国とインドのOEMメーカー間の競合を激化させています。コンパクトSUVやハッチバックは混雑した道路での機動性から支持を集める一方、都市周辺部の消費者は都市部からの下取り増加に後押しされた中古車供給に依存しています。金融機関は雇用集積地を追随するため、人口100万人以上の都市部では地方地域に比べ最大5倍の自動車ローン商品が提供されています。現地通貨安が輸入車の手頃さを損なう一方、資源採掘部門に連動した賃金上昇が価格圧力を部分的に相殺し、需要を持続させています。

ライドシェアプラットフォームの急増が車両更新を加速

Mooveなどのプロバイダーによる構造化されたフリートファイナンスプログラムにより、ライドヘイリングドライバーは従来の信用審査の障壁を回避でき、サブサハラアフリカの自動車市場の複数年にわたるベースライン需要を押し上げています。ライドシェア車両は1日8~12時間稼働し、個人利用の約4倍の稼働率となるため、更新サイクルは3~4年に短縮されます。この予測可能なサイクルにより、自動車メーカーは在庫計画をプラットフォームの調達スケジュールに合わせることが可能となり、消費者心理が低下した際にも販売台数を保護できます。ナイジェリア、ケニア、南アフリカでは2025年時点で合計45万人以上のライドヘイリングドライバーが活動しており、地方都市へのプラットフォーム拡大により潜在需要が深まっています。政府機関はこうした車両群を運輸サービス正式化の触媒と認識する傾向が強まっており、エチオピアやガーナではライドヘイリング向け低排出車両に税制優遇措置を提供しています。その結果生じる車両群の成長は、多くの市場で小売金融の到達範囲が限定されるリスクを緩和します。

中古車輸入の優位性

アフリカ自動車工業会(AAAM)によれば、2024年時点でサブサハラアフリカにおける小型自動車登録台数の83%が中古車でした。南アフリカ歳入庁の関税データでは、中古車と新車の価格差が45~60%に達し、これが購入者の選好を左右しています。この格差は現地通貨安による新車価格の上昇時にさらに拡大します。富裕国における内燃機関車(ICE)の登録抹消見込み台数は、2030年までに年間1,500万台の輸出可能車両を追加する可能性があります。これにより、より厳格な輸入品質基準が確立されない限り、同地域の高排出ガス車両の割合が長期化する恐れがあります。国連欧州経済委員会(UNECE)の道路走行適性プロトコルは基準未達車両の流入抑制を目的としていますが、国境検問所における執行の不均一性が依然としてその効果を弱めています。

セグメント分析

乗用車は2025年時点でサブサハラアフリカの自動車市場全体の73.80%を占め、中所得層の拡大に伴い2031年までCAGR5.56%で成長が見込まれます。小型商用車(LCV)は電子商取引の加速から恩恵を受けており、特にナイジェリアとケニアでは、密集した都市ルートに最適化された小型バンをラストマイル配送事業者がリースしています。中型・大型トラックは、南アフリカ、ザンビア、アンゴラにおける商品輸出サイクルに連動し、市場全体の成長を下回っています。ライドシェアリング車両は乗用車需要の安定を支え、初期費用負担を軽減する構造化された金融プログラムを通じてセダンやハッチバックの在庫を吸収しています。

エチオピアでは政策主導の電動化が乗用車構成を変容させています。新規登録車の60%をEVとする義務付けにより、専用組立事業や公共部門の調達を促進しています。一方、商用車の電動化は積載量と航続距離の制約により遅れをとっておりますが、ヨハネスブルグでは都市物流サイクル下でのバッテリー式電気バンの試験運用が実施中です。乗用車セグメントにおける持続的な成長は、サブサハラアフリカの自動車市場全体における通貨安定と信用アクセス改革の進展に依存しております。

ディーゼル車プラットフォームは、優れた燃費性能と広範なサービスインフラに支えられ、2025年のサブサハラアフリカの自動車市場において54.60%のシェアを占めました。2031年までCAGR6.02%を維持すると予測されています。ガソリン車の普及率は、コスト差が縮小し排出ガス規制が強化される都市部で増加傾向にあります。ナイジェリアの圧縮天然ガス(CNG)計画が示すように、CNGやLPGなどの代替燃料はタクシーやバスの転換を促進するインセンティブにより、ニッチなフリート導入を獲得しています。ガーナやケニアでは地元原料を活用したバイオ燃料の取り組みが芽生えつつありますが、拡大には政策の一貫性と混合施設への投資が鍵となります。

サブサハラアフリカにおけるディーゼルパワートレインの自動車市場規模は、建設・鉱山車両の需要拡大に伴い拡大しています。しかしながら、EV導入促進策により新規需要が電動化プラットフォームへ移行するにつれ、そのシェアは徐々に低下しています。政府の燃料価格規制緩和の進捗も普及曲線に影響を及ぼします。ディーゼル燃料補助金を早期に段階的に廃止する国では、ガソリン車やハイブリッド車の普及が加速する可能性があります。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 中産階級の所得増加と都市化

- ライドシェアプラットフォームの急増が車両更新を加速

- 政府によるCKD/SKD組立奨励策

- インフラ整備による道路接続性の向上

- アフリカ大陸自由貿易圏(AfCFTA)の関税削減による域内貿易の拡大

- 中国製マイクロEV輸入の増加が超低価格ニッチ市場を埋める

- 市場抑制要因

- 中古車輸入の支配的地位

- 消費者向け融資の制限と高金利

- 現地通貨の変動による輸入コストの上昇

- SSA地域における認証基準の分断化

- バリュー/サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 買い手・消費者の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測(金額および数量)

- 車両タイプ別

- 乗用車

- 小型商用車

- 中型および大型商用車

- 燃料タイプ別

- ガソリン

- ディーゼル

- 代替燃料(CNG、LPG、バイオ燃料)

- 推進技術別

- 内燃機関(ICE)

- ハイブリッド電気自動車(HEV)

- バッテリー電気自動車(BEV)

- プラグインハイブリッド電気自動車(PHEV)

- 販売チャネル別

- 自動車メーカー(OEM)認定ディーラー

- グレーインポート/並行輸入

- 国別

- 南アフリカ

- ナイジェリア

- ケニア

- エチオピア

- ガーナ

- タンザニア

- アンゴラ

- ザンビア

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Toyota Motor Corporation

- Volkswagen AG

- Hyundai Motor Company

- Nissan Motor Corporation

- Isuzu Motors Ltd.

- Ford Motor Company

- Groupe Renault

- Honda Motor Corporation

- Suzuki Motor Corporation

- Subaru Corporation

- Stellantis N.V.

- Daimler AG(Mercedes-Benz)

- BYD Co.

- Geely Auto Group

- Changan Auto

- JAC Motors

- BAIC Group

- Tata Motors

- Mahindra & Mahindra

- Innoson Vehicle Manufacturing(Nigeria)