|

市場調査レポート

商品コード

1934610

自動車ファイナンス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年)Automotive Financing - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 自動車ファイナンス:市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年02月09日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

概要

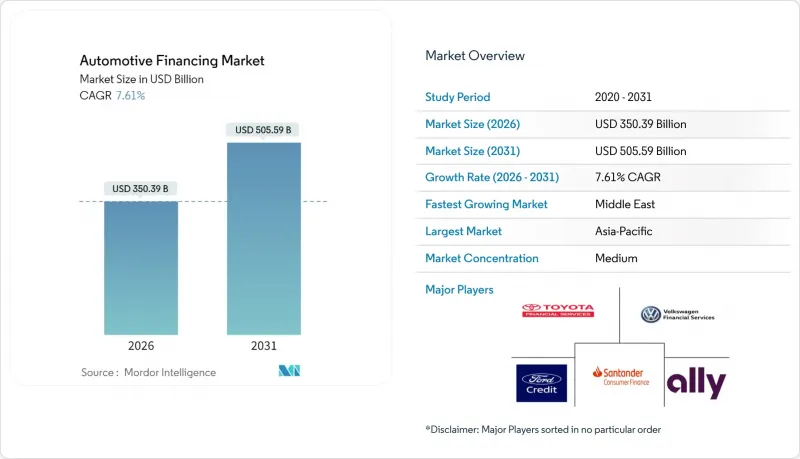

自動車ファイナンス市場は、2025年の3,256億2,000万米ドルから2026年には3,503億9,000万米ドルへ成長し、2026年から2031年にかけてCAGR7.61%で推移し、2031年までに5,055億9,000万米ドルに達すると予測されております。

中古車ローンは既に自動車ファイナンス市場の53.40%を占めており、9.2%という急速なペースで成長を続けており、2030年まで主要な成長エンジンであり続ける見込みです。デジタル融資プラットフォームの普及、柔軟な支払い構造に対する消費者の需要の高まり、そして車両の電動化が進んでいることが相まって、基準金利が高い水準にある中でも成長の勢いを維持しています。[1]貸し手側は、分析能力の深化、リスクベース価格設定の拡大、オンライン自動車小売マーケットプレースとの提携を通じて、融資の流れを維持しています。サブスクリプションパッケージやバッテリーリースなどの付加価値型モビリティサービスと融資を組み合わせる能力も、銀行、OEM系金融会社、フィンテック新規参入企業にとって、決定的な競争優位性となりつつあります。

世界の自動車ファイナンス市場の動向と洞察

急成長するオンライン自動車販売プラットフォームが即時デジタル融資を牽引

北米におけるディーラーと貸し手のデジタル契約件数は2024年に前年比で急増しました。消費者は現在、オンライン購入プロセス10分以内にリアルタイムの融資承認を期待しており、2023年に一般的だった1~2日間の処理期間から劇的な短縮が進んでいます。統合型金利比較ウィジェットの導入により価格透明性が高まり、自動価格設定ツールを持たない貸し手の利益率が圧迫されています。この動向は欧州にも広がっており、複数貸し手APIの導入により高級車セグメントの平均融資実行時間が48%短縮されました。メーカー系金融部門においては、OEMのECポータルサイトに自社開発の金融計算ツールを組み込むことで、保険やメンテナンス契約のクロスセルが促進され、付帯率と顧客生涯価値の向上につながっています。

中古車取引の増加が新たな融資需要を創出

認定中古車プログラムは中古車に対する消費者の認識を変えつつあり、貸し手は新車に近い融資額対評価額比率(LTV)や金利を提供できるようになりました。例えばキアの6年間フルカバー認定中古車保証は、2024年に同ブランドの米国ポートフォリオにおける中古車販売比率を5ポイント押し上げました。欧州では、サプライチェーンの混乱後の在庫正常化により、新古車の供給が回復し、中古車の平均融資額が前年比14%増加しました。中古車マーケットプレースに即時融資オファーが統合されることで、消費者はディーラー訪問前に金利を確定できるため、販売ファネルが短縮され、融資放棄率が低下し、融資成約率が向上しています。

中央銀行の利上げが純金利マージンを圧迫

2025年5月現在、米国の政策金利は4.25~4.5%の範囲で推移しております。資金調達コストの上昇により貸し出し金利スプレッドが圧迫され、銀行の新車ローン残高は2024年に3.4%減少しました。従来金利競争力のある信用組合は、72ヶ月長期固定金利商品の提供を縮小し、借り手を短期返済期間へ誘導しております。メーカーのインセンティブに支えられた専属金融会社は、ショールームの集客を維持するため金利圧力の一部を吸収し、シェア拡大につながりました。欧州では、欧州中央銀行の利上げの遅れた影響が同様に純金利収益を押し下げ、貸し出し機関はリスクコストを低信用度の借り手に転嫁する段階的金利構造の導入を余儀なくされています。

セグメント分析

自動車ファイナンス市場における中古車セグメントは、2025年に市場全体の53.10%を占め、9.02%のCAGRが市場全体の成長率を上回るため、その優位性をさらに拡大し続ける見込みです。認定中古車プログラムは保証範囲を主流化し、貸し手がほぼ新車同等の車両を優良リスク担保として扱うことを可能にしています。デジタルマーケットプレースは規模をさらに拡大させています。主要ポータルサイトに統合されたローンウィジェットにより、申込から承認までの転換率が30%以上向上しています。その結果、中古車セグメントの自動車ファイナンス市場規模は2031年までに2,917億米ドルを超えると予測されています。

購入負担の増加により、一部の優良借り手が新車購入を控える傾向にあります。新車平均月々の支払額は2025年初頭に742米ドルに達しました。価格高騰への対応策として、ディーラーは長期ローンやリースプランを提案しています。しかし、ネガティブエクイティ(資産価値がローン残高を下回る状態)での下取り比率が上昇しており、残存価値の算定を複雑化させています。新車チャネルは46.90%のシェアを維持するもの、成長鈍化に伴い、貸し手はリスク調整価格設定の精緻化や、内燃機関車(ICE)の中古市場環境が軟化する中で再販価値を保護する保険商品とのバンドル販売を検討せざるを得ません。

2025年時点で銀行が自動車ファイナンス市場規模の46.05%を占めていますが、メーカー系金融子会社の追い上げによりその優位性は低下傾向にあります。メーカー系金融は購入プロセス統合や補助金付きAPRプロモーションを活用し、2026年から2031年にかけてCAGR8.02%の伸びが予測されています。フォルクスワーゲン・ファイナンシャル・サービス社単独で2024年に新規契約1,030万件を締結し、市場浸透率は34.1%に上昇しました。信用組合の自動車ファイナンス市場シェアは20.10%前後で推移しており、会員の忠誠心と中古車ローンにおける競争力のある価格設定が寄与しています。

非銀行系金融会社は残りの15.05%を占めており、代替データを活用して信用履歴の薄い層への進出を図っています。低コストのデジタルモデルにより、支店中心の銀行と比較して融資実行費用を最大40%削減しています。また、組み込み金融APIにより、EC事業者は自社ブランドの自動車ローンサービスを迅速に展開でき、取扱量の増加を促進しています。伝統的な銀行にとっては、収益対費用比率が引き続き厳しく監視される見込みであり、広範な自動車ファイナンス業界において存在感を維持するためには、審査の自動化、書類ワークフローの効率化、フィンテック専門企業との提携といった戦略的課題が急務となります。

地域別分析

アジア太平洋地域は2025年においても自動車ファイナンス市場の41.00%を占め、最も影響力のある地域であり続けております。中国におけるEVブーム(2024年には新車販売のほぼ半数をEVが占める見込み)と、インドのFAMEスキームに基づく500億米ドル規模のEV金融ロードマップが相まって、信用需要の持続的な成長が保証されております。デジタルファーストの与信審査、リアルタイムの信用情報データ、AIベースの不正防止対策により、従来は正式な信用記録を持たなかった借り手への融資が可能となりました。政府による廃車奨励策の拡大に伴い、融資量の弾力性は高まっており、中国では10%の補助金制度導入後わずか6ヶ月で、融資による買い替え購入が14%増加しました。

自動車ローンの残高は2024年第4四半期までに1兆6,600億米ドルに達しましたが、延滞率は2.96%に達しました。貸し手側は与信基準の引き締め、頭金要求額の増額、予測分析への投資を通じて貸倒損失の未然防止に努めています。一方で米国自動車ファイナンス市場は、資金調達サイクルの短縮やオンラインマーケットプレースへの販売時点融資提供拡大を実現する革新的なフィンテック連携の恩恵を受けています。専属系金融機関は、予測サービスリマインダーを送信する遠隔メンテナンス契約をバンドル化し、担保価値の保護と再販価値の向上を図っています。

中東地域は最も成長が著しい領域であり、2031年までにCAGR10.29%で拡大すると予測されています。サウジアラビアの銀行信用供与額は2025年3月に8,272億米ドルに達し、シャリーア準拠の自動車ローンポートフォリオは二桁成長を続けています。政府の経済多角化政策がモビリティを優先課題と位置づけることで、個人ローンとオペレーティングリース商品の双方に対する需要が高まっています。デジタル化の進展が加速しており、湾岸地域では新規自動車融資申請の35%がモバイルファーストプラットフォーム経由となっています。同地域の自動車ファイナンス業界は若年層人口の恩恵も受けており、GCC加盟国市民の55%以上が35歳未満です。この層が好む柔軟なサブスクリプションモデルが商品設計を変革しつつあります。

欧州地域の規制環境は変化しつつあります。英国最高裁による非開示手数料慣行の審査は、ディーラーと貸し手の経済関係を変え、金利スプレッドの縮小につながる可能性があります。高価値バッテリーパックの所有権を車両から分離するバッテリーリースプログラムが登場し、金融事業者が残存価値リスクを軽減するのに役立っています。スカンジナビア諸国が金融契約と連動した走行距離課金型保険を採用した事例は、テレマティクスデータがリスク調整価格設定の基盤となり得ることを示しています。

南米とアフリカでは政策金利の上昇と通貨変動が購入意欲を抑制する課題を抱える一方、AIを活用した代替信用スコアリングが新たな借り手層を開拓しています。支店網が未整備なサハラ以南アフリカでは、モバイルマネーの統合が融資返済を加速させております。世界の金融機関がこれらの地域に進出する際には、現地のマイクロファイナンス機関や通信会社のウォレットサービスとの提携が不可欠であり、複数の資金提供者にリスクを分散する混合金融構造が構築されております。自動車ファイナンス市場では、ライドシェア運転手向けの資産軽量型サブスクリプション型フリートが広く普及し、将来の個人車両購入を支える正式な信用履歴の構築が促進されると予想されます。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3ヶ月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 北米におけるオンライン自動車販売プラットフォームの急成長が即時デジタル融資の需要を牽引

- 欧州における中古車取引の増加と認定中古車プログラムが新たな融資量を創出

- アジア太平洋地域におけるEVリース・サブスクリプションモデルの急速な成長が、専属金融サービスの浸透を促進

- 政府のスクラップインセンティブとグリーンファイナンス補助金が中国とEUにおける自動車ローンの組成を加速

- 新興市場におけるOEM直営金融会社の「買物後払い」及び柔軟なバルーン支払い商品の拡大

- 代替データとAIベースの信用スコアリングが南米のサブプライム借り手層を開拓

- 市場抑制要因

- 中央銀行の利上げにより、2023年以降、自動車ローン業者の純金利マージンが圧迫

- 米国サブプライム自動車セグメントにおける延滞率の上昇が銀行の信用リスク許容度を抑制

- インドおよびブラジルにおける自動車ローン対価値比率(LTV)の規制上限が融資規模を制限

- 内燃機関車(ICE)の減価リスクがEV移行の中で残存価値の想定を損なう

- ポーターのファイブフォース分析

- 新規参入業者の脅威

- 買い手の交渉力

- 供給企業の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

第5章 市場規模と成長予測

- タイプ別

- 新車

- 中古車

- ソースタイプ別

- OEM専属ファイナンス

- 銀行

- 信用組合

- ノンバンク金融機関

- 車両タイプ別

- 乗用車

- 商用車

- 融資商品別

- ローン

- リース

- バルーンペイメント

- サブスクリプション

- 地域別

- 北米

- 米国

- カナダ

- その他北米地域

- 南米

- ブラジル

- アルゼンチン

- その他南米

- 欧州

- ドイツ

- 英国

- フランス

- イタリア

- スペイン

- ロシア

- その他欧州地域

- アジア太平洋地域

- 中国

- 日本

- インド

- 韓国

- インドネシア

- ベトナム

- フィリピン

- オーストラリア

- ニュージーランド

- その他アジア太平洋地域

- 中東

- サウジアラビア

- アラブ首長国連邦

- トルコ

- その他中東

- アフリカ

- 南アフリカ

- ナイジェリア

- エジプト

- その他アフリカ

- 北米

第6章 競合情勢

- 市場集中度

- 戦略的動向

- 市場シェア分析

- 企業プロファイル

- Bank of America Corp.

- Ally Financial Inc.

- Hitachi Capital Corp.

- HDFC Bank Ltd.

- Bank of China

- Capital One Financial Corp.

- Wells Fargo & Co.

- Toyota Financial Services

- BNP Paribas SA

- Volkswagen Financial Services AG

- Mercedes-Benz Financial Services

- Standard Bank Group

- Mahindra Finance Ltd.

- Santander Consumer Finance

- General Motors Financial Company, Inc.

- Ford Motor Credit Co.

- Mitsubishi UFJ Lease & Finance Ltd.

- DBS Bank Ltd.

- Hyundai Capital Ltd.