|

|

市場調査レポート

商品コード

1687864

インドネシアの建設:市場シェア分析、産業動向と統計、成長予測(2025年~2030年)Indonesia Construction - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| インドネシアの建設:市場シェア分析、産業動向と統計、成長予測(2025年~2030年) |

|

出版日: 2025年03月18日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

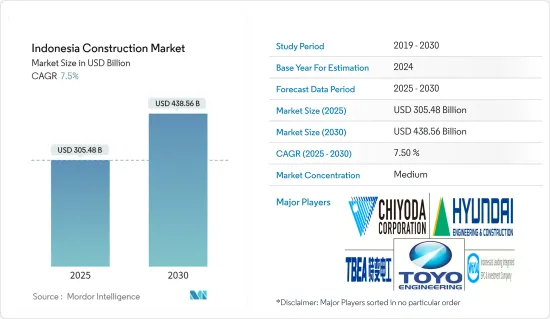

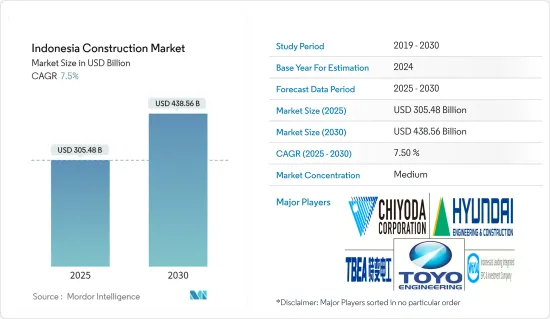

インドネシアの建設市場規模は2025年に3,054億8,000万米ドルと推定され、2030年には4,385億6,000万米ドルに達すると予測され、予測期間(2025~2030年)のCAGRは7.5%です。

インドネシア政府は、道路、橋、空港、港湾、鉄道などのインフラプロジェクトに多額の資金を提供しています。これらのプロジェクトは、接続性を向上させ、物流コストを削減し、全体的な経済開発を促進するための国家的努力の一環です。インドネシアは建設部門への外国投資を歓迎しており、世界中の企業がいくつかのプロジェクトに参加しています。市場の多様性と競合は、国内外の企業間の提携や協力を通じて発揮されます。

2023年12月現在、インドネシアの最も重要な成長課題のひとつである高コストと未発達な収益仲介に取り組むため、米国とインドネシア政府はミレニアム・チャレンジ・コーポレーションからの6億4,900万米ドルの投資で手を組みました。インドネシアのインフラ金融コンパクトは、インフラ融資の強化、特に輸送・物流インフラの強化、零細・中小企業の金融アクセスの拡大に取り組みます。

人口増加、都市化、中間層の拡大により、都市部でも農村部でも住宅需要が高まっています。その結果、住宅建設が急増しています。2023年、インドネシア政府は付加価値税と低所得者向け住宅購入者向け管理費400万IDR(252米ドル)の実施により不動産市場を活性化させる計画を発表しました。

インドネシア建設市場の動向

インフラ計画の成長がインドネシアの建設市場を牽引

インドネシアではこのようなサービスに対する需要が高まり続けているため、近いうちにさらに多くのデータセンターが建設されることになると考えられます。インドネシアは、シンガポールを抜いて東南アジア第2位のパブリッククラウド市場になろうとしています。インドネシアにはすでにGoogle Cloud、AWS、Microsoft Azure、Alibaba Cloudといった大手クラウドプロバイダーが進出しています。

エクイニクスは現在、インドネシアに進出しようとしています。ジャカルタにInternational Business Exchange(IBX)データセンターを設立するため、エクイニクスは7,400万米ドルを投資する予定です。この拡大により、インドネシア内外の企業がその信頼性の高いプラットフォームを利用して、事業を支える基本的なインフラを結び、接続することが可能になると期待されています。

インドネシア政府はまた、2024年の国家予算から422兆7,000億インドルピー(270億1,000万米ドル)の予算を割り当て、インフラプロジェクトに取り組むため、過去5年間で最大のインフラ予算を計上しました。これは、2023年のインフラ予算実現予測の5.8%増、3,996億IDR(255億4,000万米ドル)に相当します。

市場を牽引する国有企業(SOE)の関与の増加

建設業務の50%以上は、インドネシア国有企業(SOE)やウィジャヤ・カリヤ、アディ・カリヤ・ワスキタ・カリヤ、ペンバングナン・ペルマハンといった企業が受注しています。これらのSOEは、西ジャワのパティンバン深海港やジャカルタ大量高速輸送システム関連工事など、市場全体の主要インフラプロジェクトに関与しています。

国家中期開発計画(2020~2024 RPJMN)の下、政府は2024年までに交通、産業、エネルギー、住宅インフラプロジェクトの開発に6,000兆インドルピー(4,120億米ドル)を投資する計画です。

インドネシア法人設立記念日は2024年1月24日、インドネシアのバリ島ヌサドゥアで開催されました。このイベントは、インドネシア外務省(MoFAD)、企業省(SOE)、PT BNIによって共催されました。インドネシアインコーポレーテッド・デイの目的は、Indonesia Going Globalという目標を達成するために、政府、民間セクター、SOE、零細・中小企業間の協力を促進することでした。

インドネシア建設産業概要

インドネシアの建設市場は、国内外の主要参入企業の存在により、競争が激化し、より結束力が高まると予想されます。市場の主要企業は、PT CiputraDevelopment Tbk、PT PakuwonJati Tbk、PT Alam Sutera Realty Tbk、PT SummareconAgung Tbk、PT Agung PodomoroLand Tbkなどです。インドネシアの建設市場は、予測期間中に成長機会をもたらすと期待されており、市場競争を促進すると予測されています。同市場はセグメント化されており、多くの新規参入企業が同市場の主要企業の中で地位を強化するため、袋詰めプロジェクトに注力しています。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場力学と洞察

- 現在の経済と建設市場のシナリオ

- 建設セグメントにおける技術革新

- 政府の規制と取り組みが産業に与える影響

- COVID-19の市場への影響

第5章 市場力学

- 促進要因

- 政府の施策と規制支援

- 観光・ホスピタリティ産業の成長

- 抑制要因

- 財政と資金調達の課題

- 機会

- 手頃な価格の住宅開発

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 消費者/買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係の強さ

第6章 市場セグメンテーション

- セクター別

- 業務用建設

- 住宅建設

- 産業建設

- インフラ(交通)建設

- エネルギー公益事業建設

第7章 競合情勢

- 企業プロファイル

- PT CiputraDevelopment Tbk

- PT PakuwonJati Tbk

- PT Alam Sutera Realty Tbk

- PT SummareconAgung Tbk

- PT Agung PodomoroLand Tbk

- PT Jaya Real Property Tbk

- SinarMas Land

- PT Metropolitan Kentjana Tbk

- PT Bumi Serpong Damai Tbk

- PT PuradeltaLestari Tbk*

第8章 インドネシアの建設セクターの将来

第9章 付録

The Indonesia Construction Market size is estimated at USD 305.48 billion in 2025, and is expected to reach USD 438.56 billion by 2030, at a CAGR of 7.5% during the forecast period (2025-2030).

The Indonesian government has significantly funded infrastructure projects such as roads, bridges, airports, seaports, and railways. These projects are part of a national effort to improve connectivity, reduce logistical costs, and increase economic development across the board. Indonesia welcomes foreign investment in the construction sector, with companies worldwide participating in several projects. The diversity and competitiveness of the market are brought to bear through partnerships and collaboration among domestic and foreign companies.

As of December 2023, to tackle one of Indonesia's most important growth challenges, the high cost and underdeveloped revenue intermediation, the US and Indonesian governments joined forces on a USD 649 million investment from the Millennium Challenge Corporation. Indonesia's Infrastructure and Finance Compact will address enhancing infrastructure financing, particularly transport and logistics infrastructure, and growing access to finance for micro, small, and medium-sized enterprises.

Due to population growth, urbanization, and an expanding middle class, demand for residential property is rising in urban and rural areas. The result has been a surge in the construction of houses. In 2023, the Indonesian government announced plans to boost the real estate market by implementing the value-added tax and the IDR 4 million (USD 252) administration fee for low-income home buyers.

Indonesia Construction Market Trends

Growth of Infrastructural Plans Drives the Construction Market In Indonesia

As demand for such services continues to rise in Indonesia, more data centers will soon be built there. Indonesia is on track to overtake Singapore as Southeast Asia's second-largest public cloud market. The country is already home to major cloud providers like Google Cloud, AWS, Microsoft Azure, and Alibaba Cloud.

Equinix is currently trying to jump on board in Indonesia. In order to establish its International Business Exchange (IBX) data center in Jakarta, the tech company is expected to invest USD 74 million. The expansion is anticipated to make it possible for businesses in Indonesia and beyond to use its reliable platform to link and connect the basic infrastructure that underpins their operations.

The Indonesian government also allocated a budget of IDR 422.7 trillion (USD 27.01 billion) from the 2024 state budget, its largest infrastructure budget in five years, to work on infrastructure projects. This represented a growth rate of 5.8% over the 2023 infrastructure budget realization forecast, amounting to IDR 399.6 billion (USD 25.54 billion).

Increased Involvement of State-owned Enterprises (SOEs) Driving the Market

More than 50% of construction roles are awarded to established Indonesian state-owned enterprises (SOEs) and companies such as Wijaya Karya, Adhi Karya Waskita Karya, and Pembangunan Perumahan. These SOEs are involved in major infrastructure projects across the market, such as the Patimban Deep-Sea Port in West Java or work relating to the Jakarta Mass Rapid Transit System.

Under the National Medium-Term Development Plan (2020-2024 RPJMN), the government plans to invest IDR 6 quadrillion (USD 412 billion) in developing transport, industrial, energy, and housing infrastructure projects by 2024.

Indonesia Incorporated Day was held on January 24, 2024, at Nusa Dua in Bali, Indonesia. The event was co-organized by the Indonesian Ministry of Foreign Affairs (MoFAD), the Ministry of State of Enterprises (SOE), and PT BNI. The objective of the Indonesia Incorporated Day was to promote cooperation between the government, private sector, SOEs, and micro, small, and medium enterprises to achieve the goal of Indonesia Going Global.

Indonesia Construction Industry Overview

The Indonesian construction market is expected to be competitive and more cohesive with the presence of major local and international players. Key players in the market are PT CiputraDevelopment Tbk, PT PakuwonJati Tbk, PT Alam Sutera Realty Tbk, PT SummareconAgung Tbk, PT Agung PodomoroLand Tbk, and many others. The Indonesian construction market is expected to present opportunities for growth during the forecast period, which is anticipated to drive market competition. The market is fragmented, as many new entrants are focusing on bagging projects to strengthen their positions among the market's key players.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS AND DYNAMICS

- 4.1 Current Economic and Construction Market Scenario

- 4.2 Technological Innovations in the Construction Sector

- 4.3 Impact of Government Regulations and Initiatives on the Industry

- 4.4 Impact of COVID-19 on the market

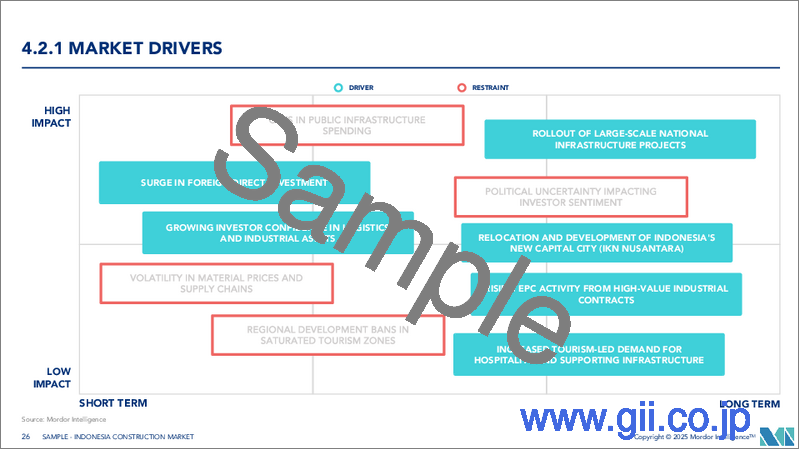

5 MARKET DYNAMICS

- 5.1 Drivers

- 5.1.1 Government Policies and Regulatory Support

- 5.1.2 Tourism and Hospitality Sector Growth

- 5.2 Restraints

- 5.2.1 Financial and Funding Challenges

- 5.3 Opportunities

- 5.3.1 Affordable Housing Development

- 5.4 Porter's Five Forces Analysis

- 5.4.1 Bargaining Power of Suppliers

- 5.4.2 Bargaining Power of Consumers/Buyers

- 5.4.3 Threat of New Entrants

- 5.4.4 Threat of Substitute Products

- 5.4.5 Intensity of Competitive Rivalry

6 MARKET SEGMENTATION

- 6.1 By Sector

- 6.1.1 Commercial Construction

- 6.1.2 Residential Construction

- 6.1.3 Industrial Construction

- 6.1.4 Infrastructure (Transportation) Construction

- 6.1.5 Energy and Utilities Construction

7 COMPETITIVE LANDSCAPE

- 7.1 Overview (Market Concentration and Major Players)

- 7.2 Company Profiles

- 7.2.1 PT CiputraDevelopment Tbk

- 7.2.2 PT PakuwonJati Tbk

- 7.2.3 PT Alam Sutera Realty Tbk

- 7.2.4 PT SummareconAgung Tbk

- 7.2.5 PT Agung PodomoroLand Tbk

- 7.2.6 PT Jaya Real Property Tbk

- 7.2.7 SinarMas Land

- 7.2.8 PT Metropolitan Kentjana Tbk

- 7.2.9 PT Bumi Serpong Damai Tbk

- 7.2.10 PT PuradeltaLestari Tbk*