|

市場調査レポート

商品コード

1445642

ヘッジファンド業界:市場シェア分析、業界動向と統計、成長予測(2024-2029)Hedge Fund Industry - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2024 - 2029) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| ヘッジファンド業界:市場シェア分析、業界動向と統計、成長予測(2024-2029) |

|

出版日: 2024年02月15日

発行: Mordor Intelligence

ページ情報: 英文 140 Pages

納期: 2~3営業日

|

全表示

- 概要

- 目次

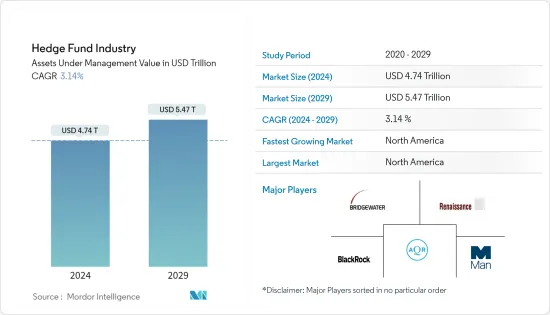

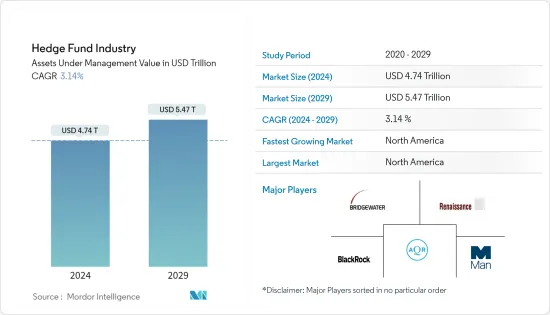

ヘッジファンド業界の運用資産額は、予測期間(2024年から2029年)中にCAGR 3.14%で、2024年の4兆7,400億米ドルから2029年までに5兆4,700億米ドルに成長すると予想されています。

ヘッジファンドは、その優れた柔軟性と幅広い投資オプションで金融業界で知られています。ヘッジファンドマネージャーは、リスクを排除し、レバレッジを利用して収益性を高めることにより収益を最大化する絶対収益調査手法を採用しています。ヘッジファンドマネージャーは、投資においてロングポジションとショートポジションを取ることができます。これにより、株式市場が急落している場合でも、収益性の高い投資機会を提供する従来の投資信託マネージャーよりも多くの機会をつかむことができます。

世界中のヘッジファンドが運用する資産総額は、前年には約4兆5,300億米ドルに達しました。ファンドマネージャーはまた、運用効率を向上させ、収益を高めるために人工知能と機械学習(AIML)技術をますます適用しています。この業界では、ヘッジファンドの運用資産額では米国がトップで、世界の4分の3を占めています。次いで英国が運用資産額で2番目に多いです。

COVID-19感染症のパンデミックは、2019年 12月に公衆衛生上の緊急事態を引き起こし、世界の経済活動に深刻な影響を与え、世界の経済・金融危機とみなされました。この影響は、株式、投資信託、商品、仮想通貨などのいくつかの金融商品にわたるリスク波及の増加として現れました。 2020年の初めにパンデミックが発生したとき、一部のヘッジファンドは株式市場の暴落から利益を得ようとしました。航空セクターは特に深刻な打撃を受け、空売りの標的となった。市場のショックを予測して有利な立場にあったヘッジファンドは、この期間に多額の利益を上げました。

ヘッジファンド市場の動向

デジタル資産への投資が市場を牽引

現在、デジタル資産への投資は富裕層の投資家によるものです。機関投資家は引き続き関心を示しており、いくつかの大手機関投資家が仮想通貨分野に参入しています。ヘッジファンド分析によると、調査対象となったヘッジファンドの21%がデジタル資産に投資しています。規制の明確性と健全な運用慣行が強化され、ヘッジファンドがこの資産クラスへの投資を増やすことが予想されることに加え、ヘッジファンドマネージャーの31%が今後2年以内にポートフォリオに仮想通貨を追加する予定です。

厳しい市場環境にもかかわらず、業績は回復中

ヘッジファンド業界は長年にわたって統合が進んでいるように見え、世界中のファンドマネージャーは戦略においてより防御的なものになっているようです。

2021年はヘッジファンドにとって素晴らしい年で、業界のAUM(運用資産)は4兆米ドルを超えて急増しました。 2021年には年金基金が業界の運用資産(AUM)の3分の1以上を占めると予想されています。業界運営者が運用資産シェアとして収益を得るにつれて、この主要市場からの需要の増加により業界の業績が押し上げられる傾向があります。マルチ・ストラテジー・ヘッジファンドとクオンツ・エクイティ・ヘッジファンドが再び最も好調です。センチメントに劇的な変化が見られたもう1つの戦略は、ジェネラリスト株式です。これは、セクター固有、マーケットニュートラル、クオンツエクイティなどの他の株式ヘッジファンド戦略と比較して低い可能性があります。

ヘッジファンド業界の概要

このレポートには、管理資産別の最大のヘッジファンドと主要なデジタル資産ヘッジファンドの概要が含まれています。ここでは、調査対象の市場を独占している主要企業の一部を紹介します。BridgeWater Associates、AQR Capital Management、Man Group Plc、Renaissance Technologies LLC、およびTwo Sigma Investmentsです。

その他の特典

- エクセル形式の市場予測(ME)シート

- 3か月のアナリストサポート

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 市場の範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場力学

- 市場概要

- ヘッジファンドについての概要-主な活動、指標、運営構造

- ヘッジファンドへの資産フローの動向

- 世界最大のヘッジファンド投資家に関するメモ

- ヘッジファンドの設立と清算に影響を与える動向

- ヘッジファンドのさまざまな投資スタイルに関する洞察

- ヘッジファンドの運用に対するテクノロジーの影響

- 投資戦略別、ヘッジファンドによるAIML市場利用の増加

- AIMLヘッジファンドのボラティリティとシャープレシオ

- AIMLヘッジファンドとシステマティックヘッジファンドのパフォーマンス

- デジタル資産ベースのヘッジファンドに関するメモ

- クリプトヘッジファンドのファンド戦略

- 四半期にわたる暗号ヘッジファンドの立ち上げと資産フローの動向

- 暗号ヘッジファンドのさまざまな戦略にわたる手数料体系

- 暗号ヘッジファンドのファンドパフォーマンスと償還期間に関する洞察

- マーケットプレースを形作る規制動向

- 市場促進要因

- 小規模または新規のファンドマネージャーに対する新たな需要

- 既存ヘッジファンドのパフォーマンス回復

- 市場抑制要因

- 経営陣は投資家からの手数料圧力に直面している

- 世界市場の減速がファンドの償還、ファンドの立ち上げ、ファンドの清算に与える影響

- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替製品の脅威

- 競争企業間の敵対関係の激しさ

- COVID-19の市場への影響

第5章 市場セグメンテーション

- コア戦略別

- 株式戦略

- マクロ戦略

- イベント駆動型戦略

- 信用戦略

- 相対価値戦略

- ニッチ戦略

- マルチ戦略

- マネージドフューチャーズ/CTA戦略

- マネージャーの所在地別

- 北米

- 米国

- カナダ

- メキシコ

- 欧州

- 英国

- スウェーデン

- フランス

- スイス

- その他欧州

- アジア太平洋

- 香港

- オーストラリア

- その他アジア太平洋地域

- ラテンアメリカ

- ブラジル

- その他ラテンアメリカ

- 中東とアフリカ

- アラブ首長国連邦

- サウジアラビア

- その他中東およびアフリカ

- 北米

第6章 競合情勢

- 合併と買収

- 企業プロファイル

- BridgeWater Associates

- Renaissance Technologies

- Man Group

- AQR Capital Management

- Two Sigma Investments

- Millennium Management

- Elliot Management

- BlackRock Advisors

- Citadel

- Davidson Kempner Capital*

第7章 市場機会と将来の動向

第8章 免責事項

The Hedge Fund Industry in terms of assets under management value is expected to grow from USD 4.74 trillion in 2024 to USD 5.47 trillion by 2029, at a CAGR of 3.14% during the forecast period (2024-2029).

Hedge funds are known in the financial industry for their great flexibility and wide range of investment options. Hedge fund managers operate with an absolute return methodology to maximize returns, eliminating risks and often enhancing profitable returns using leverage. Hedge fund managers can take long and short positions in their investments. It allows them to seize more opportunities than traditional mutual fund managers providing profitable investment opportunities even when stock markets are plunging.

The total value of assets managed by hedge funds worldwide reached around USD 4.53 trillion in previous year. Fund managers are also increasingly applying artificial intelligence and machine learning (AIML) techniques to improve operational efficiencies and boost returns. In this industry, the United States was the top country regarding hedge fund assets under management, accounting for three-quarters of the world. The United Kingdom followed with the second-highest assets under management.

The COVID-19 pandemic caused a public health emergency in December 2019, severely affected global economic activity, and was considered a global economic/financial crisis. The effect manifested in increased risk spillover across several financial instruments such as equities, mutual funds, commodities, and cryptocurrencies. When the pandemic hit at the start of 2020, some hedge funds sought to gain from the stock market collapse. The airline sector suffered particularly badly and became a target for short sellers. Hedge funds well-positioned in anticipation of the market shock made significant profits during this period.

Hedge Fund Market Trends

Investments in Digital Assets is Driving the Market

Digital asset investments are from high-net-worth investors at present. Institutional investors are continuing to show interest, with several large institutional players penetrating the crypto space. According to hedge fund analysis, 21% of hedge funds surveyed invested in digital assets. Along with increased regulatory clarity and sound operational practices, and expected hedge funds to increase their investment in this asset class, 31% of hedge fund managers plan to add cryptocurrency to their portfolios within the next two years.

Recovering Performance, Despite Challenging Market Conditions

The hedge funds industry seems to consolidate over the years, and fund managers worldwide seem to become more defensive in their strategies.

2021 was an excellent year for hedge funds, with industry AUM (assets under management) surging past the USD 4 trillion mark. In 2021, pension funds were anticipated to represent over one-third of the industry's assets under management (AUM). As industry operators garner revenue as an AUM share, increases in demand from this key market tend to boost the industry's performance. Multi-Strategy and Quant Equity hedge funds are once again among the most favorable. Another strategy that saw a dramatic change in sentiment is Generalist Equity. It may be low relative to the other Equity hedge fund strategies, including Sector-Specific, Market Neutral, and Quant Equity.

Hedge Fund Industry Overview

The report includes an overview of the largest hedge funds by assets managed and major digital asset hedge funds. Some of the major players dominating the market studied are presented here, BridgeWater Associates, AQR Capital Management, Man Group Plc, Renaissance Technologies LLC and Two Sigma Investments

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Market

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Market Overview

- 4.1.1 A Brief about Hedge Funds - Key Activities, Metrics, and Operating Structure

- 4.1.2 Asset Flow Trends into Hedge Funds

- 4.1.3 A Note on the Largest Hedge Fund Investors worldwide

- 4.1.4 Trends Influencing Launches and Liquidations of Hedge Funds

- 4.2 Insights on Various Investment Styles of Hedge Funds

- 4.3 Impact of Technology on Operating of Hedge Funds

- 4.3.1 Increasing Market usage of AIML by Hedge Funds, by Investment Strategy

- 4.3.2 Volatility and Sharpe Ratio of AIML Hedge Funds

- 4.3.3 Performance of AIML Hedge Funds vs. Systematic Hedge Funds

- 4.4 A Note on Digital Asset-based Hedge Funds

- 4.4.1 Fund Strategies of Crypto Hedge Funds

- 4.4.2 Launches and Asset Flow Trends of Crypto Hedge Funds over the quarters

- 4.4.3 Fee Structures across different Strategies of Crypto Hedge Funds

- 4.4.4 Insights on Fund Performance and Redemption Periods of Crypto Hedge Funds

- 4.5 Regulatory Trends Shaping the Marketplace

- 4.6 Market Drivers

- 4.6.1 Emerging Demand for Smaller or Newer Fund Managers

- 4.6.2 Recovering Performance of Existing Hedge Funds

- 4.7 Market Restraints

- 4.7.1 Management Faces Fee Pressure from Investors

- 4.7.2 Impacts of Global Markets slowdown on Fund Redemptions, Fund Launches and Fund Liquidations

- 4.8 Porter's Five Forces Analysis

- 4.8.1 Bargaining Power of Suppliers

- 4.8.2 Bargaining Power of Buyers/Consumers

- 4.8.3 Threat of New Entrants

- 4.8.4 Threat of Substitute Products

- 4.8.5 Intensity of Competitive Rivalry

- 4.9 Impact of COVID-19 on the Market

5 MARKET SEGMENTATION

- 5.1 By Core Strategy

- 5.1.1 Equity Strategies

- 5.1.2 Macro Strategies

- 5.1.3 Event Driven Strategies

- 5.1.4 Credit Strategies

- 5.1.5 Relative Value Strategies

- 5.1.6 Niche Strategies

- 5.1.7 Multi-Strategy

- 5.1.8 Managed Futures/CTA Strategies

- 5.2 By Manager Location

- 5.2.1 North America

- 5.2.1.1 United states

- 5.2.1.2 Canada

- 5.2.1.3 Mexico

- 5.2.2 Europe

- 5.2.2.1 United Kingdom

- 5.2.2.2 Sweden

- 5.2.2.3 France

- 5.2.2.4 Switzerland

- 5.2.2.5 Rest of Europe

- 5.2.3 Asia-Pacific

- 5.2.3.1 Hong Kong

- 5.2.3.2 Australia

- 5.2.3.3 Rest of Asia-Pacific

- 5.2.4 Latin America

- 5.2.4.1 Brazil

- 5.2.4.2 Rest of Latin America

- 5.2.5 Middle East and Africa

- 5.2.5.1 United Arab Emirates

- 5.2.5.2 Saudi Arabia

- 5.2.5.3 Rest of Middle East and Africa

- 5.2.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Overview (Market Concentration and Major Players)

- 6.2 Mergers and Acquisitions

- 6.3 Company Profiles

- 6.3.1 BridgeWater Associates

- 6.3.2 Renaissance Technologies

- 6.3.3 Man Group

- 6.3.4 AQR Capital Management

- 6.3.5 Two Sigma Investments

- 6.3.6 Millennium Management

- 6.3.7 Elliot Management

- 6.3.8 BlackRock Advisors

- 6.3.9 Citadel

- 6.3.10 Davidson Kempner Capital*