|

|

市場調査レポート

商品コード

1408831

日本の自動車ローン:市場シェア分析、産業動向・統計、成長予測、2024年~2029年Japan Auto Loan - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts 2024 - 2029 |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 日本の自動車ローン:市場シェア分析、産業動向・統計、成長予測、2024年~2029年 |

|

出版日: 2024年01月04日

発行: Mordor Intelligence

ページ情報: 英文 150 Pages

納期: 2~3営業日

|

- 全表示

- 概要

- 目次

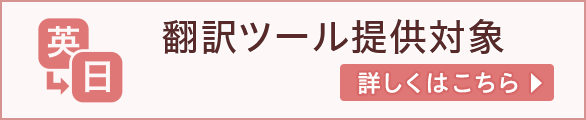

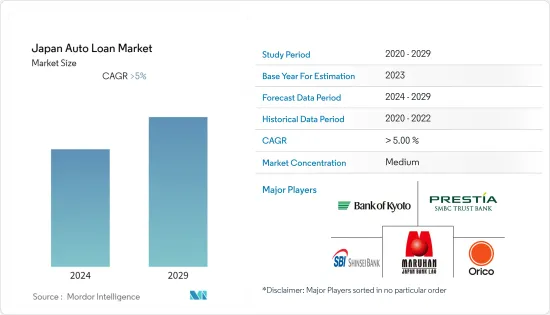

日本の自動車ローン市場は、本年度のローン残高が86億7,000万米ドルであり、予測期間のCAGRは5%以上となる見込みです。

日本のローン残高は年々増加し続けており、これは自動車ローンを含むローン契約数の増加を示しています。日本の乗用車部門では、中型車とミニバンの販売シェアが高く、ローンプロバイダーは自動車ローン市場の特定のセクションに焦点を当てています。国内の商用車販売はCOVID以降減少の一途をたどっており、その結果、ローンプロバイダーは市場シェアを拡大するために乗用車にシフトしています。債務不履行率の上昇、賃金上昇率の低下に伴うインフレ、政府の支援策などが業界に悪影響を及ぼしています。

国内のローン金利が低下しているため、ローンプロバイダーは主に自動車価格の上昇に注目しており、その結果、顧客は自動車を購入するために自動車ローンを選択し、自動車ローンプロバイダーのビジネスが拡大しています。自動車メーカーは、購入者が簡単に自動車を購入できるように、独自の金融会社を設立しています。トヨタ、スズキ、ダイハツ、ホンダ、日産は、トヨタファイナンシャルサービス、日産ファイナンシャルサービス、その他のような独自の金融会社を持っており、日本の主要な販売業者として存在しています。

長野県、群馬県、茨城県、栃木県は、人口比65%以上の自動車保有率を誇る都市です。日本では、都市部の公共交通機関が利用可能であるため、都市部から離れるほど乗用車のシェアが高まり、都市部から離れた人口層が自動車ローンの潜在的な購入者として台頭してきています。COVID-19以降、電気自動車市場が台頭する中、電気自動車の価格は従来型自動車よりも相対的に高いため、政府は電気自動車の購入費用に補助金を支給しており、自動車ローンプロバイダーにとって新たなビジネスチャンスの創出につながっています。

日本の自動車ローン市場動向

乗用車販売の増加

COVID-19以降、日本では乗用車の販売が増加し、商用車の販売は減少し続けています。SUV、中型車、大型車、フルサイズバンなどが乗用車の伸びを牽引しており、その他のセグメントでは依然として微減が続いています。COVID-19でマイナスとなった景気が力強さを増しているため、新車販売台数は前年比20%以上の高い伸びを示しています。乗用車販売台数では、トヨタ、スズキ、ダイハツ、ホンダ、日産、マツダが国内販売台数トップの自動車メーカーとして存在しています。これに加えて、同地域では三輪車の販売もプラス成長を示しており、発売された電気自動車の燃費の良さも相まって、乗用車の販売は今後数年間プラス成長を示し、ローンセグメント事業も牽引していくと予想されます。

オンラインバンキングの増加

銀行、フィンテック、NBFC、OEM、その他の金融業者による自動車ローンへの事業参入が増加する中、市場では継続的に競争が激化しています。その結果、ローンプロバイダーは、利用者が自動車ローンを手頃な価格で借りられるようにするため、デジタル技術を選択し、市場へのリーチを広げています。借り手は、快適な場所を介してハイブリッドおよびオンラインローン提供者の異なる自動車ローンのオファーを比較することがより快適であることを発見しています。COVID-19後、日本のデジタルバンクの純利息収入は継続的に増加し、オンラインで商品を提供する自動車ローンプロバイダーの増加につながった。デジタルプレゼンスの役割を受け入れて売上を向上させる貸出業者の増加に伴い、銀行、金融会社、OEMはローンプロセスサービスのデジタル化に投資しており、これは自動車ローンにとっても今後のローンプロセスモデルです。

日本の自動車ローン業界の概要

日本の自動車ローン市場は断片化されており、市場参入企業は増加の一途をたどっています。自動車価格の高騰は、ローンを通じて自動車に資金を供給する人々の増加につながっています。銀行業界における技術革新により、金融機関はデジタルローンサービスを提供し、リーチと市場規模を拡大しています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- 3ヶ月間のアナリスト・サポート

目次

第1章 イントロダクション

- 調査の前提条件と市場定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場力学と洞察

- 市場概要

- 市場促進要因

- 乗用車需要の増加

- デジタルバンキングによる迅速なローン処理

- 市場抑制要因

- 金利の上昇

- 市場機会

- 金融会社による柔軟な金利設定によるローン販売の増加

- 自動車ローン市場を拡大する電気自動車の新興市場

- 業界の魅力- ポーターのファイブフォース分析

- 供給企業の交渉力

- 買い手の交渉力

- 新規参入業者の脅威

- 代替品の脅威

- 競争企業間の敵対関係

- 日本の自動車ローン市場における技術革新

- COVID-19が市場に与える影響

第5章 市場セグメンテーション

- 自動車タイプ別

- 乗用車

- 商用車

- 車齢別

- 新車

- 中古車

- エンドユーザー別

- 個人

- 企業

- ローンプロバイダー別

- 銀行

- OEM

- 信用組合

- その他

第6章 競合情勢

- 市場集中度の概要

- 企業プロファイル

- Maruhan Japan Bank

- SMBC Trust Bank

- Bank of Kyoto

- Orient Corporation

- Orient Corporation

- Mitsubishi UFJ Financial Group

- Volkswagen Financial Services Japan

- HDB Financial Service

- Toyota Financial Services

- Nissan Financial Services

第7章 市場の今後の動向

第8章 免責事項・出版社について

Japan's auto loan market has a loan outstanding of USD 8.67 billion in the current year and is poised to register a CAGR of more than 5% for the forecast period.

The value of outstanding loans in Japan has observed a continuous rise over the years, signifying an increase in the number of loan policies being taken, including auto loans as well. In the passenger vehicles segment of the country, medium cars and minivans have more share in market sales, leading to loan providers focusing on certain sections of the auto loan market. Sales of commercial vehicles in the country are observing a continuous decline post covid resulting in loan providers shifting toward passenger vehicles to increase their market share. Rise in the level of default rate, inflation with a decline in wage rate growth, and government support measures are among the factors negatively affecting the industry.

With an existing lower interest rate on loans in the country, loan providers are majorly focusing on the rising price of automobiles, which is resulting in customers opting for auto loans to finance their vehicles and increase the business of automobile loan providers. Automobile manufacturers are coming up with their own finance companies to make it simple for buyers to buy the car. Toyota, Suzuki, Daihatsu, Honda, and Nissan are existing as leading sellers in Japan having their own finance companies such as Toyota Financial Services, Nissan Financial Services, and others.

Nagano, Gunma, Ibaraki, and Tochigi are among the cities in Japan with a leading automobile share of more than 65% of their population. The share of passenger vehicles in the country increases with distance away from cities because of the availability of public transportation facilities in the cities and is leading to population segment away from cities emerging as potential buyers of auto loans in the market. Post-COVID-19, with the emerging market of electric vehicles, the government is providing subsidies on the cost of electric vehicles as their price is relatively higher than conventional vehicles and is leading to the creation of new business opportunities for auto loan providers.

Japan Auto Loan Market Trends

Increasing Sales Of Passenger Vehicles

Post-COVID-19, sales of passenger vehicles in Japan are observing an increase with a continuous decline in sales of commercial vehicles. SUVs, medium cars, large cars, and full-sized vans are among the segments driving the growth of passenger vehicles, with other segments still observing a small decline in sales. As the economy is gaining strength after observing a negative decline during COVID-19, sales of new vehicles are coming up with strong growth of more than 20% in comparison to last year. Among the passenger vehicle sales, Toyota, Suzuki, Daihatsu, Honda, Nissan, and Mazda are existing as automobile manufacturers leading in auto sales in the country. In addition to this, sales of three-wheelers in the region are also observing positive growth, and combined with the fuel efficiency of launched electric vehicles, sales of passenger vehicles are expected to observe positive growth over the coming years and drive its loan segment business as well.

Rising Online Banking

With an increase in business participation ranging from banks, fintech, NBFC, OEM, and other financial lenders in auto loans, there is continuously increasing competition in the market. As a result of this, loan providers are opting for digital technologies to make it affordable for users to borrow automobile loans and increase their market reach. Borrowers are finding it more comfortable to compare different auto loan offers of hybrid and online loan providers through their comfort place. Post-COVID-19, the net interest income of digital banks in Japan observed a continuous rise, leading to an increasing number of auto loan providers offering their products online. With an increasing number of lenders accepting the role of digital presence for improving their sales, banks, financial companies, and OEMs are investing in digitizing their loan process services, and this is an upcoming loan processing model for auto loans as well.

Japan Auto Loan Industry Overview

The Japanese auto loan market is fragmented, with a continuously increasing number of players in the market. The rising price of automobiles is leading to an increasing number of people financing their vehicles through loans. Technological innovations in the banking industry are resulting in lenders offering their digital loan services to increase their reach and market size. Some of the existing players in the Japanese auto loan market are Maruhan Japan Bank, SMBC Trust Bank, Bank of Kyoto, and SBI Shinsei Bank.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS AND INSIGHTS

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Increase In Demand For Passenger Vehicles

- 4.2.2 Quick Processing of Loan through Digital Banking

- 4.3 Market Restraints

- 4.3.1 Rise of Interest Rates

- 4.4 Market Opportunities

- 4.4.1 Flexible Interest Rate by Financing Companies Raising their Loan Sales

- 4.4.2 Emerging Market of Electric Vehicles Expanding the Auto Loan Market

- 4.5 Industry Attractiveness - Porter's Five Forces Analysis

- 4.5.1 Bargaining Power of Suppliers

- 4.5.2 Bargaining Power of Buyers

- 4.5.3 Threat of New Entrants

- 4.5.4 Threat of Substitutes

- 4.5.5 Intensity of Competitive Rivalry

- 4.6 Technological Innovations in Japan Auto Loan Market

- 4.7 Impact of COVID-19 on the Market

5 MARKET SEGMENTATION

- 5.1 By Vehicle Type

- 5.1.1 Passenger Vehicle

- 5.1.2 Commercial Vehicle

- 5.2 By Vehicle Age

- 5.2.1 New Vehicle

- 5.2.2 Used Vehicle

- 5.3 By End User

- 5.3.1 Individual

- 5.3.2 Enterprise

- 5.4 By Loan Provider

- 5.4.1 Banks

- 5.4.2 OEM

- 5.4.3 Credit Unions

- 5.4.4 Other Loan Providers

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration Overview

- 6.2 Company Profile

- 6.2.1 Maruhan Japan Bank

- 6.2.2 SMBC Trust Bank

- 6.2.3 Bank of Kyoto

- 6.2.4 Orient Corporation

- 6.2.5 Orient Corporation

- 6.2.6 Mitsubishi UFJ Financial Group

- 6.2.7 Volkswagen Financial Services Japan

- 6.2.8 HDB Financial Service

- 6.2.9 Toyota Financial Services

- 6.2.10 Nissan Financial Services*