|

市場調査レポート

商品コード

1910897

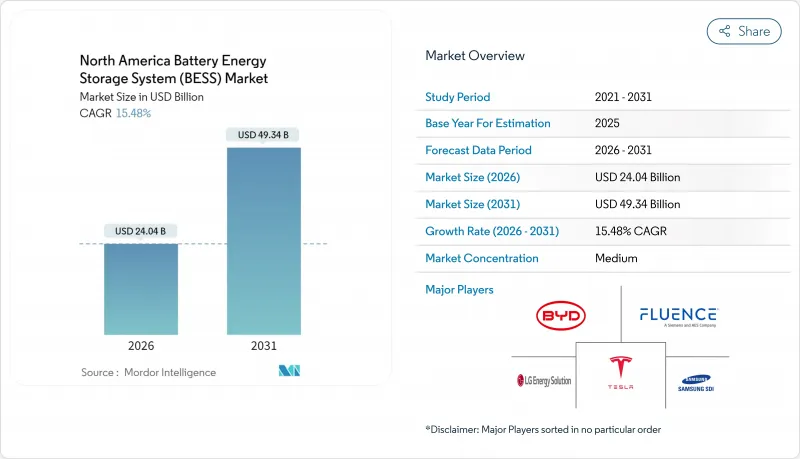

北米のバッテリーエネルギー貯蔵システム(BESS)-市場シェア分析、業界動向と統計、成長予測(2026年~2031年)North America Battery Energy Storage System (BESS) - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

カスタマイズ可能

適宜更新あり

|

|||||||

| 北米のバッテリーエネルギー貯蔵システム(BESS)-市場シェア分析、業界動向と統計、成長予測(2026年~2031年) |

|

出版日: 2026年01月12日

発行: Mordor Intelligence

ページ情報: 英文 110 Pages

納期: 2~3営業日

|

概要

北米のバッテリーエネルギー貯蔵システム市場は、2025年に208億2,000万米ドルと評価され、2026年の240億4,000万米ドルから2031年までに493億4,000万米ドルに達すると予測されています。

予測期間(2026年~2031年)におけるCAGRは15.48%と見込まれます。

連邦税額控除、国内セル製造、再生可能エネルギー統合・データセンター拡張・送電網混雑による急増するグリッド規模需要が、この成長を支えています。インフレ抑制法により独立型蓄電設備への30%投資税額控除が拡大された後、公益事業者の調達活動が加速し、プロジェクトの内部収益率が向上するとともに、マーチャント市場の開発が促進されました。一方、ミシガン州、ジョージア州、アリゾナ州のギガファクトリーにより、リン酸鉄リチウム(LFP)電池の現地調達コストが20~30%削減され、ガス火力ピーク対応設備とのコスト差が縮小し、リードタイムも短縮されています。開発事業者は現在、卸電力価格のスプレッドが不安定な状況下でも、周波数調整、容量支払い、エネルギー裁定取引による収益を積み上げられる複数時間の稼働が可能な資産を追求しています。テスラ、フルエンス、LGエナジーソリューションといった垂直統合型リーダー企業が、純粋な統合事業者や自社開発プロジェクトを進める公益事業者と競合する中、競争の激化が進んでおります。一方、バナジウムフロー電池や鉄空気電池などの長時間蓄電技術が、8~12時間および季節的な稼働サイクルにおいて、リチウムイオン電池の既存地位に課題しております。

北米のバッテリーエネルギー貯蔵システム(BESS)市場の動向と洞察

州レベルでの再生可能エネルギー義務化の急拡大

カリフォルニア州のSB100法案は2045年までに100%クリーン電力化を目標とし、11.5GWの蓄電設備調達を規定。電力会社は2024年半ばまでにこの目標を上回り、数年にわたる堅調な開発案件のパイプラインを確保しました。ニューヨーク州は2030年までに6GWを義務付け、市場収益のギャップを埋めるインセンティブを提供。一方、ERCOTでは2024年の接続申請が5GWに達し、電力不足時の価格高騰と石炭火力廃止が蓄電の経済性を後押ししました。明確な調達目標は資本リスクを低減し、機関投資家を惹きつけ、プロジェクト設計をIEEE 2030.2相互運用性基準に整合させることで、プロジェクト全体の効率性を向上させます。義務化は長期的な市場の見通しも示し、メーカーはサプライチェーンの現地化を、貸し手はバックレバレッジ債務の構築を可能にします。再生可能エネルギーのみの目標から蓄電を明示的に含むクリーンエネルギー基準へ移行する州が増えるにつれ、ユーティリティ規模システムの基盤需要は大幅に拡大します。

北米ギガファクトリーによるLFP電池コストの低下

CATL、LGエナジーソリューションをはじめとするサプライヤー各社は、セル1kWhあたり35米ドル、モジュール1kWhあたり10米ドルの先進製造税額控除を適用した米国LFPセル生産ラインの稼働を開始しております。国内生産により、ユーティリティ規模BESSの納入コストは最大30%圧縮され、調達リードタイムは12~14ヶ月から6~8ヶ月に短縮されます。また、中国輸入品に対するセクション301関税25%の影響から開発者を保護します。電力会社との複数年にわたる販売契約により数量が確保され、関税リスクの低減によりプロジェクトファイナンスの設備投資(CAPEX)予測が安定します。また、現地調達基盤は部品の標準化と国内調達率ボーナス向上を促進し、財務的リターンをさらに改善しています。

初期設備投資額の高さと原材料価格の変動

設置済みBESSのコストは複合サイクルガスタービン(CCGT)の容量価格の2.5~3倍に留まっており、炭素価格制度が導入されていない地域での普及を制限しています。炭酸リチウム価格は2024年初頭の8万米ドル/トンから年末までに1万2,000米ドル/トンへと急落し、固定価格EPC契約を複雑化する調達変動性を浮き彫りにしました。コバルトとニッケルの供給は地理的に集中しており、NMC化学組成は地政学的リスクに晒されています。2024年のセクション232に基づく中国関税回避調査は、追加15~25%の関税を脅威としており、コスト予測をさらに不透明にしています。長期的な販売契約を欠く民間開発業者はコストショックの転嫁に苦慮し、特に収益スプレッドが変動するERCOTやCAISOでは、最終投資決定が遅れています。

セグメント分析

リチウムイオン技術は、成熟したLFPサプライチェーンとセル価格の低下を背景に、2025年の蓄電池市場で91.10%のシェアを維持しました。フロー電池は5.35%のシェアながら、熱暴走の影響を受けない8~12時間の放電資産を求める電力会社の需要により、年率30.43%で成長しています。テキサス州で実施された100MWh亜鉛電池パイロットプロジェクトでは、10,000サイクルを達成し、性能劣化が最小限に抑えられました。これはLFP電池との耐久性の差を浮き彫りにしています。フロー技術を用いた蓄電池システム市場規模は、季節的な電力供給安定化に非リチウム系化学物質を優先する太平洋岸北西部電力会社のRFP(提案依頼書)により、拡大が見込まれます。住宅用蓄電向けナトリウムイオン電池の試験は寒冷地での可能性を示していますが、鉛蓄電池はLFPコストの急激な低下により、電力会社向け用途では引き続きシェアを落としています。

フロー電池の採用は、サイクル寿命の経済性と、電力とエネルギーの独立したスケーリングに対する認識の高まりを示しています。オレゴン州の21MWhバナジウムプロジェクトは風力と組み合わせることで複数日間の安定供給能力を提供し、4時間設計のリチウム電池で必要とされる300%の過剰容量を回避しています。ナトリウムイオン電池は原材料コストが低く、特にカリフォルニア州のNEM 3.0料金体系下において、コスト重視の住宅市場での展開が期待されます。電力会社の調達仕様が長時間性能へ移行することで、4時間ニッチ市場を超えたリチウム電池の優位性は次第に低下していくでしょう。

2025年の導入実績の88.20%を系統連系システムが占め、FERC指令841および卸電力市場への積極的な参入がこれを支えました。しかしながら、鉱山・軍事基地・離島における高コストなディーゼル燃料の代替需要により、オフグリッドおよびマイクログリッドソリューションは28.10%のCAGRで拡大中です。カナダの鉱山マイクログリッド(50MWh)では、ディーゼル使用量を70%削減し、年間800万米ドルの節約と2万5,000トンのCO2排出削減を実現しました。米国防総省は2024年、独立運転可能な基地向けに1億5,000万米ドルを予算化。アラスカの村落では再生可能エネルギーと蓄電を組み合わせ、ディーゼルコストを0.40~0.60米ドル/kWh削減しています。カリフォルニア州やテキサス州では、系統連系を維持しつつ山火事やハリケーン時に独立運転可能なハイブリッド型マイクログリッドが普及しています。

オフグリッドの経済性は、燃料費と送電コストの削減に重点を置いており、kWh当たりの設備投資額が高いにもかかわらず、迅速な投資回収を可能にしております。カリブ海のリゾートでは、10MWhのシステムにより200万米ドルのディーゼル燃料費を削減し、6年で投資を回収いたしました。ハイブリッドモデルは、需要応答による収益化を実現すると同時に、耐障害性を強化しております。更新されたIEEE 1547-2018規格では、系統接続から独立運転へのシームレスな移行が義務付けられており、接続手続きが簡素化され、商業・産業(C&I)ユーザーにおける普及促進が図られています。

北米バッテリーエネルギー貯蔵システム(BESS)市場レポートは、電池タイプ(リチウムイオンなど)、接続タイプ(系統連系型・独立型)、構成部品(バッテリーパック・ラック、エネルギー管理ソフトウェアなど)、エネルギー容量範囲(10~100MWh、500MWh以上など)、エンドユーザー用途(電力会社、商業・産業、住宅)、地域(米国、カナダ、メキシコ)ごとに分類されています。

その他の特典:

- エクセル形式の市場予測(ME)シート

- アナリストによる3か月間のサポート

よくあるご質問

目次

第1章 イントロダクション

- 調査の前提条件と市場の定義

- 調査範囲

第2章 調査手法

第3章 エグゼクティブサマリー

第4章 市場情勢

- 市場概要

- 市場促進要因

- 州レベルでの再生可能エネルギー義務化の急増

- 北米ギガファクトリーにおけるLFP電池コストの低下

- 独立型蓄電設備に対する税額控除

- 電力需要の高いデータセンターの建設拡大

- 自由市場における収益構造の革新

- AI最適化BESS資産管理

- 市場抑制要因

- 揚水発電及びLDESとの競合

- 初期設備投資コストの高さと原材料価格の変動

- 地域の防火安全上の立地に関する一時停止措置

- 関税・貿易案件によるコストショック

- サプライチェーン分析

- 規制情勢

- テクノロジーの展望

- ポーターのファイブフォース

- 新規参入業者の脅威

- 供給企業の交渉力

- 買い手の交渉力

- 代替品の脅威

- 競争企業間の敵対関係

- 投資分析

第5章 市場規模と成長予測

- バッテリータイプ別

- リチウムイオン(リン酸鉄リチウム(LFP)、ニッケルマンガンコバルト(NMC)、チタン酸リチウム(LTO))

- 鉛蓄電池

- フロー電池(バナジウムレドックス、亜鉛ー臭素)

- ナトリウムイオン

- その他の電池技術(ニッカド電池、ハイブリッド・スーパーキャパシタ)

- 接続タイプ別

- オングリッド(電力会社接続型)

- オフグリッド(マイクログリッド、ハイブリッド)

- コンポーネント別

- バッテリーパック・ラック

- 電力変換システム(PCS)

- エネルギー管理ソフトウェア(EMS)

- プラント関連設備・サービス

- エネルギー容量範囲別

- 10MWh未満

- 10~100 MWh

- 100~500 MWh

- 500 MWh超

- エンドユーザー用途別

- 電力会社向け

- 商業・産業用

- 住宅用

- 地域別

- 米国

- カナダ

- メキシコ

第6章 競合情勢

- 市場集中度

- 戦略的動き(M&A、提携、電力購入契約)

- 市場シェア分析(主要企業の市場順位・シェア)

- 企業プロファイル

- Tesla Inc.

- Fluence Energy Inc.

- LG Energy Solution Ltd.

- Samsung SDI Co. Ltd.

- BYD Company Ltd.

- Panasonic Holdings Corp.

- Saft(TotalEnergies)

- Contemporary Amperex Technology Ltd.

- AES Corporation

- GE Vernova

- ABB Ltd.

- Siemens Energy

- Schneider Electric SE

- Eos Energy Enterprises

- NEC Energy Solutions

- Enel North America

- NextEra Energy Resources

- Sunverge Energy

- Powin LLC

- Wartsila Corporation